Организация денежного обращения в России

Расчеты банковскими картами.

Банковские (пластиковые) карты - это денежный документ, удостоверяющий личность владельца счета в банке и дающий право на приобретение товаров и услуг без использования наличных денег или на получение наличных денег. [6, с.54]

Расчеты по банковским картам на территории Российской Федерации регламентируются Положением Центрального банка РФ "О порядке эмиссии кредитными организациями банковских карт и осуществления расчетов по операциям, совершаемым с их использованием" от 9 апреля 1998 г.

При всем многообразии банковские карточки можно классифицировать по способу записи информации: с магнитной полосой и микропроцессором. На карточке с магнитной полосой в закодированном виде записывается специальная информация: номер карточки, срок действия, ФИО держателя, специальный код (ПИН-код). Микропроцессорные карточки имеют встроенный микропроцессор, содержащий определенную денежную стоимость.

Существуют также кредитовые и дебетовые банковские карты.

Кредитная карточка дает держателю право осуществлять операции в размере предоставленной эмитентом кредитной линии и в пределах расходного лимита, установленного эмитентом, для оплаты товаров и услуг или для получения наличных денежных средств.

Дебетовая или расчетная карта предоставляет держателю право распоряжаться денежными средствами, находящимися на счете, в пределах кредитного (расходного) лимита, установленного эмитентом, для оплаты товаров и услуг или получения наличных денежных средств.

Для того чтобы осуществлять расчеты с помощью банковской карточки, необходимо открыть специальный счет в банке. При осуществлении расчетов банк-эмитент на основании электронных файлов выставляет счет держателю карточки и при дебетовой карте автоматически списывает с расчетного счета требуемую сумму, а при кредитной карте банк кредитует держателя либо получает оплату. Нормативной базой для расчетов с помощью кредитных карточек являются правила, положения и иные нормативные акты банков, выпускающих кредитные карточки, и договоры банков с предприятиями, осуществляющими торговлю, бытовое и иное обслуживание населения.

Реформирование платежной системы, осуществляемое в России, предполагает расширенное использование новых для страны форм и методов расчетов. Намечается, например, создание современной автоматизированной системы расчетов, работающей в режиме реального времени. Цель модернизации платежной системы - существенное ускорение оборачиваемости денежных средств и расширение рамок ее работы до 16-20 часов. [6, с.56] Таким образом, любое государство, в том числе Российская Федерация, заинтересовано в максимально широком использовании безналичного денежного обращения (расчетов), поскольку банкноты и монеты как физические объекты подвержены естественному процессу износа (старения) и изношенные денежные знаки приходится изымать из обращения и заменять новыми, такого же достоинства. Каждая банкнота и монета имеют определенную себестоимость, причем себестоимость производства банкноты (монеты) более низкого достоинства относительно дороже (по сравнению с номиналом), чем себестоимость банкнот и монет более высокого достоинства. К тому же для пересчета, инкассирования, хранения и перевозки наличных денег требуются дополнительные расходы. Безналичные расчеты (обращение) лишены этих недостатков. Себестоимость одного безналичного расчета ничтожна. Поэтому государство всемерно стимулирует безналичные расчеты, используя в необходимых случаях и прямые юридические запреты на совершение некоторых финансовых действий с использованием наличных денег.

Глава 3. Денежная масса и денежное обращение

3.1 Денежная масса

Одним из основных количественных показателей денежного обращения является денежная масса - совокупный объем наличных денег и денег безналичного оборота.

Денежная масса в обращении характеризуется величиной денежных агрегатов, состав и число которых существенно различается в различных странах.

В России в составе денежной массы выделены два компонента.

Наличные деньги в обращении (денежный агрегат МО) - наиболее ликвидная часть денежной массы, которая готова для немедленного использования в качестве платежного средства. Этот агрегат включает банкноты и монеты в обращении (деньги вне банков).

Безналичные средства, которые включают остатки средств нефинансовых организаций и физических лиц на расчетных, текущих и депозитных или иных счетах до востребования (в том числе счетах для расчетов с использованием банковских карт) и срочных счетах, открытых в действующих кредитных организациях в валюте Российской Федерации, а также начисленные проценты по ним.

Денежная масса (М2) рассчитывается как сумма наличных денег в обращении и безналичных средств. В показатель денежной массы в национальном определении в отличие от аналогичного показателя, исчисляемого по методологии составления денежного обзора, не включаются депозиты в иностранной валюте.

Анализ динамики и структуры денежной массы - начальный этап при формировании Центральным банком России денежно-кредитной политики на очередной год. [14]

По данным ЦБР [15], в первом полугодии 2010 г. на фоне восстановления экономической активности и усиления платежного баланса состояние денежной сферы характеризовалось укреплением рубля, увеличением спроса на национальную валюту, ростом банковских резервов и снижением процентных ставок.

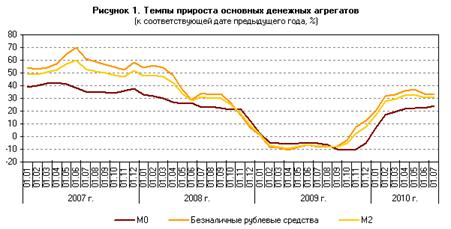

Денежный агрегат М2 за первое полугодие 2010 г. увеличился на 9,5%, в том числе за I квартал - на 1,9%, за II квартал - на 7,5% (за первое полугодие 2009 г. он сократился на 2,5%). Темп прироста денежной массы в национальном определении на 1.07.2010 по сравнению с 1.07.2009 составил 30,6%, в то время как на 1.07.2009 по сравнению с 1.07.2008 он был отрицательным (-7,6%). В реальном выражении, то есть с учетом инфляции на потребительском рынке, денежная масса М2 за первое полугодие 2010 г. возросла на 4,9%.

Денежный агрегат М0 за первое полугодие 2010 г. возрос на 8,2% (за аналогичный период 2009 г. - сократился на 7,2%). При этом в январе-марте отмечалось сезонное снижение наличных денег в обращении (-1,3% за квартал), тогда как в апреле-июне они росли сравнительно высокими темпами (9,6% за квартал). В годовом выражении темп прироста денежного агрегата М0 на 1.07.2010 составил 24,0%, в то время как на 1.07.2009 он был равен - 5,4%.

Определенное влияние на динамику наличных денег оказывал спрос населения на наличную иностранную валюту. По итогам полугодия объемы покупок наличной иностранной валюты банками у физических лиц превысили объемы ее продажи на 2,4 млрд. долл. США (в аналогичный период 2009 г., напротив, продажа превышала покупки на 8,4 млрд. долл. США).