Основные формы и методы финансового контроля хозяйственной деятельности

3.2.2 Прогноз дебиторской задолженности

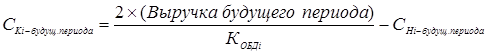

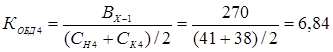

Для прогноза дебиторской задолженности применим коэффициент оборачиваемости дебиторской задолженности:

![]()

Тогда прогнозируемый остаток дебиторской задолженности на 01.07.200Х будет равен:

.

.

На основе этих зависимостей рассчитываем прогнозируемые остатки на 01.07.200Х., т.е. СК-01.07.200Х.

Таблица 7. Прогноз дебиторской задолженности

|

i |

Активы |

Исходные данные для прогноза дебиторской задолженности |

Расчетные значения | |||||

|

СНi |

СКi |

ВХ-1 |

ВХ |

СНi-01.01.200Х |

КОБД |

СKi- 01.07.200Х | ||

|

4 |

дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев) |

41 |

38 |

270 |

270 |

38 |

6,84 |

41 |

Коэффициент оборачиваемости дебиторской задолженности по данным прошлого периода равен:

Тогда прогнозируемый остаток дебиторской задолженности на 01.07.200Х с точностью до целых чисел будет равен:

млн. руб.

млн. руб.

Полученные расчетные значения заносим в таблицу 7. Заносим также величину СК-01.07.200Х в Баланс (бюджет по балансовому листу), таблица 6.

3.2.3 Прогноз предстоящих операций

Прогноз № 1 “Приобретение краткосрочных финансовых вложений”.

Исходные данные:

- сальдо на начало периода, Приложение 3, СН-01.01.200Х = 7 млн. руб.;

- прогнозируется к поступлению в течение периода ОБД = 15 млн. руб. (балансирующая сумма);

- прогнозируется к выбытию в течение периода ОБК = 12 млн. руб. (балансовая стоимость).

Расчет сальдо на конец периода СН-01.07.200Х рассчитывается по зависимости:

СН-01.07.200Х = СН-01.01.200Х + ОБД – ОБК = 7 + 15 – 12 = 10 млн. руб.

Значение величины СК-01.07.200Х заносим в Баланс (бюджет по балансовому листу), таблица 6.

Прогноз № 2 “Денежный поток от осуществления краткосрочных инвестиций”:

Исходные данные:

- доход (выручка) от реализации финансовых вложений – входящий денежный поток SФВ = 20 млн. руб.;

- расход (балансовая стоимость выбывших финансовых вложений), см. прогноз № 1, CФВ = 12 млн. руб

Рассчитывается прибыль от реализации финансовых вложений по формуле:

PФВ = SФВ – CФВ = 20 – 12 = 8 млн. руб.

Значение величины прибыли от реализации финансовых вложений PФВ заносим в таблицу 8.

Таблица 8. Продолжение прогнозного бюджета доходов и расходов на период 01.01.200Х-01.07.200Х

|

Прибыль от реализации продукции (работ, услуг), РОП |

38 |

|

Прибыль от осуществления финансовых вложений, PФВ |

8 |

|

Прибыль/Убыток от реализации основных средств, РОС |

(6) |

|

Прибыль до налогообложения, РДН = РОП + PФВ + РОС |

40 |

|

Ставка налога на прибыль, CНР,% |

24 |

|

Налог на прибыль, НР = CНР * РДН / 100 |

(9,6) |

|

Чистая прибыль организации, NPWO = РДН – НР = РДН + (НР) |

30,4 |

Прогноз № 3 “Приобретение основных средств”:

Исходные данные:

- сальдо на начало периода, Приложение 3, СН-01.01.200Х = 40 млн. руб.;

- планируется начисление суммы амортизации основных средств, Приложение 4:

сумма амортизации основных средств производственного назначения АОСП = 11 млн. руб.;

сумма амортизации основных средств производственного назначения АОСУ = 6 млн. руб.;

общая сумма амортизации основных средств:

АОС = АОСП + АОСУ = 11 + 6 = 17 млн. руб.;

- планируется к поступлению в течение периода основных средств на сумму, равную ОБДОС = 23 млн. руб. (балансирующая сумма);

планируется к выбытию в течение периода основных средств на сумму, равную ОБКОС – 10 млн. руб. (балансовая стоимость).

Рассчитаем остаточную стоимость основных средств – сальдо на конец периода, по зависимости:

СК-01.07.200Х = СН-01.01.200Х +ОБДОС – ОБКОС – АОС =40+23–10–17= 36 млн.руб.

Значение величины СК-01.07.200Х заносим в Баланс (бюджет по балансовому листу), таблица 6, выделено курсивом и подчеркнуты.

Прогноз № 4 “Денежный поток от реализации основных средств”.

Исходные данные:

- доход (выручка) от реализации финансовых вложений – входящий денежный поток SОС = 4 млн. руб.;

- расход (балансовая стоимость выбывших основных средств), см. прогноз № 3, CОС = 10 млн. руб.

Рассчитаем прибыль от реализации основных средств по формуле:

PОС = SОС – CОС = 4 – 10 = – 6 млн. руб.

Значение величины прибыли от реализации основных средств PОС заносим в таблицу 8.

3.2.4 Прогноз чистой прибыли

Определяем прибыль до налогообложения по данным таблицы 8, а именно:

РДН = РОП + PФВ + РОС = 38 + 8 – 6 = 40 млн. руб.

Рассчитываем налог на прибыль по зависимости (ставка налога на прибыль принимается на основании главы 25 «Налог на прибыль» НК РФ) с точностью до двух знаков после запятой:

НР = CНР * РДН / 100 = 24 * 38 / 100 = 9,6 млн. руб.

Находим чистую прибыль организации по формуле с точностью до двух знаков после запятой:

NPWO = РДН – НР = РДН + (НР) = 40,0 – 9,6 = 30,4 млн. руб.

Значение определенных величин заносим в таблицу 8.

Определяем нераспределенную прибыль на 01.07.200Х при условии, что вся чистая прибыль остается в распоряжении организации ОБК = 30,4 млн. руб., по следующей зависимости:

СК-01.07.200Х = СН-01.01.200Х + ОБК = 15,00 + 30,4 = 45,4 млн. руб.

Значение СК-01.07.200Х нераспределенной прибыли заносим в таблицу 6.

После выполнения всех операций Прогнозный баланс (бюджет по балансовому листу) имеет следующий вид, таблица 9. В баланс добавлена графа 4, показывающая отклонения СК-01.07.200Х – СН-01.01.200Х по каждой статье баланса.

Таблица 9. Прогнозный баланс (бюджет по балансовому листу)

|

Активы, капитал, обязательства |

Сумма, млн. руб. |

Абсолютное отклонение, млн. руб. | |

|

01.01.200Х СНi |

01.07.200Х СКi | ||

|

1 |

2 |

3 |

4 |

|

Актив | |||

|

Внеоборотные активы (постоянные, долгосрочные), |

55 |

54 |

(1) |

|

в том числе: | |||

|

- основные средства |

40 |

36 |

(4) |

|

- долгосрочные финансовые вложения |

15 |

18 |

3 |

|

Оборотные (текущие) активы, |

136 |

145,4 |

4,4 |

|

в том числе: | |||

|

- запасы (сырье и материалы) |

37 |

33 |

(4) |

|

- незавершенное производство |

8 |

9 |

1 |

|

- готовая продукция и товары |

25 |

20 |

(5) |

|

- дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев) |

38 |

41 |

(3) |

|

- краткосрочные финансовые вложения |

7 |

10 |

3 |

|

- денежные средства |

21 |

32,4 |

11,4 |

|

Итого (валюта баланса) |

191 |

199,4 |

8,4 |

|

Пассив | |||

|

Капитал и резервы: |

76 |

106,4 |

30,4 |

|

в том числе: | |||

|

- уставный (акционерный) капитал |

61 |

61 |

0 |

|

- нераспределенная прибыль |

15 |

45,4 |

30,4 |

|

Краткосрочные (текущие обязательства) пассивы, |

115 |

93 |

(22) |

|

в том числе: | |||

|

- кредиты и займы |

38 |

25 |

(13) |

|

- кредиторская задолженность |

77 |

68 |

(9) |

|

Итого (валюта баланса) |

191 |

199,4 |

8,4 |