Контспект лекций по дисциплине «Деньги, кредит, банки»Рефераты >> Деньги и кредит >> Контспект лекций по дисциплине «Деньги, кредит, банки»

В. Соответствие содержания документов. Банки проверяют соответствие содержания документов условиям аккредитивов (описание товаров, их количество, условия поставки и т.п.). Допускается отклонение по количеству товара на 5 % больше или меньше. Однако такое отклонение не допускается, если, во-первых, в аккредитиве прямо указано, что установленное количество товара не должно быть превышено или уменьшено и, во-вторых, если в аккредитиве количество товара указывается в определенном числе упаковочных единиц или штуках. Если в аккредитиве используются выражения в отношении суммы, цены за единицу товара, то допускаются отклонения в пределах ±10 %.

Г. Соблюдение сроков. Банки принимают к исполнению документы только в пределах оговоренных аккредитивом сроков их представления. Если в аккредитиве специально не оговорена предельная дата представления документов, она совпадает с датой истечения срока аккредитива. Кроме даты истечения срока для представления документов каждый аккредитив, по которому требуется представление транспортного документа, должен также предусматривать определенный срок от даты отгрузки, в течение которого документы должны быть представлены в соответствии с указаниями аккредитива. Если такой срок не обусловлен, банки будут отказывать в приеме документов, представленных им позднее 21 дня от даты отгрузки. Но в любом случае документы должны быть представлены не позднее даты истечения срока аккредитива.

Если бенефициар представляет документы, не соответствующие требованиям аккредитива, то исполняющий банк отказывает в приеме документов. В этом случае исполняющий банк незамедлительно, но не позднее седьмого банковского дня после представления документов, сообщает бенефициару об этом. Одновременно с этим по внутреннему аккредитиву банк возвращает бенефициару представленные документы, а при международных аккредитивах вопрос о возврате документов бенефициару отдается на усмотрение исполняющего банка.

Полученные документы исполняющий банк направляет банку-эмитенту, а тот обязан выдать их приказодателю в течение 7 банковских дней, следующих за днем их получения.

ТЕМА №8. Платёжная система

1) Понятие платёжной системы

2) Элементы платёжной системы, их характеристика

3) Виды платёжных систем

- 1 -

Платежная система есть совокупность законодательно регулируемых элементов, обеспечивающих совершение платежей между сторонами в процессе выполнения ими своих обязательств. Платежная система формирует всю совокупность безналичного денежного оборота при помощи особых инструментов и методов, по установленным в данном государстве правилам.

Организация межбанковских расчетов — основное назначение платежной системы. Существует два варианта совершения платежей: централизованный, через корреспондентские счета в центральном (для Беларуси — Национальном) банке, и децентрализованный, через систему взаимных корреспондентских счетов, открываемых банками друг другу, в том числе и в банках за границей. Централизованный порядок совершения платежей преобладает и реализуется на базе автоматизированной системы межбанковских расчетов (АС МБР).

Основные задачи, которые призвана решать национальная платежная система, следующие:

ü обеспечение оптимальной скорости межбанковских расчетов и сокращение денежных средств в обороте;

ü создание эффективного механизма, позволяющего коммерческим банкам управлять дневной ликвидностью, а центральному банку — ликвидностью банковской системы;

ü снижение расчетных, операционных и других рисков и создание надежной и безопасной системы;

ü интеграция в единое целое денежных, валютных, фондовых рынков.

Принципами организации национальной платежной системы являются:

ü наличие обоснованной правовой базы;

ü реальная возможность для всех участников системы определять финансовые риски;

ü четкость процедуры управления кредитными и ликвидными рисками;

ü отсутствие риска при размещении средств на корреспондентском счете в центральном банке;

ü обеспечение окончательного расчета в течение дня;

ü высокая степень защиты и операционная надежность системы;

ü эффективность и практичность средств платежей для пользователей;

ü объективные и гласные критерии для участия в системе, обеспечивающие честный и открытый доступ пользователям.

Сформулированные выше задачи и принципы предъявляют к платежной системе требования, главные из которых:

ü надежность и стабильность расчетов, исключающая возможность нарушения нормального функционирования системы;

ü рентабельность, то есть быстрое осуществление платежей с минимальными затратами;

ü прозрачность работы и применяемых технологий, что обеспечивает уверенность участников системы в ее надежности;

ü минимизация рисков;

ü справедливость по отношению ко всем участникам;

ü возможность эффективного сотрудничества и разрешения конфликтов между всеми участниками и клиентами.

Для реализации в полном объеме всех вышеперечисленных принципов и требований платежная система страны должна обпадать соответствующим содержанием.

- 2 -

Национальная платежная система Республики Беларусь представляет собой совокупность банковских и других финансовых институтов, платежных инструментов, банковских правил и процедур, а также межбанковских систем перевода денежных средств, обеспечивающих их обращение внутри страны И взаимодействие с зарубежными платежными системами.

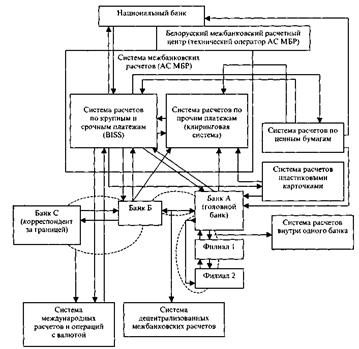

Состав НПС и связь платежного оборота с составляющими ее элементами отражены на рис.1.

Рис.1. Схема национальной платежной системы

Под банковскими и другими финансовыми институтами, оказывающими платежные услуги, понимаются ее участники, которые имеют право на такую деятельность. Особое место среди участников платежной системы занимает Национальный банк, так как в соответствии с законодательством страны одной из его основных целей является организация эффективного, надежного и безопасного функционирования платежной системы и системы межбанковских расчетов.

Национальный банк вправе:

ü определять основные направления совершенствования платежной системы страны;

ü устанавливать правила, формы, сроки и стандарты проведения безналичных и наличных расчетов и ответственность за их нарушение;

ü вести ведомственный архив данных для статистической обработки и подтверждать информацию об операциях, осуществляемых при проведении межбанковских расчетов.

В Национальном банке имеется собственный ограниченный круг клиентов, которым открыты счета для совершения платежей, однако главная роль Национального банка как организатора платежной системы заключается в ведении и регулировании корреспондентских счетов коммерческих банков и собственного межфилиального счета. Платежи по этим счетам производятся через Белорусский межбанковский расчетный центр (далее — БМРЦ), который выступает техническим оператором АС МБР.