Контспект лекций по дисциплине «Деньги, кредит, банки»Рефераты >> Деньги и кредит >> Контспект лекций по дисциплине «Деньги, кредит, банки»

В зависимости от объема прав акционеров по распоряжению акциями последние бывают:

а) свободно обращающиеся;

б) с ограниченным кругом обращения.

Свободно обращающиеся акции — это акции открытых акционерных обществ, механизм хождения которых на рынке ценных бумаг регулируется действием закона. Акции с ограниченным кругом обращения характерны для закрытых акционерных обществ, поскольку свободное хождение этих акций на рынке ценных бумаг может быть запрещено или ограничено как законом, так и уставом акционерного общества.

Согласно Закону Республики Беларусь «О ценных бумагах и фондовых биржах» облигация определена как ценная бумага, подтверждающая обязательства эмитента возместить владельцу ценной бумаги ее номинальную стоимость в установленный срок с уплатой фиксированного процента.

Основной целью выпуска облигаций является мобилизация денежных средств правительством, различными государственными органами, муниципалитетами и субъектами хозяйствования под залог их имущества.

Облигации, классифицируемые по сроку займа:

ü бессрочные или непогашаемые;

ü отзывные;

ü облигации с правом погашения;

ü продлеваемые;

ü отсроченные.

Облигации, классифицируемые по способу погашения, которое осуществляется:

ü по указанному номиналу одноразовым платежом;

ü некоторыми долями от номинала через определенные промежутки времени, в течение указанного интервала времени;

ü с последовательным погашением фиксированной доли от общего количества выпущенных облигаций.

Облигации, классифицируемые по характеру выплат:

ü облигации, по которым выплачиваются только проценты;

ü дисконтные;

ü облигации, по которым проценты выплачиваются в момент погашения и добавляются к номиналу;

ü доходные или реорганизационные;

ü купонные.

Под депозитными и сберегательными сертификатами понимаются письменные свидетельства банка-эмитента, удостоверяющие право вкладчика (бенефициара) или его правопреемника на получение по истечении срока суммы вклада (депозита) и процентов по нему. Таким образом, депозитный сертификат — обязательство банка по выплате размещенных у него сберегательных вкладов.

Депозитные сертификаты могут выпускаться в разовом порядке и могут быть как именными, так и на предъявителя. Они выдаются только юридическим лицам и выпускаются на срок от 30 дней до одного года. Сберегательные сертификаты выдаются только физическим лицам, и срок их погашения ограничивается тремя годами.

Сертификат может передаваться (продаваться) другому лицу на основании договора уступки требования (цессии), которая оформляется на обороте сертификата двусторонним соглашением лица, уступающего свои права (цедента), и лица, приобретающего эти права (цессионария).

ТЕМА №21. Кредитная система и её звенья

1) Понятие кредитной системы

2) Понятие банковской системы и её разновидности

3) Виды банков

4) Принципы организации деятельности банковской системы Республики Беларусь

- 1 -

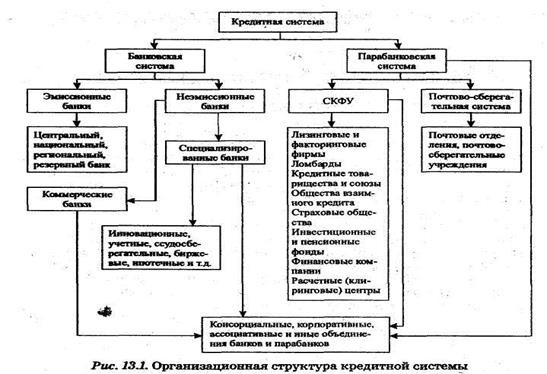

Организация кредитного дела и структура кредитной системы отвечают соответствующим потребностям в кредитно-финансовом обслуживании отдельных звеньев экономики.

Кредитная система характеризуется:

а) совокупностью банковских и иных кредитных учреждений;

б) правовыми формами организаций;

в) подходами к осуществлению кредитных операций.

Выделяются две основные подсистемы организации кредитных отношений:

1) в рамках банковских учреждений (институтов);

2) в рамках небанковских учреждений (институтов).

В соответствии с такой организацией кредитных отношений образуются два основных звена кредитной системы:

1) банковские учреждения, формирующие банковскую систему;

2) парабанковские учреждения, формирующие парабанковскую систему.

Банковская система представлена банками и другими учреждениями банковского типа, парабанковская система — специализированными кредитно-финансовыми и почтово-сберегательными учреждениями.

Кредитная система состоит из элементов: а) центрального управляющего звена; б) низовых (функциональных) органов.

В целях координации деятельности низовых звеньев управляющий орган должен осуществлять: 1) надзор за функционированием кредитных учреждений; 2) анализ деятельности кредитных учреждений с целью обеспечения: а) бесперебойности и надежности функционирования кредитной системы; б) эффективности кредитно-расчетного обслуживания хозяйственного оборота; в) предотвращения необоснованного расширения или сокращения объема кредитных операций.

Ядро кредитной системы составляет банковская система, на которую падает основная нагрузка по кредитно-финансовому обслуживанию хозяйственного оборота, а единым органом, координирующим деятельность кредитных учреждений, является Центральный (эмиссионный) банк, выполняющий функции управления процессами организации кредитно-расчетного и финансового обслуживания народного хозяйства.

Прямое и непосредственное воздействие и регулирование, контрольные и надзорные функции Центральный банк выполняет только по отношению к банковским учреждениям, а также другим организациям, специализирующимся на чисто банковских операциях и имеющим соответствующую лицензию Центрального банка. На остальные звенья кредитной системы Центральный банк и его учреждения могут оказывать прямое воздействие лишь в отдельных случаях, а в большинстве — только опосредованное воздействие, проявляющееся во взаимосвязи кредитных и финансовых операций различных секторов рынка кредитно-финансовых услуг.

Банки и небанковские кредитно-финансовые организации могут создавать союзы и ассоциации, являющиеся некоммерческими организациями. Кроме того существует возможность создания объединений в форме финансово-промышленных и иных хозяйственных групп.

- 2 -

Банковская система - совокупность различных видов банков и банковских институтов в их взаимосвязи, существующая в той или иной стране в определенный исторический период; составная часть кредитной системы. В кредитную систему помимо банков входят специализированные финансово-кредитные учреждения (финансовые компании, лизинговые фирмы, инвестиционные компании, финансовые биржи, пенсионные фонды, страховые компании, ломбарды и др.).

Структура кредитной системы любого государства исторически развивается и совершенствуется, и на это влияют две группы факторов: экономические и юридические. Каждое государство имеет свою структуру кредитной и банковской системы, свою организацию кредитного дела, банковской деятельности. Основой любой кредитной системы являются банки, но степень развития специализированных кредитно-финансовых организаций в государствах различна.

Все больше внимания уделяется вопросам обеспечения надежного функционирования банковских систем — как международных, так и национальных, что возможно, если исходить из основных принципов: