Оценка инвестиций предприятия

Денежный поток от операционной деятельности рассчитывается как сумма строк №№2-6, причем поступления денежных средств (выручка от реализации) показывается в отчете со знаком «+», а расходование денежных средств (расходы на материалы, уплата налогов, процентов по кредитам и пр.) – со знаком «–».

Аналогично, поток денежных средств от инвестиционной деятельности рассчитывается как сумма строк №№8-9, поток денежных средств от финансовой деятельности – как сумма строк №№11-15.

Сальдо на конец года равно сумме остатка на конец предыдущего периода и излишка денежных средств в текущем периоде.

В связи с появлением временно свободных денежных средств часть денег предприятия была помещена на депозит под 15% годовых:

· в 3-м квартале 1-го года – 1500 тыс. руб. сроком на 1 год;

· в 3-м квартале 2-го года – 3000 тыс. руб. сроком на 1 год;

· в 3-м квартале 3-го года – 4000 тыс. руб. сроком на 1 год;

· в 3-м квартале 4-го года – 6000 тыс. руб. сроком на 1 год.

1.3 Расчет показателей эффективности инвестиций

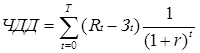

Чистый дисконтированный доход (ЧДД) рассчитывается как сумма текущих эффектов за весь расчетный период, приведенный к начальному году, и определяется по формуле:

|

|

(8) |

где Rt – результаты, достигнутые в t-м году расчета (приток наличности);

Зt – затраты, осуществляемые в том же году (оттоки наличности);

Т– горизонт расчета (5 лет);

r– норма дисконта.

Показатели коммерческой эффективности определяются на основе расчетов потоков реальных денег (табл. 8). Для расчета притока наличности в t-м году суммируются все потоки со знаком «+» за этот год, а для расчета оттока наличности – все потоки со знаком «–». За ставку дисконта в данном случае взята ставка по депозиту – 15%, так как средства, инвестированные в производство предприятие могло положить на депозит для получения дохода.

Расчет дисконтированного дохода приведен в таблице 9.

Таблица 9 Расчет дисконтированных доходов, тыс. руб.

|

№ года |

1 |

2 |

3 |

4 |

5 |

Всего: |

|

Приток наличности |

6656,3 |

7421,3 |

7111,5 |

6275,0 |

5675,0 |

33139,0 |

|

Отток наличности |

5984,9 |

6321,4 |

6128,4 |

3842,0 |

4213,6 |

26490,3 |

|

Доход |

671,4 |

1099,9 |

983,1 |

2433,0 |

1461,4 |

6648,7 |

|

Дисконтированный доход |

583,8 |

831,7 |

646,4 |

1391,1 |

726,6 |

4179,5 |

Кроме того, первоначальные инвестиции в проект были осуществлены в нулевом году, до начала деятельности предприятия, и поэтому не вошли в таблицу дисконтирования. Следовательно, чистый дисконтированный доход предприятия равен:

4179,5тыс. руб. – 6500 тыс. руб. =-2320,5 тыс. руб.

Это означает, что деятельность предприятия за анализируемый период принесла на 2320,5 тыс. руб. меньше, чем если бы вложенные в производство средства находились бы на депозите со ставкой годовых 15%.

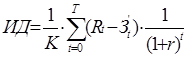

Индекс доходности (ИД) рассчитывается как отношение суммы приведенных эффектов от реализации проекта к величине инвестиций (K).

|

|

(9) |

гдеЗ¢ – затраты в t-ом году, в которые не входят инвестиции;

К – сумма дисконтированных капиталовложений.

Так как все капиталовложения в производство осуществлялись в нулевом году, они не нуждаются в дисконтировании. Сумма дисконтированных чистых доходов равна 4179,5 тыс. руб. Следовательно, индекс доходности равен:

![]()

Это означает, что на каждый рубль вложенных в производство средств за пять лет получили 0,64 руб.

Внутренняя норма доходности (ВНД) представляет собой ту норму дисконта, при которой величина приведенных эффектов равна приведенным капиталовложениям, т.е. ЧДД = 0.

Методом подбора определили, что внутренняя норма доходности проекта равна 0,66%. При этой величине дисконта чистый дисконтированный доход равен первоначальным инвестициям.

Срок окупаемости (Ток) – период времени, в течение которого первоначальные инвестиции проекта возместятся суммарными результатами от его осуществления.

Для расчета срока окупаемости определим средний годовой доход за пять лет и рассчитаем срок окупаемости по формуле:

|

|

(10) |

гдеК – сумма капиталовложений, тыс. руб.;

Д – годовой доход от проекта, тыс. руб.

Среднегодовой доход от проекта равен:

(583,8 тыс. руб. + 831,7 тыс. руб. + 646,4 тыс. руб. + 1391,1 тыс. руб. + +726,6 тыс. руб.)/5 лет = 1329,7 тыс. руб.

Срок окупаемости проекта составит:

![]()

РАЗДЕЛ 2. РАСЧЕТ ПОКАЗАТЕЛЕЙ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИЙ С ВЫБРАННОЙ СТРАТЕГИЕЙ РАЗВИТИЯ ПРЕДПРИЯТИЯ

2.1 Определение маркетинговой стратегии предприятия

Определение объема продаж и выручки от реализации продукции (определенной номенклатуры) по годам осуществляется исходя из спроса на конкретный вид продукции по выбранным рынкам с учетом производственной мощности предприятия. Решение принимается на основе расчета суммы маржинального дохода и его доли в цене продукции.

,

,  ,

,