Оценка финансового состояния коммерческой организации

2.4 Оценка показателей эффективности и интенсивности использования капитала

Бизнес в любой сфере деятельности начинается с определенной суммы денежной наличности, за счет которой приобретается необходимое количество ресурсов, организуется процесс производства и сбыт продукции. Капитал в процессе своего движения проходит последовательно три стадии кругооборота: заготовительную, производственную и сбытовую. [8,с.201]

На первой стадии организация приобретает необходимые ей производственные запасы, на второй - часть средств в форме запасов поступает в производство, а часть используется на оплату труда работников, выплату налогов. Заканчивается эта стадия выпуском готовой продукции. На третьей стадии готовая продукция реализуется и на счет организации поступают денежные средства, причем, как правило, больше первоначальной суммы на величину полученной прибыли от бизнеса. Следовательно, чем быстрее капитал сделает кругооборот, тем больше организация получит и реализует продукции при одной и той же сумме капитала за определенный промежуток времени. Задержка движения средств на любой стадии ведет к замедлению оборачиваемости капитала, требует дополнительного вложения средств и может вызвать значительное ухудшение финансового состояния организации.

Достигнутый в результате ускорения оборачиваемости эффект выражается в первую очередь в увеличении выпуска продукции без дополнительного привлечения финансовых ресурсов. Кроме того, за счет ускорения оборачиваемости капитала происходит увеличение суммы прибыли, так как обычно к исходной денежной форме он возвращается с приращением. Повышение доходности капитала достигается рациональным и экономным использованием всех ресурсов, недопущением их перерасхода, потерь на всех стадиях кругооборота. В результате капитал вернется к своему исходному состоянию в большей сумме, то есть с прибылью.[20,с.66]

Таким образом, эффективность использования капитала характеризуется его доходностью (рентабельностью) - отношением суммы прибыли к среднегодовой сумме основного и оборотного капитала.

Для характеристики интенсивности использования капитала рассчитывается коэффициент его оборачиваемости (отношение выручки от реализации продукции, работ и услуг к среднегодовой стоимости активов).

Обратным показателем коэффициенту оборачиваемости капитала является капиталоемкость (отношение среднегодовой суммы активов к сумме выручки).

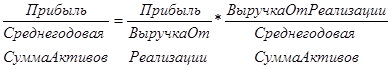

Взаимосвязь между показателями рентабельности совокупного капитала и его оборачиваемости выражается следующим образом:

(3.4.1)

(3.4.1)

Иными словами, рентабельность активов (ROA) равна произведению рентабельности продаж (Rpn) и коэффициента оборачиваемости капитала (Коб):

ROA=Коб*Rpn. (3.4.2)

Эти показатели в зарубежных странах применяются в качестве основных при оценке финансового состояния и деловой активности организации. Рентабельность капитала, характеризующая соотношение прибыли и капитала, используемого для получения этой прибыли, является одним из наиболее ценных и наиболее широко используемых показателей эффективности деятельности субъекта хозяйствования. Этот показатель позволяет аналитику сравнить его значение с тем, которое было бы при альтернативном использовании капитала. Он используется для оценки качества и эффективности управления организацией; оценки способности организации получать достаточную прибыль на инвестиции; прогнозирования величины прибыли.[17,с.198]

В первую очередь необходимо изучить факторы изменения рентабельности операционного капитала, поскольку она лежит в основе формирования остальных показателей доходности капитала. Его величина непосредственно зависит от скорости оборота капитала в операционном процессе и от уровня рентабельности продаж. [16,с.114]

На изменение рентабельности совокупных активов оказывают влияние такие факторы, как изменение рентабельности продаж и изменение коэффициента оборачиваемости активов. Влияние этих факторов можно рассчитать приемом абсолютных разниц. Методика их расчета приведена в таблице 3.4.1.

| Таблица 3.4.1 Расчет влияния факторов на рентабельность оборотных активов | |||||

| Показатели | За 2007 год. | За 2008 год. | Отклонение, (+,-) | Методика расчета | Сумма |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1.Выручка от реализации, млн. р. | 3867 | 4623 | 756 | ¾ | ¾ |

| 2.Прибыль от реализации отчетного периода, млн. р. | -282 | -70 | 212 | ¾ | ¾ |

| 3.Средняя стоимость активов, млн. р. | 15385 | 20565 | 5180 | ¾ | ¾ |

| 4.Рентабельность продаж, (2/1*100) | -7,3 | -1,5 | 5,8 | 0,225*5,8 | 1,31 |

| 5.Коэффициент оборачиваемости оборотных активов, (1/3) | 0,251 | 0,225 | -0,026 | -7,3*(-0,026) | 0,19 |

| Рентабельность оборотных активов, (4*5) | -1,83 | -0,34 | 1,49 | ¾ | 1,49 |

Общее изменение рентабельности оборотных активов во втором квартале по сравнению с первым по Учреждению произошло в сторону увеличения на. В том числе результаты выше приведенных расчетов показали, что рентабельность оборотных активов повысилась исключительно за счет роста рентабельности продаж на 5,8%, что в итоге привело к увеличению рентабельности оборотных активов на 1,49%. Незначительное снижение коэффициента оборачиваемости активов на 0,026 пункта не привело к уменьшению рентабельности оборотных активов.