Проведение реорганизационных процедур при финансовом оздоровлении предприятия

Синергетический эффект – превышение стоимости объединенных компаний после слияния по сравнению с суммарной стоимостью компаний до слияния, или добавленная стоимость объединения (2 + 2 = 5).

Выгода может быть прямая и косвенная.

Прямая выгода от объединения предприятий – увеличение чистых денежных потоков реорганизованных компаний. Анализ прямой выгоды включает три этапа:

1)оценку стоимости предприятия на основе прогнозируемых денежных потоков до реорганизации;

2)оценку стоимости объединенной компании на основе денежных потоков после реорганизации;

3)расчет добавленной стоимости (все расчеты проводятся на базе модели дисконтированных денежных потоков).

Оценить эффективность реорганизации может оказаться легче, чем новый инвестиционный проект, так как объединяются действующие предприятия. Прогнозы объема продаж и издержек, как правило, бывают основаны на результатах прошлых лет, следовательно, они более точные.

Косвенная выгода – увеличение рыночной стоимости акций или изменение мультипликатора цена/прибыль, так как акции объединенной компании могут стать более привлекательными для инвестора и их рыночная стоимость возрастет.

Вне зависимости от состояния экономики компании всегда стоят перед выбором модели развития:

1. Ограниченный рост за счет расширения собственных производственных мощностей;

2. Активный рост за счет реорганизации компаний.

Первая модель более консервативна, вторая сопряжена с большим риском, но при этом может значительно увеличить благосостояние бенефициаров компании.

Реорганизация компании – современная тенденция консолидации активов и концентрации производственной деятельности.

Процесс реорганизации предприятия объективно необходим в условиях динамично развивающейся экономики, и для принятия эффективных решений в этой сфере проводят оценку стоимости предприятий в целях реорганизации.

При реорганизации необходимо оценить компании (объекты реорганизации) и денежные потоки, которые будут генерировать компании вместе. Если участники сделки пренебрегают оценкой компаний, реорганизация может оказаться напрасной тратой денежных средств.

Например, исследования показали, что компании, которые отдавали предпочтение подготовительной оценке синергетики слияния, оказались на 28% более успешными, чем в среднем по всем эффективным сделкам. В то же время компании, которые сосредоточили свое внимание на приведении в порядок только финансов, оказались на 15% менее успешными, чем в среднем по эффективным сделкам.

Оценка проекта реорганизации компании представляет собой комплексный процесс. Для получения оценки проекта реорганизации, обеспечивающей достижение поставленных целей, необходимо использовать специализированный аналитический инструментарий. На сегодняшний день общепризнанным инструментом в данной области являются модели оценки бизнеса, в рамках которых отражается вся специфика проекта, а также осуществляется ее связывание с денежными потоками.

Оценка бизнеса необходима для выбора обоснованного направления реорганизации предприятия. В процессе оценки выявляют альтернативные подходы к управлению предприятием и определяют, какой из них обеспечит предприятию максимальную эффективность, а следовательно, и более высокую рыночную цену, что и является основной целью собственника и задачей управляющих фирм в рыночной экономике.

При оценке стоимости в рамках сделок реорганизации могут быть оценены следующие компоненты:

- рыночная стоимость компаний, участвующих в сделке,

- рыночная стоимость объединенной (консолидированной) компании,

- инвестиционная стоимость синергетического эффекта,

- инвестиционная стоимость компании, участвующей в сделке, для компании-партнера по сделке.

При слиянии, присоединении, разделении или выделении предприятия, независимая оценка имущества позволит установить справедливое соотношение между долями акционеров (участников), отражающее их реальный имущественный вклад в уставный капитал. Определение рыночной стоимости имущества, вносимого в уставный капитал, позволит прогнозировать затраты, связанные с налогом на имущество и амортизационными отчислениями.

Таким образом, оценка в рамках процесса реструктуризации и реорганизации представляет собой практический инструмент, позволяющий получать результат, на основании которого можно принимать оптимальные управленческие решения.

В практической деятельности задача проведения оценки заключается в формировании вывода о стоимости оцениваемого объекта с учетом возможных вариантов реструктуризации. При этом процесс оценки двунаправлен. С одной стороны, оценка позволяет получить информацию об изменении стоимости компании, на балансе которой находятся объекты, попадающие под реструктуризацию, с другой стороны, оценка позволяет получить информацию о стоимости данных объектов, исходя из выбранных вариантов реструктуризации.

Задачи оценки может быть определена исходя из конкретной ситуации. Как правило, конечной задачей оценки в рамках реструктуризации является определение стоимости оцениваемого объекта, исходя из возможных вариантов его использования (продажа, инвестиции, выход и распродажа по частям и т.п.).

В большинстве случаев в ходе оценки определяется рыночная стоимость объекта, которая представляет собой наиболее вероятную цену, по которой объект оценки может быть отчужден на открытом рынке в условиях конкуренции, когда стороны сделки действуют разумно, располагая всей необходимой информацией, а на величине цены сделки не отражаются какие-либо чрезвычайные обстоятельства. Но также при условии различных вариантов использования объекта и формирования различных предложений по реструктуризации может определяться инвестиционная, ликвидационная, фундаментальная (действительная) стоимость. При этом необходимо учитывать, что определенная величина стоимости не является фиксированной. Разброс в значениях может быть весьма значительным в зависимости от варианта использования объекта.

3.2 Рекомендации по дальнейшему реформированию электроэнергетики

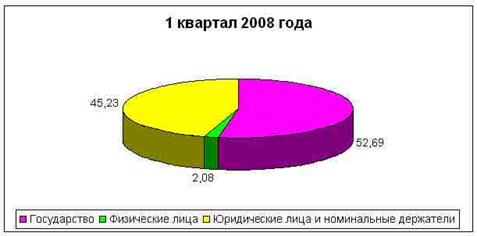

Как мы уже сказали, электроэнергетика является одной из ведущих отраслей промышленности России, которая строго контролируется различными государственными ведомствами. Если мы взглянем на структуру акционерного капитала (рис. 3.1), то увидим, что более половины акций компании принадлежат государственным органам.

Рис. 3.1 - Структура акционерного капитала ОАО «РАО ЕЭС России» на 31.03.2008

Со времени начала реформирования компании, существенно начали изменяться и финансовые показатели (табл.3.1).

Таблица 3.1 - Основные финансовые показатели компании

|

2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 | |

|

Выручка |

295 912 |

400 054 |

503 409 |

593 149 |

679 657 |

764 655 |

894 896 |

|

Расходы |

287 934 |

389 192 |

405 109 |

528 672 |

599 563 |

696 440 |

820 556 |

|

Операционная прибыль/ убыток |

7 978 |

10 862 |

18 300 |

64 477 |

80 094 |

72 604 |

282 269 |

|

Чистая прибыль/ убыток |

493 |

41 696 |

34 994 |

26 983 |

31 949 |

19 263 |

83 371 |

|

EBITDA |

52 194 |

56 535 |

89 584 |

124 712 |

154 060 |

157 036 |

173 000 |

|

EBITDA margin |

17,60% |

14,10% |

17,80% |

21% |

22,70% |

20,54% |

19,33% |

|

Operating margin |

2,70% |

2,70% |

3,60% |

10,90% |

11,80% |

9,50% |

31,54% |

|

Net Margin |

0,20% |

10,40% |

7% |

4,50% |

4,70% |

2,52% |

9,32% |