Развитие электронных платежных систем

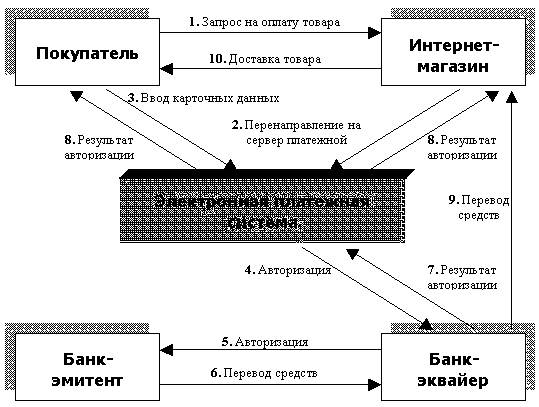

Типовая схема реализации электронного платежа

Таким образом, карточная электронная платежная система по большому счету является гарантом безопасного транспорта карточных данных к процессинговому центру банка-эквайера. Безусловно, в реальности эти системы выполняют значительно более широкие функции и предлагают множество сервисов, тем не менее, основное назначение именно таково. С юридической точки зрения карточные электронные платежные системы являются обычным агентом в управлении операциями с карточным счетом владельца карты. По сути, они оперируют лишь записями о деньгах в банке, но никак не с самими деньгами. Типичные представители этого класса систем в нашей стране компании Cyberplat, Assist, Chronopay и другие. Примечательно, что подобные системы пока не получили широкого распространения в России, в то время как интернет-платежи по карточкам очень популярны за рубежом, где пластиковые карточки являются основным платежным средством. В нашей же стране наиболее популярны электронные платежные системы второго типа – оперирующие с цифровой наличностью. Рассмотрим их подробнее. Огромные масштабы мошенничества привели к появлению принципиально нового типа электронных платежных систем, которые работают не с карточками, а с собственной валютой, эквивалентной согласно определенному курсу реальным деньгам. Пользователь, зарегистрировавшийся в системе, получает собственный интернет-кошелек – по сути, его счет в конкретной электронной платежной системой. Пополнив этот виртуальный кошелек более чем реальными деньгами, владелец «электронного бумажника» получает возможность использовать находящиеся в нем средства для оплаты товаров и услуг в партнерских интернет-магазинах системы. Пополнение счета происходит различными способами (в зависимости от системы), это и специальные предоплаченные карты, и банковский перевод, и почтовый перевод, и наличными в специализированных киосках и даже банкоматов банков-партнеров электронной платежной системы, и наличными в специальных обменных пунктах. Возможно также пополнение путем обмена в электронных обменных пунктах, которых насчитывается огромное количество. Вывод денег из системы обычно весьма запутан и неудобен (для пользователя, разумеется, для самой системы такая схема максимально выгодна). В результате пользователь получает некое хранилище, положить в которое деньги куда удобнее, чем достать их в случае необходимости (большие проценты, малое количество способов вывода денег и проч.), вместе с тем для использования самих денег, лежащих в вашем интернет-кошельке создано огромное количество вариантов. Основное преимущество электронных платежных систем, оперирующих цифровой наличностью, – возможность осуществления анонимных платежей. Однако, это качество имеет две стороны. С одной стороны, за счет этого плательщик может скрыть свою личность, тем самым совершая покупки, которые он не стал бы афишировать широкой публике, а для самого интернет-магазина это, по сути, уход от налогов. С другой же стороны, магазины-однодневки могут элементарно «кинуть», не оказав оплаченных товаров и услуг. Тем не менее, сама идея цифровой наличности, безусловно, перспективна. Именно ее основы заложил Давид Чаум своей технологией eCash. И, несмотря на все проблемы, электронные деньги достаточно прочно вошли в повседневную жизнь многих людей. Но при всем при этом, перспективы развития таких систем и их будущее достаточно неопределенны. Связана эта неопределенность с неопределенностью юридического статуса самих систем. Строго говоря, даже называть их электронными платежными системами не совсем верно, так как они оперируют виртуальными единицами (так, WebMoney называет себя «системой имущественных прав», а «Яндекс.Деньги» – «предоплаченные финансовый продукт»). Вместе с тем, данные платежные системы принимают весьма активное (а все более возрастающее) участие в электронной коммерции, а далее и в товарно-денежном обороте страны. При этом их деятельность не регламентируется центральным финансовым институтом страны, и непонятно, как будут развиваться электронные платежные системы этого типа, если соответствующий орган вдруг решится навести порядок. Примечательно, что адепты платежных систем с цифровой наличностью делают большой акцент на безопасность своих интернет-кошельков и платежей. Когда-то именно этот аспект (в свете мошенничества с карточными платежами в интернете) оказался основополагающим для появления такого типа систем. Некоторые платежные системы цифровой наличности даже запустили в свое время сервис по пополнению интернет-кошельков с карточек, справедливо полагая, что это позволит значительно увеличить популярность таких систем. Популярность действительно возросла, но, прежде всего, у мошенников. И все благодаря той же анонимности. Так, например, в течение менее чем полугода с момента запуска подобного сервиса в WebMoney мошенники вывели около 1,5 млн. WMR (1 WMR=1 руб.), после чего услугу срочно прикрыли.

Цифровую наличность, несмотря на высокий уровень защиты, все равно воруют и весьма успешно. Причем представители этих платежных систем склонны все сваливать на неподготовленность пользователя в плане информационной безопасности, пользователи пытаются вернуть свои деньги (далеко не всегда это удается), а мошенники, использующие в числе прочего социальную инженерию, реально наживаются на тех самых виртуальных деньгах. Вместе с тем, системы «цифровой наличности» хорошо развиваются, имеют свою аудиторию, и идеально подходят для решения целого ряда задач. В ряде случаев, пользоваться такими системами удобнее и проще, чем карточными. Однако четкое определение юридического статуса и правил игры для электронных платежных систем, оперирующих с цифровой наличностью, позволило бы сделать этот рынок более надежным, повысив к нему тем самым лояльность пользователей. Что касается платежного шлюза, то он обеспечивает ONLINE и OFFLINE авторизацию пластиковых карт VISA, Eurocard/MasterCard и Union Card через сеть Интернет с использованием защищенных соединений. Система реализует функции, необходимые для расчетов между покупателями и магазинами с использованием в качестве Платежного Инструмента (ПИ) пластиковых карт. Кроме того, существует возможность гибкого встраивания в систему новых ПИ, таких как счета для безналичных расчетов, скретч-карт, других платежных средств, например, система Телебанк и т.д. Система является открытой и предназначена для работы с Электронными Магазинами самого широкого профиля. Простота подключения и эксплуатации обеспечивается развитыми сервисными функциями и квалифицированной технической поддержкой. Процесс оплаты через Платежный Шлюз включает следующие основные этапы:

· Спецификация ПИ;

· Обработка запроса на оплату;

· Передача результатов обработки запроса Магазину;

· Возврат результатов обработки запроса Покупателю.

В системе реализованы следующие возможности:

· Авторизация в реальном времени;

· Защищенные транзакции (SSL);

· Гибкая маршрутизация транзакций по нескольким процессинговым центрам;