Разработка инвестиционной стратегии. Оценка акций и облигаций

Именные (зарегистрированные) облигации подлежат регистрации, на имя их владельца выдается сертификат, свидетельствующий о его праве на обладание указанными в нем долговыми обязательствами. Облигации на предъявителя являются неименными (не подлежат регистрации) и в отличие от именной имеют купон, являющийся свидетельством права их держателя на получение процентов по наступлении определенных сроков.

По процентным облигациям выплачивается ежегодный доход в форме фиксированного процента в зависимости от условий займа на основе отрезного талона, либо в виде выигрыша в тираже. По беспроцентным облигациям доход не выплачивается, но их владелец имеет право на приобретение соответствующих товаров или услуг, под которые выпущены займы.

Облигации продаются и покупаются на бирже по курсу, зависящему от приносимого ими дохода, уровня ссудного капитала, спроса и предложения. Заемщики отвечают по облигациям своим имуществом.

Облигации могут выпускаться и как преимущественно государственные ценные бумаги. Так, облигации государственных займов (ОГЗ) представляют собой ценные бумаги, удостоверяющие права их держателей на получение от государства, выпустившего облигации, их номинальной стоимости в установленный срок (или имущественного эквивалента). Выступают они средством привлечения денег на длительный срок, выпускаются центральными органами управления государством и являются элементом рынка ценных бумаг.

Государственные краткосрочные облигации (ГКО) являются дисконтными, могут быть в документарной и бездокументарной формах, купонными и безкупонными. Их погашение производится в безналичной форме путем перечисления их номинальной стоимости на счет владельца, доход которого образуется как разница между ценой погашения и покупки. ГКО относятся к высоколиквидным ценным бумагам.

Выделяют и другие типы облигаций, например конверсионные, гарантирующие их держателю право при наступлении определенных условий обменять на акции предприятия, которое их выпустило, а также доходные, проценты по которым выплачиваются только при наличии у фирмы прибыли (дохода).

Оценка эффективности проекта для эмитента определяется стандартным образом с учетом всех элементов потока платежей. При этом чистая текущая стоимость ЧТ.С для эмитента определяется из выражения:

![]() ,

,

где Nt – число облигаций, размещенных в момент t?

Сt – цена продажи облигаций в тот же момент;

Р0 – организационные затраты, приведенные к моменту начала размещения;

Кs,t – купонные выплаты в момент S по одной облигации, размещенной в момент t;

С0 – номинальная цена облигации, равная цене погашения (реализуемая в момент t);

Е – базовая кредитная ставка.

Определенную сложность представляет и оценка доходности облигаций для инвестора. Эмитент предлагает инвесторам, как правило, расчетную схему оценки доходности.

![]() ,

,

где Сt - текущая цена продажи (в % к номиналу);

Т-t – время до погашения в днях (иногда годовой период задается в 365 дней).

Задача 5.9

На фондовом рынке предлагается к продаже облигация одного из предприятий. Она была выпущена сроком на 3 года, до погашения осталось 2 года. Необходимо определить текущую рыночную стоимость облигации и ожидаемую текущую доходность.

Цена облигации ЦП = 84 тыс.руб.;

Номинал облигации Но = 80 тыс.руб.;

Ставка процента к номиналу в год ПС = 30 %;

Норма текущей доходности облигации в год НД = 15%.

Решение.

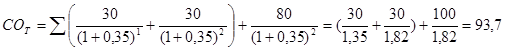

Показатель текущей рыночной стоимости рассчитывается по формуле:

![]() ,

,

где n – число лет (или иных периодов), остающихся до погашения облигации;

СОТ – текущая рыночная стоимость облигации;

П0 – ежегодная сумма процента по облигации, представляющая собой

произведение ее номинала на объявленную ставку процента;

НД – норма текущей доходности, используемая как дисконтная ставка в расчетах настоящей стоимости, в десятичной дроби.

тыс.руб.

тыс.руб.

Сопоставив текущую рыночную стоимость облигации и цену ее продажи, можно увидеть, что кроме текущей нормы дохода по ней может быть получен дополнительный доход в сумме 9,7 тыс.руб. (93,7-84) в связи с заниженной рыночной стоимостью.

Модель расчета ожидаемой текущей доходности по облигациям с периодической выплатой процентов имеет следующий вид:

![]()

где ДОПП – ожидаемая текущая доходность по облигации с

периодической выплатой процентов, в десятичной дроби;

Но – номинал облигации, к которому начисляется сумма процента;

ПС – ставка, по которой начисляется сумма процента по облигации, в десятичной дроби;

ЦПо – цена, по которой облигация реализуется на рынке.

![]() (или 28,5 %).

(или 28,5 %).

Вывод: сопоставив ожидаемую (28,5%) и нормативную текущую доходность (35%) по облигации, видно, что нормативная – на 6,5 % выше, что говорит о немного меньшей доходности по сравнению со среднерыночной.

Задача 6.10

Облигация предприятия реализуется на фондовом рынке. Погашение облигации и разовая выплата суммы процента по ней по определенной ставке предусмотрены через 2 года. Необходимо определить ожидаемую текущую доходность и текущую рыночную стоимость данной облигации.

Номинал облигации Но = 600 тыс.руб.;

Цена облигации ЦПо = 500 тыс.руб.;

Ставка процента ПСк = 20 %;

Норма текущей доходности облигации = 30%.

Решение.

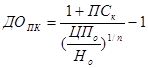

Модель расчета ожидаемой текущей доходности по облигациям с выплатой всей суммы процентов при погашении имеет следующий вид:

,

,

где ДОПК – ожидаемая текущая доходность по облигации с выплатой

всей суммы при погашении, в десятичной дроби;

ЦПо – цена, по которой облигации реализуется на рынке;

Но – номинал облигации, к которому начисляется сумма процента;

ПСк – ставка, по которой начисляется сумма процента по облигации при ее погашении, в десятичной дроби.

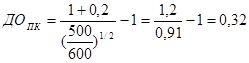

Модель расчета текущей рыночной стоимости облигации с выплатой всей суммы процентов при погашении имеет вид:

![]()

где СОПК – текущая рыночная стоимость облигации с выплатой всей суммы процентов при погашении;

Но – номинал облигации, подлежащей погашению в конце периода ее обращения;

НД – норма текущей доходности, используемая как дисконтная ставка в расчетах настоящей стоимости, в десятичной дроби;

n – число лет (или иных периодов), остающихся до погашения облигации.

или 0,32 или 32%;

или 0,32 или 32%;

![]() тыс.руб.

тыс.руб.

Вывод: сравнивая норму текущей доходности по облигации (30%) и ожида