Роль кредита в процессе воспроизводства

Содержание

1. Роль кредита в процессе воспроизводства

2. Бюджет и бюджетное устройство

Список литературы

1. Роль кредита в процессе воспроизводства

Кредит представляет собой форму движения капитала, т.е. денежного капитала, предоставляемого в ссуду.

Кредит – система экономических отношений, на основе которых свободные денежные средства перераспределяются между экономическими субъектами на основе срочности, возвратности платности.

Сущность кредита проявляется в его функциях:

1) Аккумуляция временно свободных денежных средств;

2) Перераспределительной;

3) Регулирования денежного оборота;

4) Сокращение издержек обращения;

5) Замещение наличных денег.

Выделяют следующие принципы кредита.

1. Срочность.

2. Платность.

3. Возвратность.

4. Обеспеченность.

5. Целевой характер.

6. Дифференцированоость.

Классификация кредитов.

По сроку:

- краткосрочные, до 1 года

- среднесрочные, 1-3 лет;

- долгосрочные, свыше 3 лет;

- сверхсрочные (10 дней);

- «овернайт», на одну ночь;

- «тумпекст», от 3-х суток до 30 суток;

- «онкольные кредиты» - бессрочные кредиты, практиковались до 90-х годов.

По форме обеспечения:

- обеспеченный кредит (гарантия, поручительство, страхование);

- необеспеченный кредит;

По объекту кредитования (на выплату зарплаты – на 10 дней, на пополнение оборотных средств - до 1 года, на строительство – свыше 3-х лет).

По субъектам, то есть участниками кредитования:

- банковские,

- потребительские,

- ипотечные,

- государственные,

- международные,

- межбанковские,

- ростовщические.

Банковский кредит предоставляется только в денежной форме на основе денежного оборота, к которому прилагается договор поручительства.

Коммерческий кредит предоставляется одним предприятие другому в виде товаров и услуг с отсрочкой платежа.

Ипотечный кредит выделяется для приобретения жилья.

Государственный кредит представляет собой совокупность экономических отношений между государством и физическим или юридическими лицами, при которых государство выступает в лице заемщика, кредитора и гаранта, в зависимости от этого выделяют государственный долг или государственный кредит.

Международный кредит – совокупность кредитных отношений, функционирующих на международном уровне, участниками которого является межнациональные финансово – кредитные институты и правительства различных государств.

Межбанковский кредит предоставляется одним коммерческим банком другому.

Ростовщический кредит. Особенностями данного вида кредитования являются короткие сроки и сверхвысокие проценты.

Понятие кредитной системой.

Кредитная система – совокупность кредитных отношений и организаций, осуществляющие эти отношений.

Каждому этапу развития экономики соответствует своя кредитная система, которая должна отвечать реальным потребностям общественного производства. В свою очередь, господствующие формы и механизмы хозяйствования могут, как способствовать та к и препятствовать развитию и совершенствования кредитной системы.

Кредитная система признана мобилизовать имеющиеся в обществе свободные денежные капиталы и доходы и предоставлять их во временное пользование и за плату хозяйствующим субъектам, населению и государству.

В странах с развитой рыночной экономической кредитной системы объединяет в себе разные формы кредита и соответственно различный состав кредитных организаций, каждая из которых выполняет свои специфические функции по аккумуляции и распределению денежного капитала. Поэтому кредитная система имеет многоуровневую структуру.

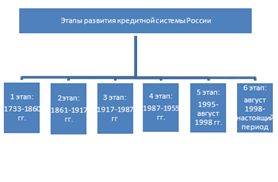

Эволюция кредитной системы России

1) 1733-1860 гг.: организация первого кредитного учреждения, появление частных кредитных организаций;

2) 1861-1917 гг.: создание госбанка; существует 3 яркуса кредитной системы:

- Государственный банк,

- банковский сектор,

- специализированные кредитные институты;

3) 1917-1987 гг.: национализация банков; на базе Государственного банка

создан Народный банк.

4) 1987-1995 гг.: создание двухуровневой системы управления;

5) 1995-1998 гг.: стабилизация банковской системы;

6) с августа 1998 г.: реструктуризация банковской системы.

Основные тенденции современной кредитной системы.

- Концентрация банковского капитала.

- Усиление конкуренции между финансово-кредитными институтами.

- Сращивание капитала финансово-кредитного института с промышленно-торговым.

- Интернационализация деятельности финансово-кредитных институтов.

Банковская система представлена совокупностью банков, действующих в данной стране. Универсальные коммерческие банки выполняют все банковские операции. К ним относятся ипотечные, инвестиционные, ссудо-сберегательные банки, банковские дома.

Ипотечные банки предоставляют долгосрочные кредиты под залог недвижимости (земли, зданий, сооружений). Основными источниками их ресурсов является выпуск собственных ценных бумаг – закладных листов или ипотечных облигаций, обеспеченных залогом недвижимости.

Инвестиционные банки. Основная задача – мобилизация долгосрочного ссудного капитала и предоставление его заемщикам посредством выпуска и размещения акций, облигаций и других видов заемных обязательств.

Существуют два типа инвестиционных банков. Банки первого типа выступают в роли учредителей, организаторов эмиссии ценных бумаг, а также гарантов, которые действуют на комиссионных началах и выплачивают заранее установленную сумму независимо от последующего размещения акций и облигаций. Они могут работать в качестве агентов, приобретающую определенную часть ценных бумаг, которая не размещена компанией, а также как финансовые консультанты по ценным бумагам и другим аспектам деятельности корпораций. Учреждений данного типа гарантируют покупку выпущенных ценных бумаг, приобретая и покупая за свой счет или организуя для этого банковские синдикаты.

Инвестиционные банки второго типа. Главная их функция состоит в среднесрочном и долгосрочном кредитовании различных отраслей хозяйства, а также специальных целевых проектов, связанных с внедрением передовых технологий и достижение научно-технического прогресса. Пассивы таких банков формируются из собственных средств (акционерный капитал и резервный фонд), депозитов, кредитов коммерческих банков и других финансово-кредитных институтов. Активы складываются в основном из среднесрочных и долгосрочных кредитов, а также вложении в различные ценные бумаги.

Ссудо-сберегательные банки аккумулируют доходы и сбережения населения и предоставляют ссуды на потребительские нужды.

Банкирские дома – старейшие финансово-кредитные институты, которые возникали на стадии перехода от феодализма к капитализму и выступают как ростовщики. Они представляют собой частные банки. Финансово-кредитные институты этого вида выполняют роль посредников на рынке ценных бумаг, консультантов и корпораций, а также инвесторов.