Современные способы хеджирования валютных рисков

Согласно теории статистики цена какого-либо актива с вероятностью 66% будет находиться в диапазоне от (100-волатильность)% до (100+волатильность)%; с вероятностью 95% - в диапазоне от (100-2*волатильность)% до (100+2*волатильность)% и, наконец с вероятностью 99% - в диапазоне от (100-3*волатильность) до (100+3*волатильность). С учетом этого можно сделать прогноз возможного диапазона изменения курсов основных валют (таблица 2.3) [17].

Таблица 2.3 – Прогноз диапазонов курсов валют с учетом возможного изменения диапазона волатильности

|

Доллар США |

Евро |

Российский рубль | ||||

|

min |

max |

min |

max |

min |

max | |

|

66% по волатильности |

2467,51 |

3030,49 |

3579,75 |

4505,61 |

87,15 |

97,45 |

|

95% по волатильности |

2186,02 |

3311,98 |

3116,82 |

4968,54 |

82,00 |

102,60 |

|

99% по волатильности |

1904,52 |

3593,48 |

2653,89 |

4968,54 |

76,85 |

107,75 |

Из данных таблицы 2.3 можно определить, что с 99% вероятностью курс евро до конца 2009 года будет находиться в диапазоне 2653,89-4968,54 белорусских рублей, курс российского рубля - в диапазоне 76,85-107,75 белорусских рублей, а доллара США в диапазоне 1904,52-3593,48 белорусских рублей. Данные диапазоны позволят субъектам хозяйствования провести анализ возможных прибылей и убытков с учетом нескольких сценариев: оптимистичного, нейтрального и пессимистичного.

Высокая волатильность евро (11,56%), доллара США (10,54%), российского рубля (5,16%) вместе с возможным диапазоном изменения курсов увеличивает необходимость использования производных финансовых инструментов. Снижение курса евро до 2654 , доллара США - до 1905, а российского рубля - до 76,85 белорусских рублей может негативно отразиться на белорусском экспорте, также как и повышение этих валют до уровня курсов, соответствующих 99% вероятности, - на затратах импортеров.

Вместе с тем, внедрение деривативов заставило бы отказаться субъектов хозяйствования от получения дополнительной прибыли. Прогнозируемые с учетом волатильности курсы евро в размере 4505,61 белорусских рубля, доллара США в размере 3030,49 белорусских рублей, а российского рубля в размере 97,45 белорусских обеспечили бы дополнительную прибыль экспортерам.

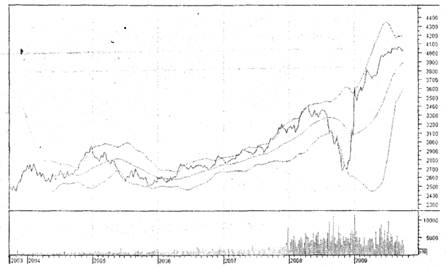

Необходимый компромисс между потерей части доходов и компенсацией валютных рисков может быть найден с помощью исторической волатильности (рисунок 2). [11., с.19]

Рис. 2 - Динамика курса евро с учетом диапазона волатильности

Например, на основании динамики курса евро строится канал изменения исторической волатильности, за пределы которого курс не может выходить с 95% вероятностью. Кроме того, график курса евро сглаживается графиком скользящей средней, на основании которого строится канал волатильности.

При пересечении канала волатильности и дальнейшем возврате в диапазон канала следует проводить операции хеджирования при помощи деривативов: для экспортеров при пересечении верхней границы канала и возврате в его диапазон; для импортеров - при пересечении нижней границы канала и возврате в его диапазон.

Важное значение имеет пересечение графиком курса евро графика скользящей средней. Если курс евро пересекает скользящую среднюю сверху вниз и находится выше нее, то деривативы следует использовать при экспорте, а импортерам рекомендуется воздержаться от проведения операций хеджирования. Если курс евро пересекает скользящую среднюю снизу вверх и находится выше нее, то деривативы следует использовать импортерам, а экспортерам рекомендуется воздержаться от проведения операций по управлению рисками.

В соответствии с рисунком 3 операции хеджирования импорта следовало проводить с середины декабря 2008 года; экспорта - с середины июля 2008 года. Фактически курс евро по отношению к белорусскому рублю за декабрь 2008 - октябрь 2009 гг. повысился на 38,1%. аза июль-ноябрь 2008 г. снизился на 21,3%. Использование данной методики хеджирования позволило бы импортерам сэкономить 1540.0 млн. белорусских рублей на каждом миллионе контракта, а экспортерам - 576,4 млн. рублей на каждом миллионе валюты контракта.

За два анализируемых периода курс евро не раз отклонялся от своего основного направления движения, что могло привести к убыткам по операциям с производными финансовыми инструментами, однако эти убытки были бы практически полностью компенсированы дополнительными доходами от продажи валютной выручки.

Аналогичная ситуация характерна и для других валют.

На третьем этапе разработки программы управления валютными рисками во внешнеэкономической деятельности следует выбрать финансовые инструменты, с помощью которых будет осуществляться управление валютным риском и конкретную методику хеджирования.

Перед внедрением в практику деятельности субъектов хозяйствования определенных методов хеджирования в качестве инструмента управления валютными рисками во внешнеэкономической деятельности следует провести анализ риска, связанного с их использованием.

Определение эффективности хеджирования осуществляется на четвертом этапе разработки Программы управления валютными рисками во внешнеэкономической деятельности [18].

На пятом этапе разработки Программы управления валютными рисками во внешнеэкономической деятельности следует разработать систему контроля.

На основании разработки механизма управления валютными рисками можно сделать следующие краткие выводы:

• основой для разработки механизма управления рисками во внешнеэкономической деятельности являются финансовые расчеты, позволяющие идентифицировать и оценить влияние валютных рисков на финансовые результаты;

• в мировой практике основным показателем оценки риска является рисковая стоимость, которая может быть рассчитана с помощью различных методов;

• расчет рисковой стоимости на базе отечественного валютного риска позволяет выявить ее взаимосвязь с волатильностью валютных курсов и сделать выбор базисных активов для производных финансовых инструментов;

• использование конкретных видов деривативов в качестве инструментов управления валютными рисками обусловлено спецификой отечественного срочного рынка.

3. МЕТОДЫ СОВЕРШЕНСТВОВАНИЯ УПРАВЛЕНИЯ ВЫЛЮТНЫМИ РИСКАМИ