Спрос на валюту и ее предложение

![]()

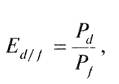

где Pid - цена товара на внутреннем рынке; Pif - пена товара па внешнем рынке; Ed/f - валютный курс.

Закон единой цены утверждает, что один и тог же товар в национальной валюте внутри страны и в иностранной валюте за рубежом стоит одинаково, когда его цена выражена в единой валюте.

На основе Закона единой цены была выведена теория абсолютного паритета покупательной способности (АППС):

где Pd - уровень цен на товары и услуги на внутреннем рынке; Рf -уровень цен па товары и услуги па внешнем рынке.

Принципиальное отличие АППС от единой цены в том, что Закон учитывает цену только на один товар, а теория АППС - па все.

Для сопоставления уровня цен статистические органы стран составляют одинаковые корзины товаров.

Основное преимущество теории АППС: она четко отвечает на вопрос, как укрепить курс национальной валюты. Для этого надо снизить инфляцию, что увеличит покупательную способность внутренних денег.

Основной (и единственный) недостаток теории АПСС: она не работает на практике. Прежде всего, из-за того что не работает Закон единой цены. А Закон единой цены не работает из-за различий в расходах на транспортировку товаров, таможенных тарифов, неорганизованности и несовершенства рынков сбыта и т.д.

В результате и Закон единой цены, и теория абсолютного паритета покупательной способности были на многие годы забыты.

Однако в 1970-е гг. о теории АППС вновь вспомнили и модифицировали ее. Возникла теория относительного паритета покупательной способности (ОППС). Согласно этой теории колебания валютного курса пропорциональны относительному изменению уровня цен в двух странах.

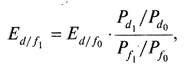

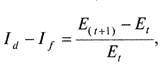

где Р - уровень цен; Е - валютный курс. После ряда преобразований получим:

где I - темпы инфляции.

Для расчетов за валютный курс в базовом периоде принимается курс в тот период времени, когда он стабилен или совпадает со своим средним значением за период.

Для измерения уровня цен чаще всего используются несколько показателей:

• индекс потребительских цен;

• индекс оптовых цен производителя:

• дефлятор ВВП.

С помощью теории ОППС:

• строят прогнозы долгосрочной динамики номинальною валютного курса;

• при высокой инфляции оценивают макроэкономический дисбаланс;

• на паритетных основах определяется реальная международная стоимость национальных товаров и услуг.

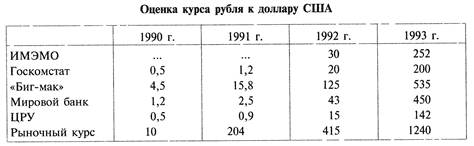

На основе теории ОППС проводилась оценка курса советского (российского) рубля к доллару США разными организациями (табл. 1).

Из табл. 1 видно, что рыночный курс рубля значительно ниже, чем рассчитанный по всем вариантам ОППС.

Таблица 1

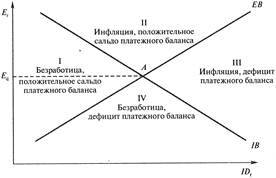

Недостатки теории ОППС практически те же, что и у теории АППС. На практике рассчитанные на ее основе курсы соответствуют фактическим на очень ограниченных временных отрезках. Однако теория ОППС, несмотря на все ее очевидные недостатки, и сегодня активно используется для прогнозов и расчетов. Теория общего равновесия (равновесия макроэкономического баланса) как основы равновесного валютного курса возникла в 1960-х гг. Теория устанавливает зависимость между реальным внутренним спросом (IDr) и реальным обменным курсом (Еr). Основные положения теории можно видеть из следующей схемы (рис. 3).

Рис. 3 - Определение равновесного валютного курса на основе теории общего равновесия

Равновесный валютный курс (Еq) определяется точкой пересечения (А) кривых внутреннего (IB) и внешнего (ЕВ) равновесия. Равновесный валютный курс в точке А одновременно является и оптимальным валютным курсом при данном состоянии экономики.

Движение от нулевой точки вверх всегда означает падение курса национальной валюты (рост курса иностранной валюты).

Кривая ЕВ (external balance) внешнего равновесия - это некая идеальная линия оптимального состояния платежного баланса (т.е. страна без проблем погашает отрицательное сальдо платежей по каждой стране-контрагенту и не испытывает проблем при получении средств от стран-должников).

Кривая IB (internal balance) внутреннего равновесия - это некая идеальная кривая состояния внутренней экономики, когда при минимально возможных инфляции и безработице достигается максимально возможный экономический рост.

Фактически экономика страны никогда не находится в таком состоянии, так же как и невозможно достижение точки А. Фактически реальный валютный курс может находиться в любой точке четырех сегментов.

Кривая внутреннего равновесия (IB) показывает обратную зависимость между реальным внутренним спросом и реальным валютным курсом: по мере роста реального валютного курса увеличивается спрос на национальные товары, так как импорт дорожает.

Сегменты II и III (справа от кривой IB) показывают, что объем производства находится ниже оптимального уровня, что ведет к излишнему совокупному спросу и выражается в росте инфляции.

Сегменты I и IV (слева от IB) показывают, что объем производства находится выше оптимального уровня, совокупный спрос недостаточен, что проявляется в росте безработицы.

Внешний баланс обычно сводится к балансу текущих операций.

Кривая внешнего равновесия (ЕВ) показывает прямую зависимость между реальным внутренним спросом (ID) и реальным обменным курсом (£,.), так как растущий валютный курс ухудшает внешний баланс и ведет к реальному обесценению валюты.

Если баланс достигается в сегментах I или II - сальдо платежного баланса положительное, курс валюты может быть занижен.

Если баланс достигается в сегментах III или IV - дефицит платежного баланса, курс может быть завышен.

Точка А определяет равновесный курс, соответствующий фундаментальным макроэкономическим закономерностям.

Сегменты вокруг точки А - это четыре типа дисбаланса, в которых может находиться экономика и которые влияют на валютный курс. Достижение равновесного валютного курса в каждом из четырех сегментов означает следующее.

Сегмент I - положительный баланс по текущим операциям на фоне перепроизводства, недостаточного внутреннего спроса и безработицы. Может свидетельствовать о заниженном валютном курсе и чрезмерно рестриктивной бюджетной политике. Встречается редко, прежде всего в развитых странах (Япония, Германия).

Сегмент II - положительный баланс по текущим операциям на фоне недопроизводства, излишнего внутреннего спроса и инфляции. Может свидетельствовать о заниженном валютном курсе и излишне экспансионистской бюджетной или денежной политике. Пример - Япония в период спадов 1993 г. и 1998 г. (падение производства на фоне положительного сальдо платежного баланса и заниженной иены).

Сегмент III - дефицит текущего баланса на фоне недопроизводства, излишнего внутреннего спроса и инфляции. Может свидетельствовать о завышенном валютном курсе и рестриктивной бюджетной политике. Пример - Великобритания, Швеция, Италия и Испания в 1987-1992 гг., когда дефицит текущего баланса сопровождался высокой инфляцией, что явно свидетельствует о завышенном курсе национальной валюты. Это и Россия периода 1992-1994 гг.