Страхование как звено финансовой системы

Надзор за страховой деятельностью.

Федеральная служба страхового надзора является федеральным органом исполнительной власти, осуществляющим функции по контролю и надзору в сфере страховой деятельности (страхового дела).

Основные функции федеральной службы страхового надзора:

· выдача страховщикам лицензий на осуществление страховой деятельности;

· ведение единого Государственного реестра страховщиков и объединений страховщиков, а также реестра страховых брокеров;

· контроль за обоснованностью страховых тарифов и обеспечением платежеспособности страховщиков;

· установление правил формирования и размещения страховых резервов, показателей и форм учета страховых операций и отчетности о страховой деятельности; выдача в предусмотренных законом случаях разрешений на увеличение размеров уставных капиталов страховых организаций за счет средств иностранных инвесторов, на совершение сделок с участием иностранных инвесторов по отчуждению акций (долей в уставных капиталах) страховых организаций, а также на открытие, филиалов страховыми организациями с иностранными инвестициями;

· разработка нормативных и методических документов по вопросам страховой деятельности (в пределах компетенции);

· обобщение практики работы страховых организаций, подготовка и представление в установленном порядке предложений по развитию и совершенствованию законодательства РФ о страховании. Лицензии на осуществление страховой деятельности выдаются на основании заявлений страховщиков с приложением: учредительных документов; свидетельства о регистрации; справки банка о размере оплаченного уставного капитала (не ниже установленного законом минимума); экономического обоснования страховой деятельности (бизнес-плана); правил по видам страхования; расчетов страховых тарифов; сведений о руководителях и их заместителях. (Перестраховщикам не требуется представлять бизнес-план, правила и расчет тарифов.)

Лицензии выдаются на проведение добровольного и обязательного личного страхования, имущественного страхования и страхования ответственности, а также перестрахования, если предметом деятельности страховщика является исключительно перестрахование. При этом в лицензиях указываются конкретные виды страхования, которые страховщик вправе осуществлять. Основанием для отказа в выдаче юридическому лицу лицензии на осуществление страховой деятельности может служить несоответствие документов требованиям законодательства РФ. При нарушении страховщиками этих требований действие лицензии может быть приостановлено, ограничено, а если нарушения не устраняются, лицензия может быть отозвана.

Федеральная служба страхового надзора вправе:

· получать от страховщиков установленную отчетность о страховой деятельности, информацию об их финансовом положении;

· производить проверки соблюдения ими законодательства и достоверности представляемой отчетности; при выявлении нарушений давать страховщикам предписания по их устранению, а в случае невыполнения предписаний приостанавливать или ограничивать действие лицензий этих страховщиков впредь до устранения выявленных нарушений либо принимать решение об отзыве лицензий;

· обращаться в арбитражный суд с иском о ликвидации страховщика в случае неоднократного нарушения последним законодательства, а также о ликвидации предприятий и организаций, осуществлявших страхование без лицензии. На основании Постановления Правительства РФ от 26 июня 1993 № 609 созданы территориальные органы страхового надзора - региональные инспекции.

Их основные функции - осуществление контроля за соблюдением требований законодательных и нормативных актов о страховании, за обоснованностью страховых тарифов и обеспечением платежеспособности страховщиков, за соблюдением правил формирования и размещения страховых резервов; обобщение практики работы страховщиков, страховых посредников и других участников страхового рынка, представление в федеральную службу страхового надзора предложений по совершенствованию практики надзора за страховой деятельностью и законодательства о страховании; рассмотрение заявлений и жалоб физических и юридических лиц по вопросам, связанным с нарушением законодательства Российской Федерации о страховании и др. Территориальные органы страхового надзора осуществляют свою деятельность под руководством федеральной службы страхового надзора во взаимодействии с соответствующими органами исполнительной власти субъектов РФ.

Совершенствование…

Действующая система страхового законодательства в Российской Федерации включает системообразующие нормативные акты Минфина России, иные нормативные акты, содержащие положения о страховании, а также международные соглашения и договоры.

Принятые в период становления страхового рынка, они в настоящее время требуют некоторой адаптации к изменениям, произошедшим за этот период в жизни страны, к обозначившемуся росту экономических показателей.

IIГлава

Современное положение рынка обязательного автострахования

Страхование – одна из наиболее динамично развивающихся сфер российского бизнеса. Объемы операций на рынке неуклонно растут. Так, объем страхового рынка России с 2000 по 2006 год вырос в 3,5 раза.

Наблюдается ежегодный рост страховых премий , в первую очередь, за счет развития имущественного страхования. Коэффициент страховых выплат с 2002 по 2006 год сократился с 77,1% до 57,3 %.

Доля страховой премии в ВВП России начиная с2004 года снижается и составила в 2006 году 2,3%.

Доля обязательного страхования на российском страховом рынке в 2006 году составила 44,8 %, добровольного – 55,2%. Значительное изменение соотношения между обязательным и добровольным страхованием произошло после введения в 2003 году системы обязательного страхования гражданской ответственности владельцев автотранспортных средств.

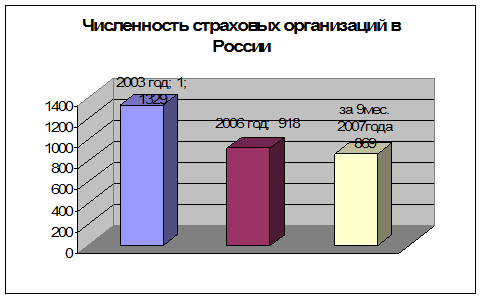

Наблюдается тенденция сокращения численности страховых организаций.

Это связано с повышением требований к минимальному уставному капиталу, а также с ужесточением контроля со стороны ФССН.

Наибольшая доля страховых организаций (61 %) представлена в организационно-правовой форме обществ с ограниченной ответственностью; закрытые и открытые акционерные общества составляют соответственно 21,1 % и 16,2%. Менее 5% организаций представлены в форме унитарных предприятий.

Страхование ответственности владельцев автотранспортных средств является наиболее известным видом страхования гражданской ответственности, начавшим бурно развиваться в 20-е годы нашего столетия, когда стала возрастать интенсивность автомобильного движения, и увеличился риск дорожно-транспортных происшествий. В большинстве развитых стран оно проводится в обязательной форме, которая во многих европейских государствах (Финляндии, Норвегии, Дании, Великобритании, Германии и др.) была введена еще до Второй мировой войны. Это обусловлено стремлением органов власти предоставить потерпевшим в дорожных авариях гарантию возмещения причиненного им вреда. С другой стороны, обязательная форма проведения страховых операций, приводя практически к полному охвату страхованием имеющегося в той или иной стране парка автотранспортных средств (как правило, незастрахованными оказываются от 1 до 6% средств транспорта), обусловливает одно из ведущих мест данного вида страхования в объеме собираемых страховых премий.