Теоретические аспекты налогообложения прибыли

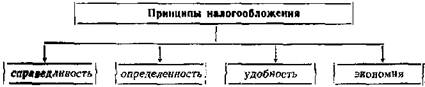

Рис. 1.1. Принципы налогообложения, изложенные А. Смитом.

Современные принципы налогообложения отражают реалии экономической и политической жизни государств и состоят в следующем:

1. Уровень налоговой ставки должен устанавливаться с учетом возможностей налогоплательщика, то есть уровня доходов. Поскольку возможности разных физических и юридических лиц неодинаковы, для них должны быть установлены дифференцированные налоговые ставки, то есть налог с дохода должен быть прогрессивным. Принцип этот соблюдается далеко не всегда, некоторые налоги во многих странах рассчитываются пропорционально. Однако идея необходимости обложения налогами доходов и имущества по прогрессивным ставкам в течение столетий владеет умами значительной части человечества, постоянно присутствует в политической жизни, межпартийной борьбе, отражается в той или иной степени в партийных программах, налоговом законодательстве.

2. Налогообложение доходов должно носить однократный характер. Многократное обложение дохода или капитала недопустимо. Примером осуществления этого принципа служит замена па-дога с оборота, когда обложение оборота происходило по нарастающей кривой, на налог на добавленную стоимость, где вновь созданный чистый продукт облагается налогом всего один раз вплоть до его реализации. В результате каждая надбавка к цене сырья, возникающая по мере его прохождения по производственной цепочке, вплоть до конечного продукта, облагается только один раз. В этом — одно из главных преимуществ налога на добавленную стоимость.

3. Обязательность уплаты налогов. Налоговая система не должна оставлять сомнений у налогоплательщика в неизбежности платежа. Система штрафов и санкций, общественное мнение в стране должны быть такими, чтобы неуплата или несвоевременная уплата налогов были менее выгодными, чем своевременное и честное выполнение обязательств перед налоговыми органами.

4. Система и процедура выплаты налогов должны быть простыми, понятными и удобными для налогоплательщиков и экономичными для учреждений, собирающих налоги.

5. Налоговая система должна быть гибкой и легко адаптируемой к меняющимся общественно-политическим и экономическим потребностям.

6. Налоговая система должна обеспечивать перераспределение создаваемого валового внутреннего продукта и быть эффективным инструментом государственной экономической политики.

3. Формирование обособленной самостоятельной системы налогообложения Украины

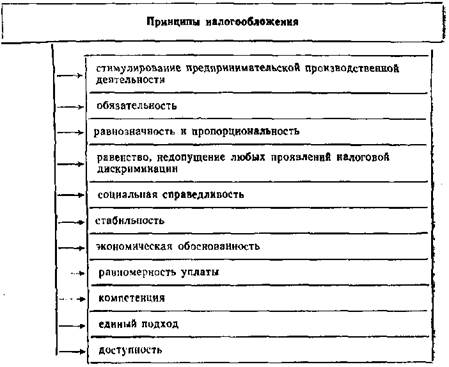

Формирование обособленной самостоятельной системы налогообложения Украины началось еще в рамках бывшего СССР, когда в 1991 г. был принят закон Украинской ССР "О системе налогообложения", в котором были впервые сформулированы принципы построения налоговой системы Украины, свойственные экономикам рыночного типа. С развитием налоговых отношений в Украине претерпевали изменения и принципы построения и назначения системы налогообложения. В настоящее время в Законе Украины "О внесении изменений и дополнений в Закон Украины "О системе налогообложения", принятом в 1997 г., изложены принципы построения системы налогообложения, которые существенно отличаются от их формулирования в 1991 г. и состоят в следующем (рис. 1.2):

Рис. 1.2. Принципы налогообложения, сформулированные в Законе Украины "О системе налогообложения"

1. стимулирование предпринимательской производственной деятельности и инвестиционной активности (введение льгот по налогообложению прибыли (дохода));

2. обязательность (внедрение норм по уплате налогов и сборов и установление ответственности налогоплательщиков за нарушение налогового законодательства);

3. равнозначность и пропорциональность (налоги с юридических лиц взимаются в определенной доле от полученной прибыли,, на равные прибыли уплачиваются равные налоги и сборы, а большие налоги и сборы — пропорционально большим доходам);

4. равенство, недопущение каких-либо проявлений налоговой дискриминации (обеспечение одинакового подхода к различным субъектам хозяйствования при определении обязанностей по уплате налогов и сборов);

5. социальная справедливость (социальная поддержка малообеспеченным слоям населения путем внедрения экономически обоснованного необлагаемого минимума доходов граждан и применения дифференцированного и прогрессивного налогообложения граждан, получающих высокие доходы);

6. стабильность (неизменность в течение бюджетного года налогов и сборов, их ставок и налоговых льгот);

7. экономическая обоснованность (установление налогов и сборов на основании показателей развития национальной экономики и финансовых возможностей с учетом достижения сбалансированности расходов бюджета с его доходами);

8. равномерность уплаты (установление сроков уплаты налогов и сборов, исходя из необходимости обеспечения своевременного поступления средств в бюджет для финансирования расходов);

9. компетенция (установление и отмена налогов и сборов, а также льгот их плательщикам уполномоченными на то органами в соответствии с законодательством Украины);

10. единый подход (при разработке налоговых законов придерживаться единого подхода к определению плательщика налога и сбора, объекта обложения, источника уплаты, налогового периода, ставок налога и сбора, сроков и порядка уплаты, оснований для предоставления налоговых льгот);

11. доступность (доходчивость норм налогового законодательства для налогоплательщиков).

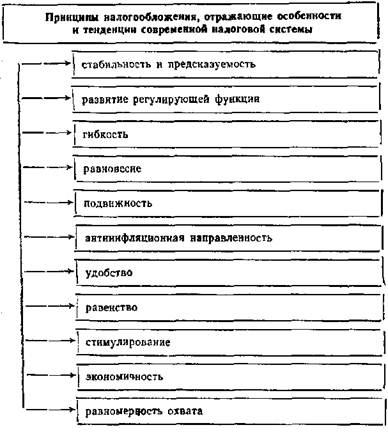

Однако сформулированные принципы еще не в полной мере отвечают мировой практике построения системы налогообложения. Опыт экономически развитых стран предлагает следующие принципы налогообложения (рис. 1.3):

Рис. 1.3. Принципы налогообложения, отражающие особенности и тенденции современной налоговой системы

1. Стабильность и предсказуемость предполагает неизменность основных налоговых платежей и правил взимания налогов в течение продолжительного времени, а также логичность с экономической и правовой стороны изменений налогового законодательства.

2. Высокий уровень развития регулирующей функции налогов, что предполагает выполнение налогами одной из своих основных функций.

3. Гибкость предполагает оперативное изменение налоговых платежей, способов их начисления, системы льгот и санкций в зависимости от изменения экономической ситуации.

4. Равновесие обеспечивает ориентацию государства на поддержание с помощью налогов структурно-воспроизводственного равновесия.

5. Подвижность отражает чувствительность налоговых платежей к изменениям в области формирования налогооблагаемой базы или появление новых форм налогов.

6. Антиинфляционная направленность налогов, что проявляется в сдерживании инфляции путем оптимальных налоговых изъятий.

7. Удобство обеспечивается как для плательщика при внесении налоговых платежей, так и для контролирующих субъектов по изъятию налога, а также для государства при использовании налоговых рычагов.