Управление заемным капиталом предприятия

В целом можно отметить следующие преимущества данного способа финансирования: технически проще продать на аукционе ценные бумаги, нежели реальный товар; заемщик может продать складскую часть двойного свидетельства и страховой полис; часть рисков берут на себя страховая компания и склад, к которому не переходит право собственности на товар. Итоговый результат тот же, что и при банковском кредитовании, – предприятие получает денежные средства во временное пользование, но только значительно увеличивается оборачиваемость кредитных ресурсов, которые уже могут переуступаться, продаваться и покупаться на финансовом рынке.

В процессе своей деятельности предприятие использует заемные средства, получаемые в виде:

· долгосрочного кредита от коммерческих банков и других предприятий;

· выпуска облигаций, имеющих заданный срок погашения и номинальную процентную ставку.

В первом случае стоимость заемного капитала равна процентной ставке кредита и определяется путем договорного соглашения между кредиторами и заемщиком в каждом конкретном случае отдельно.

Во втором случае стоимость капитала определяется величиной выплачиваемого по облигации купона или номинальной процентной ставкой облигации, выражаемой в процентах к ее номинальной стоимости. Номинальная стоимость – это цена, которую заплатит компания-эмитент держателю облигации в день ее погашения. Срок, через который облигация будет погашена, указывается при их выпуске.

В момент выпуска облигации обычно продаются по их номинальной стоимости. Следовательно, в этом случае стоимость заемного капитала Сd определяется номинальной процентной ставкой облигации iн:

Сd = iн

Однако в условиях изменения процентных ставок по ценным бумагам, которое является следствием инфляции и других причин, облигации продаются по цене, не совпадающей с номинальной. Поскольку предприятие – эмитент облигаций должно платить по ним доход исходя из номинальной процентной ставки и номинальной стоимости акции, реальная доходность облигации изменяется: увеличивается, если рыночная цена облигации падает по сравнению с номинальной, и уменьшается в противном случае.

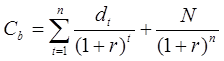

Для оценки реальной доходности облигации (стоимости заемного капитала) используется модель современной стоимости облигации:

,

,

где d – процентная выплата по облигации в год t;

N – номинальная стоимость облигации;

Сb – современная (настоящая) стоимость облигации;

n – количество периодов (лет) до погашения облигации;

r – процентная ставка по облигации.

Согласно условиям выпуска облигаций фирма-эмитент обязуется каждый год выплачивать процентную выплату d и номинальную стоимость N по окончании срока действия облигации, т.е. на момент ее погашения. Поэтому формула модели современной стоимости облигации определяет дисконтированный поток этих выплат. Рыночная цена облигации колеблется, а сумма выплачиваемого дохода на облигацию остается неизменной, поэтому доходность облигации также меняется.

В качестве реальной доходности облигации (или стоимости заемного капитала, основанного на облигациях данного типа) используется конечная доходность облигации, т.е. такая процентная ставка, которая позволяет, купив облигацию сейчас по текущей рыночной цене, получать доход на облигацию, объявленный в контракте на ее выпуск, и номинальную стоимость облигации на момент ее погашения.

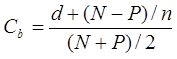

Результат, близкий к использованию уравнения выше, дает следующая приближенная формула:

Если компания хочет привлечь заемный капитал, то она должна будет выплачивать по привлеченным средствам процентный доход, как минимум равный конечной доходности по существующим облигациям. Таким образом, конечная доходность будет представлять собой для компании стоимость привлечения дополнительного заемного капитала.

Если у компании есть избыточные средства, то она может использовать их на покупку существующих облигаций по их рыночной стоимости. Сделав это, компания получит доход, равный доходу, который бы получил любой другой инвестор, если бы он купил облигации по их рыночной стоимости и держал их у себя до момента погашения.

Если компания по-другому инвестирует избыточные средства, то она отказывается от альтернативы погашения облигации, выбирая, по крайней мере, столь же прибыльную альтернативу. Конечная доходность облигации – это альтернативная стоимость решения об инвестировании средств. Таким образом, независимо от того, имеются ли у компании избыточные средства или она нуждается в их притоке, конечная доходность по существующим облигациям представляет собой стоимость заемных средств.

Когда компания покупает какие-то товары у производителей, то обычно оплата поставки этой продукции производится через некоторый период. В связи с этим покупатель товара имеет перед поставщиком долговое обязательство, по сумме равное стоимости поставленной продукции. Таким образом, покупатель получает от поставщика товара торговый кредит. Его величина зависит от объема купленной продукции и срока, когда будет осуществлен платеж за поставленный товар. Торговый кредит является гибким источником финансирования, но он не позволяет оплачивать другие обязательства предприятия. Постоянные задержки с обслуживанием своей кредиторской задолженности могут отрицательно сказаться на кредитном рейтинге фирмы, что может обусловить нежелание поставщиков товара работать с такой фирмой или требовать предоплаты поставляемого товара.

Лизинг – это контрактное соглашение о передаче владельцем (арендодателем) арендатору определенных объектов или видов оборудования в долгосрочную аренду. При этом право собственности на арендуемые активы остается за арендодателем, а арендатор обязан платить налоги, страховые платежи, производить ремонт объектов аренды. На практике применяется несколько видов лизинга. Операционный лизинг, по которому обеспечивается финансирование и прочие услуги. Финансовая аренда обычно не предусматривает технического обслуживания. Продажа актива с условием аренды его продавцом – компания продает актив другой компании (обычно финансовому учреждению) и затем арендует его снова. Лизинг с внешним финансированием – при аренде за счет внешнего финансирования третья сторона выступает в качестве кредитора.

Если заемщик вовремя не выплачивает платежи по кредиту, то кредитор имеет право предпринять принудительные меры к выполнению заемщиком своих обязательств. Это может выражаться в виде предъявления прав на часть или на все активы предприятия.

2.3 Политика привлечения заемных средств

С учетом изложенной классификации (рис. 2) организуется управление привлечением заемных средств, которое представляет собой целенаправленный процесс их формирования из различных источников и в разных формах в соответствии с потребностями предприятия в заемном капитале на различных этапах его развития [5; 523]. Многообразие задач, решаемых в процессе этого управления, определяет необходимость разработки специальной финансовой политики в этой области на предприятиях, использующих значительный объем заемного капитала.