Управление финансовыми рисками предприятия

СОДЕРЖАНИЕ

Введение

1. Обзор литературы

2. Управление финансовыми рисками предприятия

2.1. Сущность, содержание и виды финансовых рисков

2.2. Политика и механизмы управления финансовыми рисками

на предприятии

2.3. Организация риск – менеджмента

Выводы

Список литературы

Введение

Риск присущ любой форме человеческой деятельности, что связано со множеством условий и факторов, влияющих на положительный исход принимаемых людьми решений. Исторический опыт показывает, что риск недополучения намеченных результатов особенно проявляется при всеобщности товарно-денежных отношений, конкуренции участников хозяйственного оборота. Поэтому с возникновением и развитием капиталистических отношений появляются различные теории риска, а классики экономической теории уделяют большое внимание исследованию проблем риска в хозяйственной деятельности.

Предпринимательства без риска не бывает. Наибольшую прибыль, как правило, приносят рыночные операции с повышенным риском. Однако во всем нужна мера. Риск обязательно должен быть рассчитан до максимально допустимого предела. Как известно все рыночные оценки носят много вариантный характер. Важно не бояться ошибок в своей рыночной деятельности, поскольку от них никто не застрахован, а главное - оплошностей не повторять, постоянно корректировать систему действий с позиций максимума прибыли. Менеджер призван предусматривать дополнительные возможности для смягчения крутых поворотов на рынке. Главная цель финансового менеджмента, особенно для условий сегодняшней России, добиться, чтобы при самом худшем раскладе речь могла идти только о некотором уменьшении прибыли, но ни в коем случае не стоял вопрос о банкротстве. Поэтому особенное внимание уделяется постоянному совершенствованию управления риском – риск – менеджменту.

При рыночной экономике производители, продавцы, покупатели действуют в условиях конкуренции самостоятельно, то есть на свой страх и риск. Их финансовое будущее поэтому является непредсказуемым и мало прогнозируемым. Риск-менеджмент представляет систему оценки риска, управления риском и финансовыми отношениями, возникающими в процессе бизнеса. Риском, можно управлять, используя разнообразные меры, позволяющие в определенной степени прогнозировать наступление рискового события и вовремя принимать меры к снижению степени риска.

Принимать на себя риск предпринимателя вынуждает неопределенность хозяйственной ситуации, неизвестность условий политической и экономической обстановки и перспектив изменения этих условий Чем больше неопределенность хозяйственной ситуации при принятии решения, тем выше и степень риска.

На степень и величину риска можно реально воздействовать через финансовый механизм, сто осуществляется с помощью приемов стратегии и финансового менеджмента. Этот своеобразный механизм управления риском и есть риск-менеджмент. В основе риск-менеджмента лежит организация работы по определению, контролю и снижению риска.

1. Обзор литературы

Финансовый риск — это риск, возникающий при осуществлении финансовых операций.

Управление финансовыми рисками представляет собой совокупность приемов и методов, уменьшающих вероятность появления этих рисков или локализующих их последствия. Управление финансовыми рисками является одним из важнейших направлений деятельности финансового менеджера, требующим глубоких знаний экономики и финансов предприятий, математических и статистических методов, страхового дела и т.п.

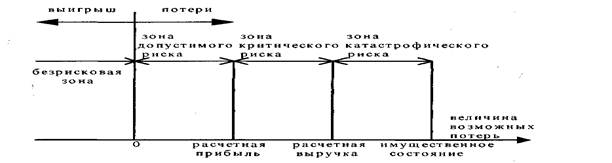

Шохин Е. И в своей работе «Финансовый менеджмент» (источник № 16, стр.68) пишет, что: «В деятельности любой фирмы в условиях рыночной экономики можно выделить пять основных областей риска:

1) безрисковую область (фирма ничем не рискует и получает как минимум расчетную прибыль);

2) область минимального риска (фирма рискует частью или всей величиной прибыли);

3) область повышенного риска (в худшем случае фирма произведет покрытие всех затрат, в лучшем — получит прибыль намного меньше расчетной);

4) область критического риска (фирма рискует не только потерять прибыль, но и недополучить предполагаемую выручку; масштабы ее деятельности сокращаются, она теряет оборотные средства, влезает в долги);

5) область катастрофического риска (деятельность фирмы приводит к банкротству).» Рис.1

Схема зон риска

При количественном анализе размеры отдельных рисков определяются математико-статистическими методами:

• оценки вероятности ожидаемого ущерба;

• минимизации потерь;

• использования дерева решений;

• анализом финансовых показателей деятельности предприятия.

Задачей финансового менеджера является снижение риска к минимальному. Леонтьев В. Е. В своей работе «Финансовый менеджмент» (источник № 8, стр.53) пишет: «Финансовые риски разрешаются с помощью различных средств и способов. Средствами разрешения финансовых рисков являются избежание их, удержание, передача, снижение степени. Избежание риска означает простое уклонение от мероприятия, связанного с риском. Однако избежание риска для инвестора зачастую означает отказ от прибыли. Удержание риска - оставление риска за инвестором, т. е. на его ответственности. Так инвестор, вкладывая венчурный капитал, заранее уверен, что он может за счет собственных средств покрыть возможную потерю венчурного капитала. Передача риска говорит о том, что инвестор передает ответственность за финансовый риск кому-то другому, например страховому обществу. В данном случае передача риска произошла путем страхования финансового риска. Снижение степени риска означает сокращение вероятности и объема потерь.

При выборе конкретного средства разрешения финансового риска инвестор должен исходить из следующих принципов.

1. Нельзя рисковать больше, чем это может позволить собственный капитал.

2. Надо думать о последствиях риска.

3. Нельзя рисковать многим ради малого.

Реализация первого принципа означает, что прежде чем вкладывать капитал, инвестор должен:

ü определить максимально возможный объем убытка по данному риску;

ü сопоставить его с объемом вкладываемого капитала;

ü сопоставить его со всеми собственными финансовыми ресурсами и определить, не приведет ли потеря этого капитала к банкротству инвестора.

Объем убытка от вложения капитала может быть равен объему данного капитала, быть меньше или больше его. При прямых инвестициях объем убытка, как правило, равен объему венчурного капитала.»

2. Управление финансовыми рисками

предприятия

2.1. Виды, содержание и сущность финансовых рисков

Под риском понимается возможная опасность потерь, вытекающая из специфики тех или иных явлений природы и видов деятельности человеческого общества.

Как экономическая категория риск представляет собой событие, которое может произойти или не произойти. В случае совершения такого события возможны три экономических результата: отрицательный (проигрыш, ущерб, убыток), нулевой, положительный (выигрыш, выгода, прибыль).