Упрощенная система налогооболожения

- организации, применяющие ЕНВД, производят уплату страховых взносов на обязательное пенсионное страхование в соответствии с законодательством Российской Федерации.

Рассчитаем возможное начисление ЕНВД в таблице 3.

Осуществление розничной торговли, через объекты стационарной торговой сети, имеющие торговые залы, дает базовую доходность ООО «ТК «Бытошь-Стекло» при площади в 50 кв.м.: 50*1800 = 90 000.

Коэффициент дефлятор по годам составил: 2007 г. – 1,132; 2008 г. – 1,241; 2009 г. – 1,34. Корректирующий коэффициент базовой доходности по Брянской области (по 2му показателю) составил: в 2007 г. – 0,189; 2008 г. – 0,215; 2009 г. – 0,224.

Таким образом, вмененный доход ООО «ТК «Бытошь-Стекло» (скорректированный на К1 и К2) составил:

2007 г.: 90000*1,132*0,189 = 19255,32

2008 г.: 90000*1,241*0,215 = 24013,35

2009 г.: 90000*1,34*0,224 = 27014,4

Произведем расчет налоговой нагрузки на ООО «ТК «Бытошь-Стекло» при условии перехода на ЕНВД в 2007-2009 гг. в таблице 3.

Таблица 3 – Расчет налоговой нагрузки ООО «ТК «Бытошь-Стекло» при возможном применении ЕНВД

|

Показатель |

2007 г. |

2008 г. |

2009 г. |

Изменение, +/- |

|

Вмененные доходы предприятия, тыс. руб. |

19255,32 |

24013,35 |

27014,4 |

7759,08 |

|

Налог по ЕНВД, 15% |

2888,298 |

3602,0025 |

4052,16 |

1163,86 |

|

Транспортный налог |

1408 |

1951 |

73 |

-1335 |

|

Страховые взносы на ОПС |

98855 |

163981 |

104633 |

5778 |

|

ИТОГО НАЛОГОВ ЗА ГОД |

122406,62 |

193547,35 |

135772,56 |

13365,94 |

Сведем результаты исследования возможной налоговой нагрузки на предприятие ООО «ТК «Бытошь-Стекло» при применении различных налоговых режимов в общую таблицу 4.

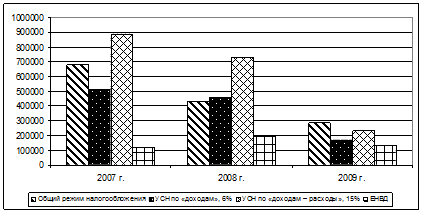

По данным таблицы 4 также построим диаграмму.

Таблица 4 – Суммы уплаченных налогов при различных режимах налогообложения ООО «ТК «Бытошь-Стекло»

|

Налоговая нагрузка на предприятие |

2007 г. |

2008 г. |

2009 г. |

Изменение, +/- |

|

Общий режим налогообложения |

678963 |

429637 |

287675 |

-391288 |

|

УСН по «доходам», 6% |

514341 |

461381 |

171322 |

-343020 |

|

УСН по «доходам – расходы», 15% |

889194 |

726907 |

230573 |

-658621 |

|

ЕНВД |

122407 |

193547 |

135773 |

13366 |

На первый взгляд, в 2007-2009 гг. – наиболее приемлемым для ООО «ТК «Бытошь-Стекло» был ЕНВД, но в дальнейшем, когда доходы предприятия резко сократились, сумма налога осталась прежней и даже возросла в абсолютном выражении (в отличие от других режимов), из-за изменения корректирующих коэффициентов. То есть данный режим налогообложения не учитывает возможные изменения финансового положения предприятия, динамику его доходов, экономическую ситуацию в целом и этот режим налогообложения следует рекомендовать предприятию только до определенного момента времени.

Налогообложение в режиме УСН с расчетом «доходы-расходы» также не выгодно ООО «ТК «Бытошь-Стекло», поскольку данный способ практически дублирует налогообложение прибыли организации, т.е. налоговое бремя по данной системе не сильно отличается по сумме от обычного режима налогообложения. К тому величина уплачиваемых налогов по этому режиму превышает суммы по всем остальным режимам, коме 2009 г. таким образом, данный режим налогообложения также не может применяться на предприятии.

И только режим УСН по доходам со ставкой 6% объективно реагирует на изменение финансовой ситуации – со снижением доходов (выручки) полученной предприятием, что и произошло в 2008-2009 гг., сумма начисленного налога уменьшилась.

В целом ООО «ТК «Бытошь-Стекло» можно рекомендовать переход на специальный режим налогообложения – ЕНВД, но при этом обязателен постоянный мониторинг финансово-хозяйственной ситуации на предприятии, поскольку в случае дальнейшего снижения выручки следует осуществить переход на Упрощенную систему налогообложения с расчетом налогооблагаемой базы по доходам.

Алгоритм расчёта финансового эффекта от минимизации налогов.

Финансовый результат торгового предприятия:

ФР = В – ПС – ИО – Ндр – Нп – Нпр

где В – выручка за вычетом НДС;

ПС – покупная стоимость реализованных товаров;

ИО – издержки обращения, кроме налогов;

Ндр – налоги, относимые на издержки обращения;

Нп – налог на прибыль;

Н пр – прочие налоги.

Пусть ставка налога на прибыль в процентах – Сп, тогда сумма налога на прибыль будет равна:

Нп = Сп × (В – ПС – ИО – Ндр),

а финансовый результат:

Фр = В – ПС – ИО – СП × (В – ПС – ИО – Ндр) – Ндр – Нпр.

Финансовый результат предприятия до минимизации налогов будет равен:

Фр1 = В1 – ПС1 – ИО1 – СП1 × (В1 – ПС1 – ИО1 – Ндр1) – Ндр1 – Нпр1.

Финансовый результат предприятия после минимизации налогов будет равен:

Фр2 = В2 – ПС2 – ИО2 – СП2 × (В2 – ПС2 – ИО2 – Ндр2) – Ндр2 – Нпр2.

Тогда экономия от минимизации налогов составит:

Э = ФР2 – ФР1

Комплекс мер по налоговой оптимизации должен быть направлен на максимальное увеличение доходов, остающихся в распоряжении предприятия, а не на поиск способов уклонения от налоговых обязательств.