Учет налога на доходы физических лиц

Содержание

1. Экономическая сущность и порядок исчисления налога на доходы физических лиц

1.1 Объект налогообложения и налоговая база

1.2 Налоговые вычеты, основания для их применения

1.4 Налоговый учет и налоговая декларация

1.5 Синтетический и аналитический учет расчетов по налогу на доходы физически лиц

Приложение 1 «Налоговая декларация»

1. Экономическая сущность и порядок исчисления налога на доходы физических лиц

Налог на доходы физических лиц представляет собой обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения денежных средств в целях финансового обеспечения деятельности государства. В Российской Федерации НДФЛ является федеральным налогом и на основании ст.13 НК РФ обязателен к уплате на территории всей страны. С 1 января 2002 года НДФЛ в полном объеме остается в распоряжении региональных и местных бюджетов для выполнения поставленных перед ними социальных задач.

НДФЛ является прямым налогом, поскольку конечным его плательщиком является получившее доход физическое лицо. Источником налога является специальным образом определенный доход налогоплательщика - физического лица, выраженный в денежной форме .

НДФЛ предполагает большой спектр налоговых льгот: изъятие, т.е. выведение из-под налога отдельных объектов налогообложения, скидки, т.е. вычеты из налогооблагаемой базы, возврат ранее уплаченного налога, и налоговые санкции: взыскание налога по требованию налогового органа об уплате налога, пени, штрафы, взыскиваемые по основаниям, определяемым Налоговым Кодексом и другими нормативными документами .

Из существующих трех способов взимания налога («кадастрового», «по декларации» и «административного (у источника)») – два последних применяются в практике взимания налога на доходы физических лиц.

Из существующих трех методов взимания налога (наличного, безналичного и в виде гербовой марки) – два первых применяются в практике взимания НДФЛ .

НДФЛ стабильно занимает четвертое место после единого социального налога, НДС и налога на прибыль и является основой доходной части бюджетов субъектов Российской Федерации и, еще в большей степени, местных бюджетов.

В настоящее время порядок взимания налога на доходы с физических лиц регламентируется главой 23 Налогового Кодекса РФ, в которой даны определения элементов состава налога, при отсутствии которых налог не считается установленным.

В соответствии со статьей 210 НК РФ налоговая база представляет собой совокупность всех доходов налогоплательщика, полученных им как в денежной, так и в натуральной форме, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со статьей 212 НК РФ.

Налоговый период, согласно пункту 1 статьи 55 НК РФ - это календарный год или иной период времени применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате. Налоговый период по налогу на доходы физических лиц составляет календарный год.

Налоговые вычеты – это суммы, на которые уменьшается объект налогообложения, выраженный в денежной форме, при определении налоговой базы для исчисления налога налоговым агентом или налоговым органом. Налоговые вычеты, действующие с 1 января 2001 года, установлены в фиксированных суммах.

По ранее действовавшему Закону «О подоходном налоге с физических лиц» размеры предоставляемых вычетов зависели от размеров МРОТ. Расходы, принимаемые в качестве налоговых вычетов, выраженные в иностранной валюте, пересчитываются в рубли по курсу ЦБ РФ, установленную на дату фактического осуществления расходов.

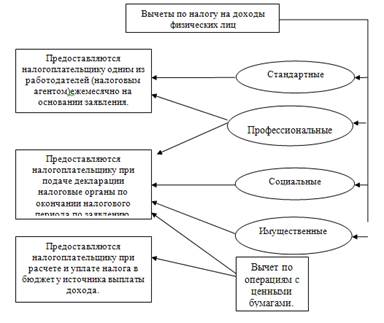

В соответствии с НК РФ плательщики налога на доходы физических лиц имеют право на следующие налоговые вычеты :

Схема 2.1 Вычеты по налогу на доходы физических лиц

Если сумма налоговых вычетов в данном налоговом периоде окажется больше суммы доходов, в отношении которых предусмотрена налоговая ставка в размере 13%, подлежащих налогообложению за этот же налоговый период, то применительно к этому налоговому периоду налоговая база принимается равной нулю. На следующий налоговый период разница между суммой налоговых вычетов в этом налоговом периоде и суммой доходов, в отношении которых предусмотрена налоговая ставка в размере 13%, подлежащих налогообложению, не переносится, если иное не предусмотрено главой 23 НК РФ

Согласно пункту 1 статьи 53 НК РФ, налоговая ставка – это величина налоговых начислений на единицу измерения налоговой базы. Налоговая ставка по налогу на доходы физических лиц установлена в виде размера процента, который следует применить к налоговой базе при исчислении суммы налога.

Порядок взимания налога на доходы с физических лиц регламентируется главой 23 Налогового Кодекса РФ и составляет 13% в отношении всех видов доходов. Исключение составляют доходы, полученные в виде дивидендов (облагаются по ставке 9%), доходы лиц, не являющихся резидентами Российской Федерации (облагаются по ставке 30%), доходы в виде выигрышей в конкурсах, играх и других рекламных мероприятиях, превышающие сумму 2000 рублей, и некоторые другие виды доходов (облагаются по ставке 35%).

Ставка налога, которую надо применить при исчислении налога, зависит не от размера дохода, а от вида дохода. Статья 210 НК РФ содержит специальную оговорку, что налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки.

Порядок исчисления налога на доходы с физических лиц предусматривает определение суммы налога путем умножения налоговой базы на соответствующую ставку, выраженную в долях единицы.

Общую формулу определения величины налога можно представить в следующем виде:

(налоговая база) = (объект налогообложения в денежном выражении) – (налоговые вычеты);

(налог на доходы физических лиц) = (налоговая база) х (ставка налога в процентах) / 100

Особенностью взимания НДФЛ является то, что его могут исчислять и уплачивать как налоговые агенты, так и сами налогоплательщики.

На сегодняшний день порядок уплаты НДФЛ в бюджет един для всех субъектов Федерации, его устанавливает статья 226 НК РФ. Налоговые агенты - организации, индивидуальные предприниматели и постоянные представительства иностранных организаций в РФ перечисляют налог в региональный бюджет по месту своей регистрации и по местонахождению своих обособленных подразделений.

В пункте 2 статьи 226 НК РФ содержится перечень ряда доходов, являющихся исключением из данного положения, т.е. определены ситуации, когда источник выплаты дохода не несет функции налогового агента. Это:

· доходы, полученные физическими лицами от предпринимательской деятельности;

· доходы от частной практики частных нотариусов и других лиц, занимающихся частной практикой в соответствии с действующим законодательством;

· доходы физического лица по договорам гражданско-правового характера, заключенных с другим физическим лицом, не являющимся налоговым агентом;