Финансовая несостоятельность правовые аспекты

Перейдём к рассмотрению количественных методов.

Наиболее простой из методик диагностики банкротства является двухфакторная математическая модель, при построении которой учитывается всего два показателя: коэффициент текущей ликвидности и удельный вес заёмных средств в пассивах. На основе статистической обработки данных по выборке фирм в странах с рыночной экономикой были выявлены весовые коэффициенты для каждого из этих факторов.

Для США данная модель выглядит следующим образом:

Х = -0,3877 – 1,0736 х L4 + 0,0579 х ЗСп,

где ЗСп – доля заемных средств в пассивах;

если Х > 0,3, то вероятность банкротства велика;

если -0,3 <Х< 0,3, то вероятность банкротства средняя;

если Х < -0,3, то вероятность банкротства мала;

если Х = 0, то вероятность банкротства равна 0,5.

Применение данной модели для российских условий было исследовано в работах М.А. Федотовой, которая считает, что весовые коэффициенты следует скорректировать применительно к местным условиям, и что точность прогноза двухфакторной модели увеличится, если добавить к ней третий показатель – рентабельность активов. Однако новые весовые коэффициенты для отечественных предприятий ввиду отсутствия статистических данных по организациям-банкротам в России не были определены.

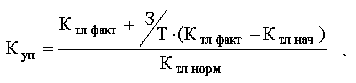

Если первые два из этих показателей соответствуют нормативным значениям (как минимум 2 и 0,1 соответственно), то на основе динамики коэффициента текущей ликвидности рассчитывается третий показатель – коэффициент утраты платежеспособности (Куп), который оценивает, сможет ли предприятие в ближайшие три месяца выполнить свои обязательства перед кредиторами:

где З – срок выполнения обязательств перед кредиторами – 3 месяца;

Т – отчётный период в месяцах;

Ктл факт – фактическое значение коэффициента текущей ликвидности в конце отчётного периода;

Ктл нач – значение коэффициента текущей ликвидности в начале отчётного периода;

Ктл норм – нормативное значение коэффициента текущей ликвидности.

Если Куп < 1, то в ближайшие 3 месяца платежеспособность утратится, а если Куп > 1, то в течение 3 месяцев предприятие будет платежеспособным.

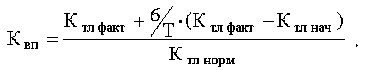

Если же структура баланса по первым двум приведённым показателям признаётся неудовлетворительной, то рассчитывается коэффициент восстановления платежеспособности (Квп) за период, равный шести месяцам:

Если Квп < 1, то организация за 6 месяцев не восстановит платежеспособность, а если Квп > 1, то организация в течение 6 месяцев восстановит платежеспособность.

Как уже отмечалось выше, в современной практике финансово-хозяйственной деятельности зарубежных фирм для оценки вероятности банкротства наиболее широкое применение получили модели, разработанные Э. Альтманом и У. Бивером. Они создали модели, которые являются наиболее точными в условиях рыночной экономики. Это многофакторные модели прогнозирования банкротства, которые обычно состоят из пяти-семи финансовых показателей. В практике зарубежных финансовых организаций для оценки вероятности банкротства наиболее часто используется так называемый «Z-счёт» Э. Альтмана, который представляет собой пятифакторную модель, построенную по данным успешно действующих и обанкротившихся промышленных предприятий США.[2]

Суть метода заключается в составлении и анализе аддитивной модели вида:

![]()

где Y – результирующая функция;

xi – элементы вектора факторов Х.

Значение функции Y определяется с помощью уравнения, переменные которого отражают некоторые ключевые характеристики анализируемой корпорации – ее ликвидность, скорость оборота капитала и т. д. Если для данной корпорации коэффициент превышает определенную пороговую величину, то фирма зачисляется в разряд надежных, если же полученный коэффициент ниже критической величины, то финансовое положение такого предприятия внушает опасения и выдавать кредит не рекомендуется.

В формуле Альтмана используются пять переменных:

х1 – отношение оборотного капитала к сумме активов корпорации;

х2 – отношение нераспределенного дохода к сумме активов;

х3 – отношение операционных доходов (до вычета процентов и налогов) к сумме активов;

х4 – отношение рыночной стоимости акций корпорации к общей сумме активов;

х5 – отношение суммы продаж к сумме активов.

В модели Альтмана применяется метод множественного дискриминантного анализа. Классификационное «правило», полученное на основе уравнения, гласит:

· если значение Y меньше 1,767, то фирму следует отнести к группе потенциальных банкротов;

· если значение Y больше 1,767, фирме в ближайшей перспективе банкротство не угрожает.

Позднее, в 1978 г., Э. Альтман разработал подобную, но более точную модель, позволяющую прогнозировать банкротство на горизонте в пять лет с точностью в семьдесят процентов. В этой модели используются следующие показатели:

· рентабельность активов;

· динамика прибыли;

· коэффициент покрытия процентов;

· отношение накопленной прибыли к активам;

· коэффициент текущей ликвидности;

· доля собственных средств в пассивах;

· стоимость активов предприятия.

У. Бивер предложил пятифакторную систему для оценки финансового состояния предприятия с целью диагностики банкротства, содержащую следующие индикаторы:

· рентабельность активов;

· удельный вес заёмных средств в пассивах;

· коэффициент текущей ликвидности;

· доля чистого оборотного капитала в активах;

· коэффициент Бивера (отношение суммы чистой прибыли и амортизации к заёмным средствам).

Весовые коэффициенты для индикаторов в модели У. Бивера не предусмотрены и итоговый коэффициент вероятности банкротства не рассчитывается. Полученные значения данных показателей сравниваются с их нормативными значениями для трёх состояний фирмы, рассчитанными У. Бивером: для благополучных компаний, для компаний, обанкротившихся в течение года, и для фирм, ставших банкротами в течение пяти лет.

Р.С. Сайфуллин и Г.Г. Кадыков предложили использовать для оценки финансового состояния предприятий рейтинговое число:

R = 2 * Ко + 0,1 * Ктл + 0,08 * Ки + 0,45 * Км + Кпр

где Ко – коэффициент обеспеченности собственными средствами;

Ктл – коэффициент текущей ликвидности;

Ки – коэффициент оборачиваемости активов;

Км – коммерческая маржа (рентабельность реализации продукции);

Кпр – рентабельность собственного капитала.

При полном соответствии финансовых коэффициентов их минимальным нормативным уровням рейтинговое число будет равно единице и организация имеет удовлетворительное состояние экономики. Финансовое состояние предприятий с рейтинговым числом менее единицы характеризуется как неудовлетворительное.

В шестифакторной математической модели О.П. Зайцевой предлагается использовать следующие частные коэффициенты: