Финансовые инвестиции предприятия

1.3 Модели оценки стоимости финансовых инструментов инвестирования

Эффективность отдельных финансовых инструментов инвестирования, как и реальных инвестиций, определяется на основе сопоставления объема инвестиционных затрат, с одной стороны, и сумм возвратного денежного потока по ним, с другой. Вместе с тем, формирование этих показателей в условиях финансового инвестирования имеет существенные отличительные особенности.

Прежде всего, в сумме возвратного денежного потока при финансовом инвестировании отсутствует показатель амортизационных отчислений, так как финансовые инструменты, в отличие от реальных инвестиций, не содержат в своем составе амортизируемых активов. Поэтому основу текущего возвратного денежного потока по финансовым инструментам инвестирования составляют суммы периодически выплачиваемых по ним процентов (на вклады в уставные фонды; на депозитные вклады в банках; по облигациям и другим долговым ценным бумагам) и дивидендов (по акциям и другим долевым ценным бумагам).

Кроме того, коль скоро финансовые активы предприятия (каковыми являются финансовые инструменты инвестирования) не амортизируются, они продаются (погашаются) в конце срока их использования предприятием (или в конце обусловленного фиксированного срока их обращения) по той цене, которая сложилась на них на момент продажи на финансовом рынке (или по заранее обусловленной фиксированной их сумме). Следовательно, в состав возвратного денежного потока по финансовым инструментам инвестирования входит стоимость их реализации по окончании срока их использования (фиксированной стоимости по долговым финансовым активам и текущей курсовой стоимости по долевым финансовым активам).

Определенные отличия складываются и в формировании нормы прибыли на инвестированный капитал. Если по реальным инвестициям этот показатель опосредствуется уровнем предстоящей операционной прибыли, которая складывается в условиях объективно существующих отраслевых ограничений, то по финансовым инвестициям инвестор сам выбирает ожидаемую норму прибыли с учетом уровня риска вложений в различные финансовые инструменты. Осторожный (или консервативный) инвестор предпочтет выбор финансовых инструментов с невысоким уровнем риска (а соответственно и с невысокой нормой инвестиционной прибыли), в то время как рисковый (или агрессивный) инвестор предпочтет выбор для инвестирования финансовых инструментов с высокой нормой инвестиционной прибыли (невзирая на высокий уровень риска по ним).

Коль скоро ожидаемая норма инвестиционной прибыли задается самим инвестором, то этот показатель формирует и сумму инвестиционных затрат в тот или иной инструмент финансового инвестирования, которая должна обеспечить ему ожидаемую сумму прибыли. Эта расчетная сумма инвестиционных затрат представляет собой реальную стоимость финансового инструмента инвестирования, которая складывается в условиях ожидаемой нормы прибыли по нему с учетом соответствующего уровня риска.

Если фактическая сумма инвестиционных затрат по финансовому инструменту будет превышать его реальную стоимость, то эффективность финансового инвестирования снизится (т.е. инвестор не получит ожидаемую сумму инвестиционной прибыли). И наоборот, если фактическая сумма инвестиционных затрат будет ниже реальной стоимости финансового инструмента, то эффективность финансового инвестирования возрастет (т.е. инвестор получит инвестиционную прибыль в сумме, большей чем ожидаемая).

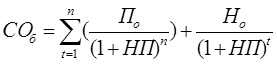

С учетом изложенного оценка эффективности того или иного финансового инструмента инвестирования сводится к оценке реальной его стоимости, обеспечивающей получение ожидаемой нормы инвестиционной прибыли по нему. Принципиальная модель оценки стоимости финансового инструмента инвестирования имеет следующий вид:

СДфи=∑![]()

где СфИ — реальная стоимость финансового инструмента инвестирования;

ВДП — ожидаемый возвратный денежный поток за период использования финансового инструмента;

НП — ожидаемая норма прибыли по финансовому инструменту, выраженная десятичной дробью (формируемая инвестором самостоятельно с учетом уровня риска);

п — число периодов формирования возвратных потоков (по всем их формам).

Особенности формирования возвратного денежного потока по отдельным видам финансовых инструментов определяют разнообразие вариаций используемых моделей оценки их реальной стоимости.

Рассмотрим содержание этих моделей применительно к долговым и долевым финансовым инструментам инвестирования на примере облигаций и акций.

Модели оценки стоимости облигаций построены на следующих исходных показателях: а) номинал облигации: б) сумма процента, выплачиваемая по облигации; в) ожидаемая норма валовой инвестиционной прибыли (норма доходности) по облигации: г) количество периодов до срока погашения облигации.

Базисная модель оценки стоимости облигации [Basis Bond Valuation Model] или облигации с периодической выплатой процентов имеет следующий вид:

где СОб — реальная стоимость облигации с периодической выплатой процентов;

П0 — сумма процента, выплачиваемая в каждом периоде (представляющая собой произведение ее номинала на объявленную ставку процента);

Модели оценки стоимости акций построены по следующим исходным показателям: а) вид акции — привилегированная или простая; б) сумма дивидендов, предполагаемая к получению в конкретном периоде; в) ожидаемая курсовая стоимость акции в конце периода ее реализации (при использовании акции в течении заранее определенного периода); г) ожидаемая норма валовой инвестиционной прибыли (норма доходности) по акциям; д) число периодов использования акции.

Модель оценки стоимости привилегированной акции основана на том, что эти акции дают право их собственникам на получение регулярных дивидендных выплат в фиксированном размере. Она имеет следующий вид:

САп=![]()

где САп — реальная стоимость привилегированной акции;

Дп — сумма дивидендов, предусмотренная к выплате по привилегированной акции в предстоящем периоде;

НП — ожидаемая норма валовой инвестиционной прибыли (доходности) по привилегированной акции, выраженная десятичной дробью.

Экономическое содержание данной модели состоит в том, что текущая реальная стоимость привилегированной акции представляет собой частное от деления суммы предусмотренных по ней дивидендов на ожидаемую инвестором норму валовой инвестиционной прибыли.

2. Портфельные инвестиции

2.1 Понятие портфельных инвестиций

Инвестиционный портфель - это совокупность ценных бумаг, управляемая как единое целое.

При формировании инвестиционного портфеля инвестор должен:

• выбрать адекватные ценные бумаги, то есть такие, которые бы давали максимально возможную доходность и минимально допустимый риск;

• важно определить, в ценные бумаги каких эмитентов следует вкладывать денежные средства;

• диверсифицировать инвестиционный портфель. Инвестору целесообразно вкладывать деньги в различные ценные бумаги, а не в один их вид. Это делается для того, чтобы снизить риск вложений. Но диверсификация должна быть разумной и умеренной. Вложение в большое число разнообразных ценных бумаг может повлечь за собой и большие расходы на отслеживание необходимой информации для принятия инвестиционного решения.