Финансовые операции в рыночной экономике

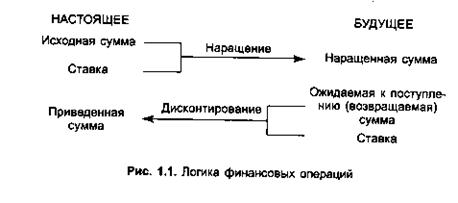

Для того чтобы обезопасить себя от инфляции, риска неполучения дохода, инвестор определяет для себя требуемую норму доходности на вложенный капитал, которая полностью возместит ему все моральные и материальные неудобства. Количественной мерой этой величины является процентная ставка. С ее помощью может быть определена как сегодняшняя (текущая, приведенная) стоимость будущих денежных потоков, так и будущая стоимость “сегодняшних” денег (если деньги будут отданы в кредит). В первом случае говорят об операции дисконтирования, или приведения будущей стоимости к ее современной величине, во втором случав выполняется наращение, поэтому будущую стоимость называют наращенной.

Логика построения основных алгоритмов достаточно проста и основана на следующей идее. Простейшим видом финансовой сделки является однократное предоставление в долг некоторой суммы РV с условием, что через некоторое время t будет возвращена большая сумма PV. Результативность подобной сделки может быть охарактеризована двояко: либо с помощью абсолютного показателя — прироста (FV - РV), либо путем расчета некоторого относительного показателя. Абсолютные показатели чаще всего не подходят для подобной оценки ввиду их несопоставимости в пространственно-временном аспекте. Поэтому пользуются специальным показателем — ставкой. Этот показатель рассчитывается отношением приращения исходной суммы к базовой величине, в качестве которой можно брать либо РV, либо FV. Таким образом, ставка за время t рассчитывается по одной из двух формул:

r![]() =

= ![]() (1)

(1)

d![]() =

= ![]() (2)

(2)

В финансовых вычислениях первый показатель имеет названия “процентная ставка”, “ставка процента”, “процент”, “рост”, “норма прибыли”), “доходность”, а второй — “учетная ставка”, “дисконт”. Очевидно, что обе ставки взаимосвязаны, т.е. зная один показатель, можно рассчитать другой:

r![]() =

= ![]() или d

или d![]() =

= ![]() (3)

(3)

Оба показателя могут выражаться либо в десятичных дробях, либо (как правило, на практике) в процентах. Различие в этих формулах состоит в том, какая величина берется за базу сравнения: в формуле (1)— исходная сумма, в формуле (2)— возвращаемая (ожидаемая) сумма. Из определения показателей следует, что r![]() > 0 и 0< <d

> 0 и 0< <d![]() <1. Случай г

<1. Случай г![]() = 0 и d

= 0 и d![]() = 0 не рассматривается, так как тогда FV= РV (сколько дают в долг, столько и получают назад) и можно считать, что финансовой сделки как таковой просто нет. Случаю же d

= 0 не рассматривается, так как тогда FV= РV (сколько дают в долг, столько и получают назад) и можно считать, что финансовой сделки как таковой просто нет. Случаю же d![]() = 1 соответствует РV = 0, т.е. не предоставляя никакой суммы в долг через некоторое время t получаем FV, тем самым, фактически, осуществляя грабеж.

= 1 соответствует РV = 0, т.е. не предоставляя никакой суммы в долг через некоторое время t получаем FV, тем самым, фактически, осуществляя грабеж.

Степень расхождения между r![]() и d

и d![]() зависит от уровня процентных ставок, имеющих место в конкретный момент времени. Так, если r

зависит от уровня процентных ставок, имеющих место в конкретный момент времени. Так, если r![]()

![]() = 7%, то d

= 7%, то d![]() = 6,54%, т.е. расхождение сравнительно невелико; если r

= 6,54%, т.е. расхождение сравнительно невелико; если r![]() = 70%, то d

= 70%, то d![]() = 41,18%, т.е. ставки существенно различаются по величине.

= 41,18%, т.е. ставки существенно различаются по величине.

Процесс, в котором заданы исходная сумма и ставка, в финансовых вычислениях называется наращением, искомая величина — наращенной суммой, а ставка — ставкой наращения. Процесс, в котором заданы ожидаемая в будущем к получению (возвращаемая) сумма и ставка, называется дисконтированием, искомая величина — приведенной суммой, а ставка — ставкой дисконтирования. В первом случае речь идет о движении денежного потока от настоящего к будущему, во втором — о движении от будущего к настоящему (рис. 1.1).

|

Экономический смысл финансовой операции, задаваемой формулой (1), состоит в определении величины той суммы, которой будет или желает располагать инвестор по окончании этой операции. Поскольку из формулы (1)

FV=РV (1+ r![]() ) (4)

) (4)

то FV > РV(так как 1 +г![]() >1), т.е. время генерирует деньги.

>1), т.е. время генерирует деньги.

Величина РУ, определяемая по формуле (1.7), показывает ка1 бы будущую стоимость “сегодняшней” величины РУ при задан ном уровне доходности г,.

Экономический смысл дисконтирования заключается во временном упорядочении денежных потоков различных временных периодов. Одна из интерпретаций коэффициента дисконтирования показывает, какой ежегодный процент возврата хочет (или может) иметь инвестор на инвестируемый им капитал. В этом случае искомая величина РV показывает как бы текущую, “сегодняшнюю” стоимость будущей величины FV.

3. Понятие простых и сложных процентов

Ссудо-заемные операции, составляющие основу коммерческих вычислений, имеют давнюю историю. Именно в этих операциях и проявляется прежде всего необходимость учета временной ценности денег. Несмотря на то что в основе расчетов при анализе эффективности ссудо-заемных операций заложены простейшие, на первый взгляд, схемы начисления процентов, эти расчеты многообразны из-за вариабельности условий финансовых контрактов в отношении частоты и способов начисления, а также вариантов предоставления и погашения ссуд.

Предоставляя свои денежные средства в долг, их владелец получает определенный доход в виде процентов, начисляемых по некоторому алгоритму в течение определенного промежутка времени. При этом выделяется некоторый основной интервал времени, который называется базовым. Поскольку стандартным временным интервалом в финансовых операциях является один год, наиболее распространен вариант, когда этот год берется в качестве базового интервала и процентная ставка устанавливается в виде годовой ставки, подразумевающей однократное начисление процентов по истечении года после получения ссуды. Известны две основные схемы дискретного начисления, т.е. начисления процентов за фиксированные в договоре интервалы времени: