Финансовый менеджмент понятия, задачи, рабочие приемы

Вторая позиция представляется наиболее обоснованной; она расширительно толкует распределительную функцию, что вытекает из сущности категорий финансов. Естественно, предпосылкой распределения и его началом служит поступление доходов (накопление капитала) - образование ресурсов, формирующих фонды денежных средств.

Итак, первая функция проявляется в работе финансового менеджера через своевременную и полную концентрацию финансовых ресурсов в фондах денежных средств. Причем, имеются в виду не только децентрализованные фонды в отрасли, объединениях, на предприятиях, но и централизованные фонды государства, в том числе федеральный и нижестоящие бюджеты и фонды кредитных ресурсов государственных и не государственных структур.

Именно полная и своевременная мобилизация финансовых ресурсов в определенные фонды денежных средств и составляет первостепенную задачу всех звеньев финансово – кредитной системы и в особенности ее базового звена – службы финансового менеджера предприятий материального производства. В самом деле, недопоступление доходов (выручки от реализации, прибыли и прочих) по причине, неплатежей или задержки платежей предприятий – контрагентов сразу нарушит финансирование всех производственных затрат и инвестиций, социальных выплат, что, естественно, потребует от финансового менеджера изыскания источников компенсации подобных прорывов и принятие мер финансового воздействия для ликвидации и предотвращения таких ситуаций[11, с. 22].

Один из главных принципов финансового менеджера «время деньги» трактует необходимость своевременного поступления доходов и связана с возникновениями на практике платежами «пиками», цепочками неплатежей, их негативным и последствиями.

Другим проявлением первой функции служит стимулирование роста финансовых ресурсов, в том числе денежных накоплений. Здесь ведущее место принадлежит управляющим решениям финансового менеджера. Следует отметить, что понятие стимулирования, или мотивации, не ограничивается индивидуальным или коллективным материальным поощрениям или депремированием, но распространяется на интерес всех участников производства, включая отраслевые, кредитные и даже не финансовые звенья, органы власти в центре и на местах, к повышению эффективности и к научно – техническому совершенствованию производства, ибо эта мотивация обеспечивает рост и надежность доходной базы хозяйствования. При этом речь идет о всей системе финансовых стимулов и рычагов: проценте за кредит, ставок налогов, налоговых льгот, штрафах, а также о соответствии реальных денежных доходов техника–экономическим, натуральным и финансовым показателем бизнес-плана.

Вторая функция - осуществление расходов, или распределительная – проявляется в масштабе предприятия через распределение и перераспределения всех денежных поступлений, в первую очередь выручки от реализации продукции или услуг[9, с. 34].

Первичное распределение дохода предприятия связано с его перераспределением. Так, себестоимость в значительной доле формируется из обязательных перечислений в централизованные внебюджетные фонды государства и в бюджет, но поступлением их предшествует распределение выручки от реализации продукции (и услуг) предприятий производственной сферы, а до того - планируемое (финансовым менеджером) распределение стоимости товара в цене реализации.

Подобная распределительная деятельность требует от финансового менеджера перманентных инвестиционных решений, т.е. вынуждает финансового менеджера за пределы финансовых отношений в такие как юридические (контракты) и снабженческие деятельности вплоть до выбора контрагента, частоты и прочих условий поставок и т.п.

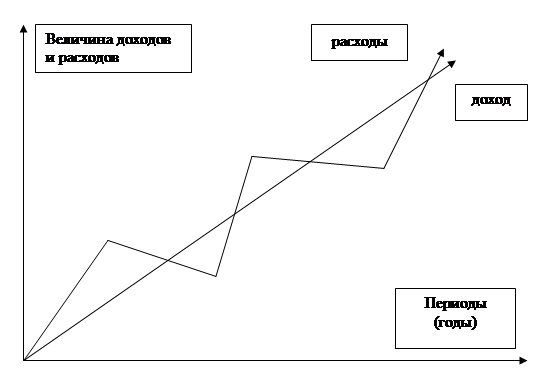

Так, перераспределение доходов связанно (обусловлено) неравномерностью движения доходов и расходов. Если изобразить их графически то вид будет примерно таким: (рис. 1)[12, с. 29]

Рис 1. Динамика расходов и доходов

Доходы в целом для каждого предприятия, отрасли или региона увеличиваются более или менее равномерно, ибо их рост соответствует расширению производства или, как в современной ситуации, росту цен (тарифов). А расходы определяются характером их наиболее крупной и длительной иммобилизуемой из текущего оборота частью - капитальными вложениями или прямыми инвестициями. Неравномерность проявляется в различных аспектах: во-первых, во времени, в том числе из-за сезонности производства, - по годам, кварталам и более кратким периодам; во-вторых, в региональном разрезе – в основном через бюджет; в-третьих, в отраслевом разрезе, в том числе внутри объединений и предприятий; в-четвертых, в международном разрезе – под влиянием внутренней и внешней экономической (в том числе валютной, ценовой) и политической конъюнктуры и т.д.

Таким образом, финансовый магнит в руках финансового менеджера должен притягивать все временно свободные ресурсы и направлять, авансировать их в приоритетные или наиболее эффективные вложения.

Третья функция финансов – контрольная – «пронизывает» предыдущие и проявляется через:

1) анализ финансовых показателей и

2) меры финансового воздействия – управляющие решения финансового менеджера, т.е. анализируя финансовые показатели (итоговые, результирующие хозяйственную деятельность показатели) финансовый менеджер применяет меры финансового воздействия.

Рассматривая функции финансов и их проявление в деятельности финансового менеджера, мы упоминали такие термины функции, как анализ, планирование (прогнозирование), принятие управленческих решений. Именно эти функции составляют рабочий инструментарий финансового менеджера и, соответственно финансового менеджмента.

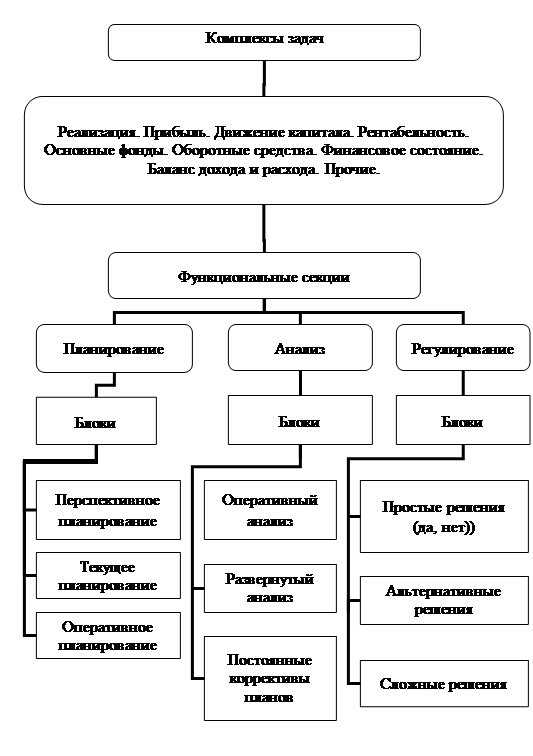

Управление финансами предприятия или, иными словами, функциональную модель финансового менеджмента можно представить в виде следующей схемы (рис 2).[12, с. 44]

Рис. 2. Функциональная модель системы управления финансами

Функционирование финансового механизма управления органически смыкается с постоянным формированием, изучением и регулированием (контролем) плановой и аналитической информации о финансовых показателях и процессах. Более того, и финансовое планирование, и анализ выделены в самостоятельные участки финансовой работы. А текущая и оперативная финансовая работа в свою очередь базируется на планировании и анализе. Необходимо отметить, что блоки анализа непременно охватывают сбор, учет и обобщение (свод) информации. А блоки планирования неизменно составляют заключительный раздел любого бизнес-плана. Это вполне согласуются с характером и требованиями финансовой работы, а также возможностями конструирования определенных комплексов задач.

Необходимо выделить три основных аспекта управления финансами, определяющие предпосылки, задачи и принципы финансового менеджмента[16, с. 19]:

1. Организационный аспект, или создание финансово-правовых условий для финансового менеджмента.