Франчайзинг в России

Франчайзинг в Америке может рассчитывать на поддержку International Franchise of Washington (IFA), ассоциацию, учрежденную в 1960 г. группой предпринимателей для продвижения франчайзинга, для предоставления услуг заинтересованным компаниям, а также для организации мероприятий.

В США имеется примерно 3000 франшизных систем в более 75 видах деятельности. На одного франчайзора приходится в среднем 230 франшизных точек. Однако большинство франчайзоров имеет менее 100 точек [55].

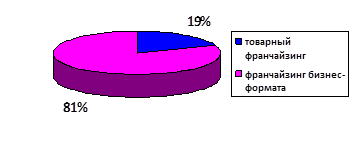

По данным IFA превалируют в основном франшизы бизнес-формата (см. рис. 2.3). Производственный франчайзинг по видимому используется для американских производителей, но за пределами страны [58].

Виды франшиз в США

Рисунок 2.3

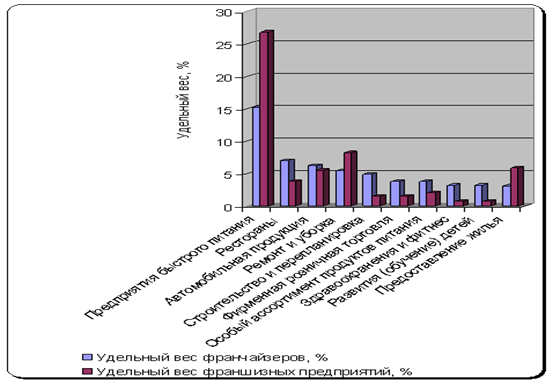

В настоящее время, по некоторым оценкам, в США до 56 % франшизных систем сосредоточено в первой десятке отраслей, в которых франчайзинг наиболее результативен.

Отрасли, лидирующие в США по использованию франчайзинга в 2008 г.

Рисунок 2.4

Как видно на рис. 2.4, половина из десяти лидирующих отраслей относится к сфере услуг, причем уже на четвертом месте находится отрасль целиком из этой сферы (ремонт и уборка), а на третьем – отрасль, в которой присутствует как товарная составляющая, так и предоставление услуг по обслуживанию автомобилей. Если из этого списка вычленить пять отраслей сферы услуг, то окажется, что на них приходится около 20 % франчайзеров и 17 % франшизных предприятий. Важно отметить, что франчайзинговые системы в данной сфере представлены не только этими отраслями. Наиболее активными франчайзинговыми системами в Америке можно назвать America Center (услуги), Athlete’s Foot (спортивное оборудование), Avis (прокат автомобилей), Baskin Robbins (мороженое), Burger King (быстрое питание), Century (недвижимость), Chem Dry (услуги), City Looks (парикмахерские салоны), Comfort Inn (гостиницы) и многие другие.

Франчайзинг очень широко распространен в сфере недвижимости в США. Там головная компания поставляет своим франчайзи полный пакет различных программ по всем направлениям риэлтерской деятельности, приобретя которые можно создать готовый бизнес. По сути дела, покупка франшизы — это чистое вложение капитала под процент, при котором сам инвестор совершенно не обязательно должен самостоятельно заниматься управлением, а вполне может нанять для этого квалифицированного менеджера. Однако получение прямого дохода от работы фирмы не является единственной возможной целью [62].

Около 80 % франшизных систем требует объем инвестиций от 50 до 250 тыс долл. США. Однако это не означает, что системы с низким уровнем инвестирования не получают развития. Около 20 % систем имеют инвестиционный показатель менее 50 тыс долл. США.

Периодические платежи, так называемые роялти, составляющие основу дохода франчайзоров, в среднем варьируют от 3 % до 6 % от объема продаж. Годовой объем продаж в рамках системы франчайзинга превышает 1,5 трлн. долл. США, при этом около 40 % предприятий розничной торговли являются франчайзинговыми (прогноз на 2010 г. – 50 %). Франчайзинг в сфере розничной торговли обеспечивает приблизительно 15 % ВВП США. Примерно 60 % ВНП страны производится предприятиями малого и среднего бизнеса, более 50 % которых работает по системе франчайзинга. По данным администрации малого бизнеса США, за последние пять лет в стране более 85 % малых предприятий по тем или иным причинам прекратили свое существование. За тот же период только 14 % предприятий-франчайзи были закрыты. Таким образом, в среднем из восьми созданных франшизных предприятий в течение первых пяти лет только один прекращает свое существование [50].

Отдел обслуживания субъектов франчайзинга оказывает посреднические услуги в области установления контактов между франчайзером и потенциальными франчайзи. Нередко франчайзинговые департаменты банков США осуществляют программы подбора франчайзи для какого-либо франчайзера, либо определяют франчайзера, наиболее подходящего для специализации франчайзи.

Функцией франчайзингового отдела кредитной организации, играющей основную роль, является обеспечение финансовыми ресурсами франчайзи и франчайзеров. Фундаментальными составляющими рассматриваемого направления деятельности подразделения являются: разработка программ, определение инструментов и источников долгового и акционерного финансирования, участие в составлении и оптимизации внутрибанковских программ контроля и хеджирования операционных рисков.

Политика различных кредитных организаций в области предоставления финансовых ресурсов франшизам похожа. Ее основными аспектами являются:

· установление более низких процентных ставок по сравнению с данным параметром, применяемым при кредитовании самостоятельных предприятий;

· возможность привязки процентных ставок по кредитам к базовым отраслевым показателям. Например, при кредитовании франчайзи нефтяных компаний процентная ставка по кредитам соотносится с индексом изменения цен на сырую нефть или конечные нефтепродукты. При колебаниях данного индекса процентная ставка корректируется;

· предоставление субъектам франчайзинга бесплатного обслуживания в банке в течение первого года. Данный механизм предоставляет возможность франчайзи и франчайзерам пользоваться всем спектром банковских услуг без необходимости оплаты комиссий и вознаграждений. Некоторые банки при условии значительного постоянного годового оборота средств по расчетному счету увеличивают данный период.

Основные схемы участия коммерческих банков в финансировании франчайзинговых компаний сводятся к нижеследующим:

1. Кредитование франчайзи коммерческими банками с использованием государственных гарантий. В соответствии с данным механизмом государство выступает поручителем по кредитам, предоставленным франчайзинговым предприятиям, и в случае невозвращения полученных финансовых ресурсов последними за счет средств бюджета или внебюджетных фондов возмещает банку его убытки.

Следует отметить, что за предоставление гарантий государственным органом взимается комиссия в размере 2,5-5 % от суммы кредита. Деятельность ряда стран, в том числе США показала, что общий размер комиссий значительно превышает расходы по возмещению убытков коммерческих банков и составляет весьма существенный доход государства.

2. Кредитование компаний-франчайзоров под залог брэндов, принадлежащих им. При использовании данной схемы стоимость брэнда должна оцениваться компаниями, специализирующимися в данной сфере.

В этом случае бренд должен быть достаточно известным и иметь стоимость, соизмеримую с размером запрашиваемого кредита. При невозвращении кредита бренд может быть реализован путем проведения аукциона либо перейти в собственность банка. В последнем случае кредитная организация приобретает право сбора роялти с действующих франчайзи данной сети. Преимуществом данного механизма является то, что при реализации бренда или регулярном взимании роялти с операторов франшизы коммерческий банк имеет возможность получить значительно большую сумму, чем размер кредита и проценты по нему.