Хеджирование, страхование и диверсификация

В нашем примере по условиям форвардного контракта фермер обязан поставить пекарю пшеницу в оговоренный день поставки. Однако не всегда фермеру УД' ся найти пекаря, который хочет купить пшеницу в то время и в том месте, которые его устраивают. Аналогичным образом и пекарю может оказаться затруднительно найти фермера, который горит желанием продать пшеницу в сроки и по цене, наиболее подходящим пекарю.

Предположим далее, что фермер и пекарь находятся на большом расстоянии друг от друга, например ферма находится в Канзасе, а пекарь проживает в Нью-Йорке. Пекарь обычно покупает пшеницу у местного поставщика в Нью-Йорке, а фермер обычно продает пшеницу местному оптовому торговцу в Канзасе. С помощью фьючерсных контрактов на пшеницу фермер и пекарь могут сохранить преимущества от снижения риска, обеспечиваемые форвардным контрактом (и уменьшить расходы на транспортировку пшеницы), не меняя своих привычных взаимоотношений с оптовым торговцем и поставщиком.

фьючерсные биржи выступают в роли посредников, которые сводят вместе покупателей и продавцов. Действительно, покупатель пшеницы, который заключает фьючерсный контракт, не знает продавца, поскольку официально контракт заключается между ним и фьючерсной биржей. Продавец также не знает покупателя. Лишь небольшая часть фьючерсных контрактов на поставку пшеницы, заключаемых на бирже, действительно заканчивается фактической поставкой пшеницы. Большинство из них завершается денежными расчетами.

Вместо заключения одного форвардного контракта, по условиям которого фермер из Канзаса обязан поставить свою пшеницу пекарю из Нью-Йорка по цене 2 долл. за бушель, совершаются две отдельные сделки. И фермер, и пекарь по отдельности заключают фьючерсные контракты с фьючерсной биржей по цене в 2 долл. за бушель. Фермер занимает короткую позицию, обязуясь продать пшеницу; пекарь — занимает длинную позицию, обязуясь купить пшеницу, а биржа сводит их друг с другом. Через месяц фермер, как обычно, продает пшеницу своему оптовому торговцу в Канзасе, а пекарь — тоже как обычно — покупает ее у своего поставщика в Нью-Йорке по той цене, которая реально сложится на рынке наличных продаж (цена спот). Одновременно они исполняют свои обязательства по фьючерсным контрактам, выплачивая фьючерсной бирже (или получая от нее) разницу между ценой в 2 долл. за бушель и спотовой ценой, умноженную на указанное в контракте количество товара (100000 бушелей). Фьючерсная биржа переводит платеж со счета одной стороны на счет другой2.

Табл. 11.1 поможет нам проследить все этапы этого процесса шаг за шагом. Начнем с фермера — ему посвящена первая часть таблицы. Хеджируя свой ценовой риск, он занимает короткую позицию, заключая фьючерсный контракт сроком на один месяц на поставку 100000 бушелей пшеницы по фьючерсной цене 2 долл. за бушель.

В табл. 11.1 представлено три варианта развития событий, соответствующих трем вариантам спотовой цены, какой она может оказаться на момент поставки: 1,5 долл., 2 долл. и 2,5 долл. за бушель. Если спотовая цена пшеницы месяц спустя окажется равной 1,5 долл. за бушель (столбец 1), то выручка фермера от продажи пшеницы оптовику в Канзасе составит 150000 долл. Но по условиям фьючерсного контракта он заработает 50000 долл. Следовательно, его общая выручка будет равна 200000 долл.

Если спотовая цена составит 2 долл. за бушель (столбец 2), то выручка фермера от продажи пшеницы оптовику в Канзасе составит 200000 долл., что соответствует сумме, оговоренной фьючерсным контрактом; следовательно, фермер не получит дохода, но и не понесет убытков. Если же спотовая цена составит 2,5 долл. за бушель, фермер получит 250000 долл. от продажи пшеницы оптовику в Канзасе, но потеряет 50000 долл. по фьючерсному контракту. Общая выручка составит в таком случае 200000 долл.

Таким образом, независимо от того, какой будет спотовая цена пшеницы, фермер в итоге получит общую выручку в объеме 200000 долл., дополнив продажу пшеницы оптовику в Канзасе открытием короткой позиции по фьючерсному контракту на поставку пшеницы

Во второй части табл 11.1 показано положение пекаря. Месяц спустя после заключения фьючерсного контракта пекарь покупает пшеницу у своего поставщика Нью-Йорке по спотовой цене Если эта цена составит 1,5 долл за бушель (столбец п пекарь заплатит своему дистрибьютору за пшеницу всего 150000 долл., но потеряет 50000 долл. от суммы, оговоренной фьючерсным контрактом. Следовательно, его общие издержки составят 200000 долл. Если спотовая цена составит 2,0 долл. за бушель (столбец 2), пекарь заплатит поставщику 200000 долл., и не получит ни прибыли ни убытка от исполнения фьючерсного контракта. Если же спотовая цена будет 2,5 долл за бушель (столбец 3), пекарь заплатит поставщику за пшеницу 250000 долл., но получит доход от фьючерсного контракта в сумме 50000 долл. и тогда общие издержки составят 200000 долл.

Если спотовая цена окажется 1,5 долл. за бушель то фермер получит, а пекарь заплатит, 150000 долл. Если же спотовая цена составит 2,5 долл. за бушель, то фермер получит, а пекарь заплатит 250000 долл. Но при наличии фьючерсного контракта не имеет значения, какой будет спотовая цена; фермер в любом случае получит, а пекарь заплатит общую сумму в размере 200000 долл. Поскольку обе стороны точно знают, что именно каждый из них получит и сколько заплатит, фьючерсный контракт ликвидирует риск, связанный с ценовой неопределенностью.

Фьючерсная цена составляет 2,00 долл за бушель, а количество пшеницы, оговоренное контрактом, равно 100000 бушелей.

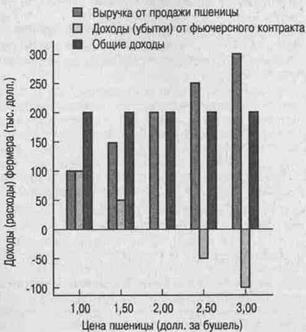

Рис. 11.1 отображает информацию, которая содержится в первой части табл 11-1-В нем представлены общие денежные поступления, полученные фермером от продажи пшеницы и по фьючерсному контракту при любой из трех возможных спотовых цен на момент поставки.

Из рис. 11.1 видно, что, независимо от того, какой будет спотовая цена на момент поставки, фермер получит 200000 долл.

Подводя итоги, можно сказать, что фермер может устранить ценовой риск, связанный с продажей предстоящего урожая пшеницы, занимая короткую позицию пр заключении фьючерсного контракта и выгодно продавая пшеницу по фьючерсной пене с условием поставки в определенный срок в будущем. Пекарь также может ликвидировать свой ценовой риск, занимая длинную позицию на фьючерсном рынке и выгодно покупая пшеницу по фиксированной цене с условием поставки в определенный срок в будущем. Фьючерсные контракты позволяют обеим сторонам — и фермеру, и пекарю — хеджировать свои ценовые риски и в то же время поддерживать сложившиеся отношения с их оптовиками и поставщиками.

Рис. 11.1 Общие денежные поступления фермера, полученные в результате хеджирования с помощью фьючерсного контракта

Примечание Урожай пшеницы, полученный фермером, составил 100000 бушелей, а фьючерсная цена на пшеницу, оговоренная фьючерсным контрактом, равна 2 долл за бушель Доходы или убытки в результате выполнения фьючерсного контракта удовлетворяют условию сохранения общей выручки в размере 200000 долл независимо от спотовой цены на пшеницу на момент поставки