Целесообразность реализации инвестиционного проекта

Решение:

Расчетным путем определим точку безубыточности для каждого альтернативного варианта по формуле:

ТБ = ![]() , где

, где

ТБ – объем безубыточности, шт;

ПИ – постоянные издержки, грн;

Ці – цена за единицу продукции, грн;

ПерИі – переменные издержки за единицу продукции, грн.

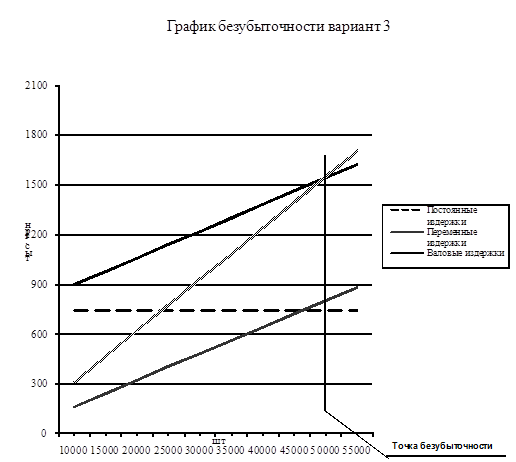

Для первого варианта ТБ1 = ![]() = 26923 шт.

= 26923 шт.

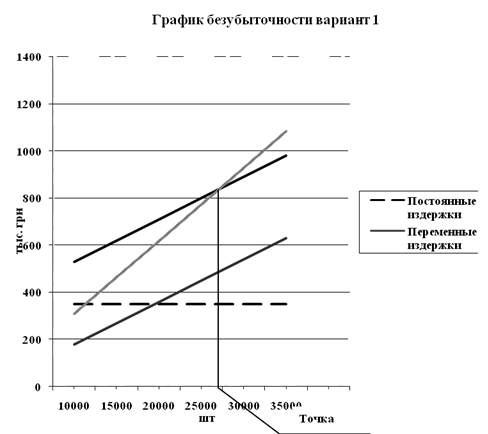

Для второго варианта ТБ2 = ![]() = 49473 шт

= 49473 шт

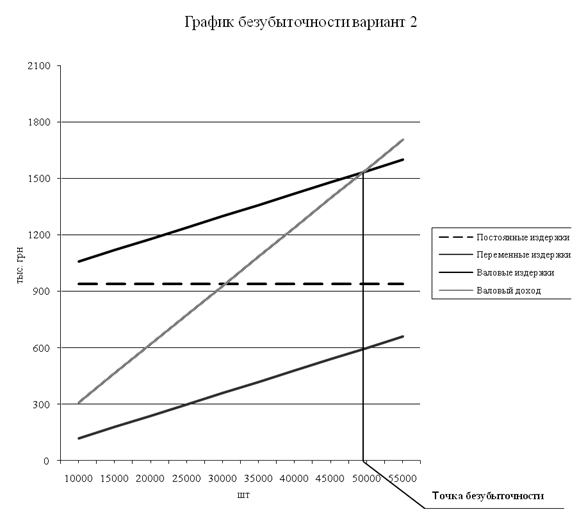

Для третьего варианта ТБ3 = ![]() = 49333 шт

= 49333 шт

2. Построим график безубыточности для каждого варианта инвестирования (рис. 1, рис.2, рис.3).

Очевидно, что графики подтверждают расчетные данные.

3. Определим рентабельность инвестиций, если известно, что по оптимистическим оценкам объем продажи составит 140% от точки безубыточности (вероятность 35%), ожидаемый объем продаж планируется на 15% больше точки безубыточности (вероятность 0,5), по пессимистическим оценкам объем продаж будет на 5% ниже точки безубыточности (вероятность 0,15).

Так как в нашем случае определение объема продажи имеет вероятностный характер, то будем находить средний объем продажи по формуле:

![]() , где

, где

![]() - средний объем продаж,

- средний объем продаж,

![]() - объем продаж,

- объем продаж,

![]() - вероятность.

- вероятность.

![]() 26923

26923![]() 1,4

1,4![]() 0,35+26923

0,35+26923![]() 1,15

1,15![]() 0,5+26923

0,5+26923![]() 0,95

0,95![]() 0,15 = 32509 шт.

0,15 = 32509 шт.

Рисунок 1

![]() 49333

49333![]() 1,4

1,4![]() 0,35+49333

0,35+49333![]() 1,15

1,15![]() 0,5+49333

0,5+49333![]() 0,95

0,95![]() 0,15 = 59569 шт.

0,15 = 59569 шт.

Чтобы определить рентабельность инвестиции R, необходимо рассчитать отношение денежного притока к денежным оттокам (в нашем случае – отношение валовой выручки к сумме необходимых инвестиций).

R=![]() ,

,

R1=![]() = 0,44 R < 1

= 0,44 R < 1

R2=![]() = 0,67 R < 1

= 0,67 R < 1

Рисунок 2

R3=![]() = 0,71 R < 1

= 0,71 R < 1

Рентабельность всех трех проектов меньше единицы. При данных условиях ни один из них нельзя рекомендовать к внедрению. Однако, следует учесть, что по условию задачи реализация проектов рассматривается только в течение одного года. На самом деле инвестиции дают отдачу в течение нескольких лет. Если рассматривать проекты в более длительном периоде, то рентабельность, безусловно, возрастет и примет допустимые величины. В этом случае третий вариант является наиболее интересным (R максимальный).

Рисунок 3