Экономико-математические методы управления денежными потоками

1) При прогнозировании годового темпа инфляции используется формула

ТИг = (1+ТИм) – 1

где ТИг – прогнозируемый годовой темп инфляции, выраженный десятичной дробью, ТИм - ожидаемый среднемесячный темп инфляции в предстоящем периоде, выраженный десятичной дробью.

2) При прогнозировании годового индекса инфляции используются формулы:

ИИг = 1+ТИг или ИИг = (1+ТИм)

где ИИг - прогнозируемый годовой индекс инфляции, выраженный десятичной дробью.

II. Методический инструментарий формирования реальной процентной ставки с учетом фактора инфляции основывается на прогнозируемом номинальном ее уровне на финансовом рынке и результатах прогноза годовых темпов инфляции. Используется формула Ip = (I – ТИ) / (I + ТИ), где Ip - реальная процентная ставка, выраженная десятичной дробью, I - номинальная процентная ставка, выраженная десятичной дробью, ТИ – темп инфляции (фактический или прогнозируемый), выраженный десятичной дробью.

III. Методический инструментарий оценки стоимости денежных средств с учетом фактора инфляции позволяет осуществлять расчеты как будущей, так и настоящей из стоимости с соответствующей «инфляционной составляющей».

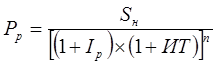

1) При оценке будущей стоимости денежных средств с учетом фактора инфляции используется формула

Sн = P*[(1+Ip)*(1+ТИ)]

где Sн – номинальная будущая стоимость вклада, учитывающая фактор инфляции, Р – первоначальная сумма вклада, Ip - реальная процентная ставка, выраженная десятичной дробью, ТИ – прогнозируемый темп инфляции, выраженный десятичной дробью, n - количество интервалов, по которым осуществляется каждый процентный платеж в общем периоде времени.

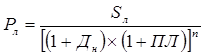

2) При оценке настоящей стоимости денежных средств с учетом фактора инфляции используется формула

где Pp – реальная настоящая сумма вклада, учитывающая фактор инфляции, Sн – ожидаемая номинальная будущая стоимость вклада.

IV. Методический инструментарий формирования необходимого уровня доходности финансовых операций с учетом фактора инфляции призван обеспечить расчет суммы и уровня «инфляционной премии» и расчет общего уровня номинального дохода, обеспечивающего возмещение инфляционных потерь и получение необходимого уровня реальной прибыли.

1) При определении необходимого размера инфляционной премии используется формула Пи = Р*ТИ, где Пи – сумма инфляционной премии в определенном периоде, Р – первоначальная стоимость денежных средств, ТИ – темп инфляции в рассматриваемом периоде, выраженный десятичной дробью.

2) При определении общей суммы необходимого дохода по финансовой операции с учетом фактора инфляции используется формула Дн = Др + Пи, где Дн – общая номинальная сумма необходимого дохода по финансовой операции с учетом фактора инфляции в рассматриваемом периоде, Др – реальная сумма необходимого дохода по финансовой операции в рассматриваемом периоде, исчисленная по простым или сложным процентам с использованием реальной процентной ставки, Пи – сумма инфляционной премии в рассматриваемом периоде.

3) При определении необходимого уровня доходности финансовых операций с учетом фактора инфляции используется формула УДн = (Дн/Др)-1, где УДн - необходимый уровень доходности финансовых операций с учетом фактора инфляции, выраженный десятичной дробью.

3. Методы оценки ликвидности денежных потоков

Формирование денежных потоков и интенсивность денежного оборота тесно связана с категорией ликвидности. Концепция учет фактора ликвидности состоит в объективной оценке ее уровня по намечаемым объектам инвестирования с целью обеспечения необходимого уровня доходности по ним, возмещающего возможное замедление денежного оборота при реинвестировании капитала.

Основные базовые понятия, связанные с данной концепцией, следующие: ликвидность, ликвидность инвестиций, ликвидность индивидуальных объектов инвестирования, ликвидность инвестиционного портфеля, уровень ликвидности инвестиций, абсолютная ликвидность инвестиций, соотношение уровня доходности и ликвидности инвестиций, премия за ликвидность.

I. Методический инструментарий оценки уровня ликвидности инвестиций обеспечивает осуществление такой оценки в абсолютных и относительных показателях.

1) Основным абсолютным показателем оцени ликвидности является общий период возможной реализации соответствующего объекта инвестирования. Он рассчитывается по формуле ОПл = ПКв – ПКа, где ОПл – общий период ликвидности конкретного объекта инвестирования в днях, ПКв – возможный период конверсии конкретного объекта инвестирования в денежные средства в днях, ПКа – технический период конверсии инвестиций с абсолютной ликвидностью в денежные средства, принимаемый обычно за 7 дней.

2) Основным относительным показателем оцени уровня ликвидности инвестиций является коэффициент их ликвидности, определяемый по формуле

КЛи = ПКа/ ПКв , где КЛи – коэффициент ликвидности инвестиций

II. Методический инструментарий формирования необходимого уровня доходности инвестиционных операций с учетом фактора ликвидности основан на взаимозависимости этих показателей, определяющих шкалу «доходность – ликвидность».

1) Определение необходимого уровня премии за ликвидность осуществляется по формуле

ПЛ = (ОПл * Дн ) / 360

где ПЛ – необходимый уровень премии за ликвидность в процентах, ОПл – общий период ликвидности конкретного объекта инвестирования в днях.

2) Определение необходимого общего уровня доходности с учетом фактора ликвидности осуществляется по формуле

ДЛн = Дн + ПЛ.

III. Методический инструментарий оценки стоимости денежных средств с учетом фактора ликвидности позволяет формировать сравнимые инвестиционные потоки, обеспечивающие необходимый уровень премии за ликвидность.

1) При оценке будущей стоимости денежных средств с учетом фактора ликвидности используется формула

Sл = P*[(1+ Дн)*(1+ПЛ)]

где Sл – будущая стоимость вклада, учитывающая фактор ликвидности, Р – средняя годовая норма доходности по инвестиционным проектам с абсолютной ликвидностью, выраженная десятичной дробью, ПЛ - необходимый уровень премии за ликвидность, выраженный десятичной дробью, n – количество интервалов, по которым осуществляется каждый конкретный платеж в общем периоде времени.

2) При оценке настоящей стоимости денежных средств с учетом фактора ликвидности используется формула:

4. Методы оценки равномерности и синхронности денежных потоков

Управление денежными потоками требует постоянной оценки степени равномерности и синхронности их протекания во времени.

Основные базовые понятия, связанные с данной оценкой, следующие: равномерный денежный поток, вариативный денежный поток, коррелятивность денежных потоков, синхронность денежных потоков.

Для оценки степени равномерности и синхронности протекания денежных потоков во времени используются следующие основные показатели: