Экономическая природа дефицита и методы его регулирования

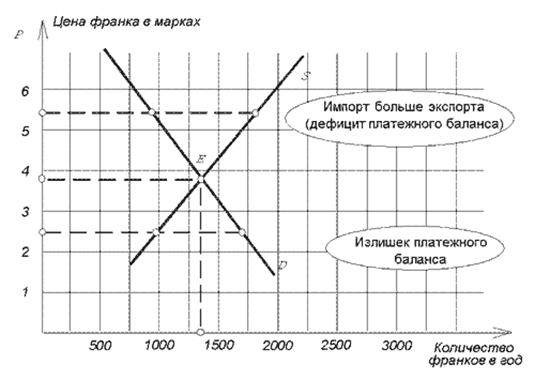

Рис. 2.1 Влияние платежного баланса на валютный курс

Рынок национальной валюты уравнивает спрос на национальную валюту и ее предложение и, следовательно, уравнивает объем экспорта и импорта страны.

При более высоком курсе валюты (например, при 5,5 марки за франк) импорт превышал бы экспорт, так как первый стал более выгодным, а второй менее выгодным. На рынке возникло бы избыточное предложение франков, на которые не нашлось покупателей. Следовательно, цена франка снизилась бы.

При более низком курсе валюты (например, 2,5 марки за франк) ставший более выгодным экспорт превысил бы ставший менее выгодным импорт и на рынке возник дефицит франков. Многие фирмы хотели бы купить дополнительное количество франков для оплаты экспорта, но недостаток предложения был бы причиной снижения цены франка до равновесного значения 1,2 марки.

Такая система обмена валют и определения их курсов называется гибким валютным курсом. Любое изменение в условиях, определяющих затраты фирм или спрос на их продукцию, приведет к изменению валютного курса, который в свою очередь сбалансирует экспорт и импорт при новых условиях.

Таким образом, проблема сбалансированности государственного бюджета в абсолютном большинстве случаев сводится к одному, а именно его дефициту. Практически каждое государство сталкивается с дефицитом государственного бюджета, при этом небольшой дефицит не является проблемой. Увеличение же дефицита приводит к проблемам и отражается на макроэкономической стабильности, что в конце концов может привести к увеличению инфляции, повышении налоговой нагрузки на резидентов страны, может привести к замедлению экономического роста и падению деловой активности. Дефицит платежного баланса сегодня является главной проблемой любой экономики. Это выливается в проблему валютного курса. Дефицит платежного баланса может привести к обесценению национальной валюты, что приводит к инфляции и т.д. С другой стороны дешевая валюта стимулирует национальных экспортеров.

3 Методы регулирования платежного баланса и бюджетного дефицита государства

Существует несколько способов финансирования бюджетного дефицита. Один из них — повышение налоговых ставок, введение специальных налогов. Он используется крайне редко, так как ведет к снижению деловой активности и в конечном счете — к сокращению объема производства. [4, с. 103].

Другой способ — внутреннее и внешнее долговое финансирование. Внутреннее имеет место тогда, когда для покрытия бюджетного дефицита осуществляются выпуск и продажа государственных ценных бумаг на открытом фондовом рынке субъектам хозяйствования, населению данной страны. По ценным бумагам выплачивается доход (как правило, в виде процента), источником которого являются средства бюджета. Когда у правительства нет ресурсов для погашения ранее выпущенного займа, оно выпускает новый заем. Деньги, полученные от продажи новых ценных бумаг, используются для погашения тех, срок обращения которых истек, т.е. осуществляется рефинансирование.

Если государственные ценные бумаги продаются субъектам хозяйствования, населению, то такой способ финансирования бюджетного дефицита считается безинфляционным или малоинфляционным. Однако государство также может продавать свои облигации непосредственно центральному банку, который, покупая их, тем самым расширяет объем денежной массы в стране. Если этот процесс происходит активно, то он может привести к избытку денег в обращении и, следовательно, к инфляции. В странах с высокой инфляцией стоимость государственных ценных бумаг быстро падает и добровольный спрос на них снижается. В таких случаях правительства иногда используют прямые или косвенные методы принуждения, заставляющие коммерческие банки, другие кредитно-финансовые институты приобретать облигации, что по сути равнозначно дополнительному налогообложению и подрывает доверие к нему. Финансирование дефицита путем реализации облигаций резидентам ведет к росту внутреннего государственного долга.

Внешнее долговое финансирование бюджетного дефицита связано с продажей государственных ценных бумаг правительствам, субъектам хозяйствования, населению других стран. Оно возможно в том случае, если национальные облигации приносят больший доход, чем ценные бумаги других стран, т.е. уровень внутренних процентных ставок выше среднемирового. Установление таких ставок может быть результатом сознательных действий центрального банка страны. Любое долговое финансирование ведет к росту расходов государства на выплату процентов по ценным бумагам.

Третий способ покрытия бюджетного дефицита — денежное финансирование (монетизация бюджетного дефицита). Прямая эмиссия денег сейчас практически не используется. Монетизация дефицита осуществляется в основном путем выдачи центральным банком правительству кредитов для покрытия бюджетного дефицита, что также ведет к инфляции. Если уровень инфляции в стране возрастает, то может возникнуть «эффект Танзи», т.е. сознательная отсрочка уплаты налогов налогоплателыциками, что характерно для стран с переходной экономикой. В результате происходит обесценение денег, а следовательно, будущих государственных доходов, что экономически выгодно для налогоплательщика, но ведет к возрастанию бюджетного дефицита. [4, с. 105].

Правительства прибегают к монетизации дефицита в развивающихся странах, переходных экономиках в связи с отсутствием внешних источников финансирования дефицита, напряженностью на рынке ссудного капитала, что ограничивает возможности внутреннего долгового финансирования.

Источником финансирования бюджетного дефицита могут быть и внешние займы. Если они будут использованы для структурной перестройки экономики, ее модернизации, то такой бюджетный дефицит станет способствовать развитию производства. Для покрытия бюджетного дефицита могут быть использованы и средства, полученные от приватизации государственной собственности.

В странах с переходной экономикой для финансирования бюджетного дефицита используется и такой способ, как отсрочка платежей правительства, местных органов власти за товары и услуги. Если отсрочка платежей касается госпредприятий, бюджетной сферы, то накопившиеся долги правительство, как правило, оплачивает в конце концов ценными бумагами. Если же она используется в отношении частного сектора, то в дальнейшем предприятия начинают закладывать ее в цены, что стимулирует инфляцию.

Платежный баланс издавна является одним из объектов государственного регулирования. Это обусловлено следующими причинами.

Во-первых, платежным балансам присуща неуравновешенность, проявляющаяся в длительном и крупном дефиците у одних стран и чрезмерном активном сальдо у других. Нестабильность баланса международных расчетов влияет на динамику валютного курса, миграцию капиталов, состояние экономики. Например, покрывая дефицит текущих операций платежного баланса национальной валютой, США способствовали экспорту инфляции в другие страны, созданию избытка долларов в международном обороте, что подорвало Бреттон-вудскую систему в середине 70-х годов.