Имущественное страхование в россии

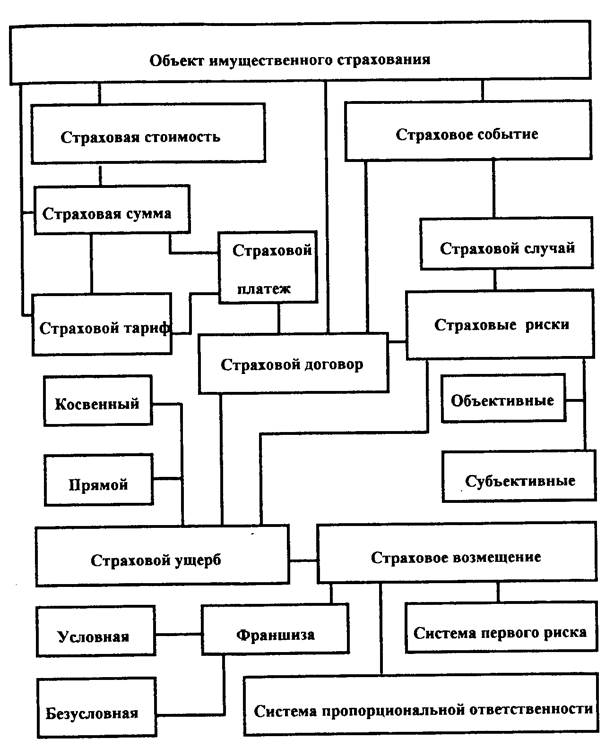

При заключении договора страхования имущества от нескольких страховых рисков, включая риск пожара, размер части страховых взносов, приходящихся на противопожарное страхование, указывается в договоре страхования отдельно и не может быть ниже 15 % от суммы страховых взносов, поступивших по указанным договорам страхования имущества[4]. Росстрахнадзор и Государственная противопожарная служба МВД РФ на основании отчетных данных о доле страховых выплат по причине пожаров в общей сумме страховых выплат страховщиков при необходимости принимают решение об изменении части страховых взносов, приходящихся на противопожарное страхование, в общей сумме страховых взносов, уплаченных по указанным договорам страхования. Страховые организации в соответствии с требованиями ст. 28 федерального закона "О пожарной безопасности" от 21.12.1994 г. № 69-ФЗ производят отчисления от страховых взносов, поступивших по договорам противопожарного страхования, в том числе приходящихся на противопожарное страхование в договорах страхования имущества и (или) гражданской ответственности на случай наступления нескольких страховых рисков, включая риск пожара, в фонды пожарной безопасности в размере не менее 5 % от суммы этих взносов. Основные элементы, характеризующие организационную структуру имущественного страхования - это: страховой риск; страховое событие - страховой случай; страховая сумма; страховая оценка объекта; страховой взнос; страховой договор; страховой ущерб; страховой тариф; страховое возмещение. Взаимодействие между этими элементами можно представить схематично (рис. 2). Понятия основных элементов организационной структуры имущественного страхования отражены в законе РФ "Об организации страхового дела в Российской Федерации" и главе 48 части второй Гражданского кодекса РФ. Страховым риском является предполагаемое событие, на случай наступления которого проводится страхование. Страховым случаем считается совершившееся событие, предусмотренное договором страхования или законом, с наступлением которого возникает обязанность страховщика произвести страховую выплату страхователю, застрахованному лицу, выгодоприобрегателю или иным третьим лицам. Страховая стоимость, т.е. действительная стоимость объекта страхования, служит исходным показателем для определения страховой суммы, страхового взноса, страхового возмещения.

Страховая сумма - это определенная договором страхования или устанавливаемая законом денежная сумма, исходя из которой устанавливаются размеры страхового взноса и страховой выплаты. При страховании имущества страховая сумма не может превышать его действительной стоимости на момент заключения договора. Такой стоимостью считается: для имущества - его действительная стоимость в день заключения договора страхования; для предпринимательского риска - убытки от предпринимательской деятельности, которые страхователь понес бы при наступлении страхового случая. Если страховая сумма, определенная договором страхования, превышает страховую стоимость имущества, договор по закону является недействительным в той части страховой суммы, которая превышает действительную стоимость имущества на момент заключения договора.

Страховой взнос представляет собой плату за страхование, которую страхователь обязан внести страховщику в соответствии с договором или законом.

Страховой тариф представляет собой ставку страхового взноса с единицы страховой суммы или объекта страхования. Страховой тариф состоит из нетто-ставки и нагрузки. Нетто-ставка - это часть страхового тарифа, предназначенная для обеспечения текущих страховых выплат по договорам страхования. Нагрузка - часть страхового тарифа, предназначенная для покрытия затрат на проведение страхования и создание резерва предупредительных мероприятий. В составе нагрузки может быть предусмотрена прибыль от проведения страховых операций.

Рис. 2. Организационная структура имущественного страхования

Учитывая сложность расчета страховых тарифов по имущественному страхованию, распоряжением Федеральной службы Российской Федерации по надзору за страховой деятельностью № 02-03-36 от 08.07.1993 г., рекомендовано страховым компаниям использовать "Методики расчета тарифных ставок по рисковым видам страхования". К рисковым видам страхования относятся виды страхования, не предусматривающие обязательства страховщика по выплате страховой суммы при окончании срока действия договора страхования. Методика расчета страховых тарифов предусматривает два варианта расчета.

Согласно закону "Об организации страхового дела в Российской Федерации" (в редакции федерального закона от 31.12,1997 г. № 157-ФЗ) страховые тарифы по обязательным видам страхования устанавливаются в законах об обязательном страховании, а по добровольным видам -рассчитываются страховщиками самостоятельно. Конкретный размер страхового тарифа определяется в договоре страхования по соглашению сторон (ст. II).

Несвоевременная передача информации страховщику о наступлении страхового случая может послужить основанием для его отказа выплатить страховое возмещение (ст. 961 ГК РФ).

При страховом случае с имуществом страховая выплата производится в виде страхового возмещения. Возможность страховых выплат определяется рядом обстоятельств[5].

1. Факт страхового случая, происшедшего в период действия договора страхования. Страховая выплата производится либо за сам факт наступления страхового случая, либо за его оговоренные в договоре последствия. При наступлении страхового случая, предусмотренного договором имущественного страхования, страхователь обязан предпринять все разумные и доступные в сложившихся обстоятельствах меры, чтобы уменьшить возможные убытки (ст. 962 ГК РФ). Страхователь должен незамедлительно уведомить страховщика о произошедшем страховом случае на основании заявления .

2. Установление причины и обстоятельств наступления страхового случая. При необходимости страховщик запрашивает сведения, связанные со страховым случаем, у правоохранительных органов, пожарных, банковских и других организаций, медицинских учреждений, предприятий и коммерческих фирм, располагающих информацией об обстоятельствах страхового случая. Он также вправе самостоятельно выяснять причины и обстоятельства страхового случая. При этом предприятия, учреждения, банковские и другие организации обязаны сообщать страховщикам сведения, связанные со страховым случаем, включая сведения, составляющие коммерческую тайну. Страховщик не должен разглашать сведения о страхователе и его имущественном положении, за исключением случаев, предусмотренных законодательством Российской Федерации (ст. 946 ГК РФ)

3. Документальное подтверждение того факта, что страховой случаи произошел именно со страхователем в ситуации, не противоречащей условиям страхования. Подтверждение осуществляется путем анализа представленных документов.

4. Определение размера страховой выплаты и конкретного ее получателя на основании акта о страховом случае . В страховом акте страховщик констатирует факт и причины наступления страхового события, устанавливает соответствие приведенных в заявлении страхователя сведений (время, место, обстоятельства наступления указанных событий и т.д.) условиям договора и правилам страхования; указывает, включены ли произошедшее событие и наступившие убытки в объем ответственности страховщика; определяет необходимость привлечения дополнительных экспертов, аварийных комиссаров и осуществления иных действий, направленных на установление факта наступления страхового события, размера причиненного ущерба и на установление причинно-следственной связи между произошедшим событием и причиненным ущербом.