Регулирующая функция налогов и ее реализация в современных условиях

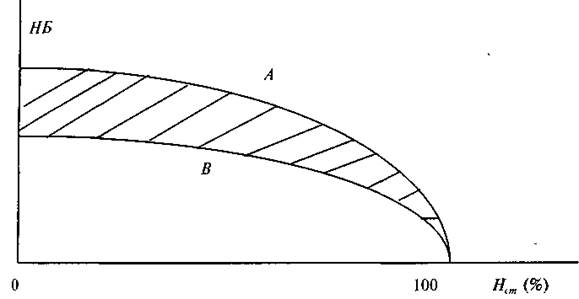

Влияние изменения уровня налогообложения на экономическую активность и необлагаемую базу Лаффер представил в виде кривой (рис. 2).

Кривые Лаффера, представленные на рис. 1 и 2, отражают одну и ту же мысль: чем больше налоговая ставка, тем больше доходов хозяйственные субъекты скрывают от уплаты налогов и тем меньше становится база налогообложения, а после достижения пороговой налоговой ставки, сокращаются и поступления в бюджет.

Рис. 2. Кривая Лаффера II

НБ — база для начисления налога; Н1т — налоговая ставка;

Линия А — доходы, подлежащие налогообложению; Линия В — реально облагаемые доходы; Область между линиями А и В — доходы скрываемые от налогообложения.

Проблема пороговой ставки налогообложения давно волнует политиков, ученых и практиков. Как заметил французский философ Монтескье, ничто не требует столько мудрости и ума, как определение той части, которую у подданных забирают, и той, которая у них остается.

А.Лаффер считает, что оптимальная ставка налогообложения (налоговое бремя) находится где-то между 20%, предложенными Д.Кейнсом, и 40%, предложенными бывшим французским президентом В.Жискар д'Эстеном. В ходе неоконсервативных налоговых реформ, которые прошли под влиянием идей экономики предложения в 1980—1990-х гг., предельные ставки подоходных налогов были действительно снижены[5].

Для оценки «разумности» уровня налогообложения используется критерий эластичности налоговой системы. Согласно ему ставки налогов должны быть столь высокими, чтобы предотвратить инфляцию, но в то же время столь низкими, чтобы стимулировать вложения капитала и обеспечивать развитие производства, т.е. чтобы налоги были не тяжким бременем для налогоплательщиков, а одним из стимулов развития экономики.

Действительно, объективно существует оптимальная доля изъятия прибыли в бюджет. Но, чтобы ее найти, необходимо провести исследование активности предприятий в случае применения тех или иных налоговых ставок. Их уровень, однако, не должен быть минимален, иначе не будут соблюдены требования бюджета и будет поставлено под угрозу нормальное функционирование общественного хозяйства, а сами налоги перестанут выполнять функции экономического регулятора.

Теория монетаризма, разработанная американским экономистом, профессором Чикагского университета М.Фридменом, приверженцем идеи свободного рынка, предлагает ограничить роль государства только той деятельностью, которую кроме него никто не может осуществить: регулированием массы денег в обращении. Делается также ставка и на снижение налогов. В то же время по теории монетаризма одним из основных средств регулирования экономики является изменение денежной массы и процентных банковских ставок. Так как государство с каждым годом увеличивает свои расходы, влекущие дополнительный рост инфляции, его нельзя допускать к регулированию объемов производства, занятости и цен. Однако оно может помочь в регулировании денежной массы — изъяв лишнее количество денег из обращения, если не с помощью займов, так с помощью налогов. Таким образом, сочетание снижения налогов с манипулированием денежной массой и процентной ставкой позволяет достичь стабильности функционирования финансового механизма государства и предприятий.

Основная идея неоклассических теорий заключается в поисках методов снижения инфляции и предоставления большего количества налоговых льгот корпорациям и той части населения, которая формирует потребительский спрос на рынке. Несмотря на популярность и практическое использование приемов неоклассического направления, полной замены кейнсианских методов регулирования экономики не произошло.

2. Современная налоговая система России

2.1. Налоговая система 90-х гг.

Налоговая система в Российской Федерации практически была создана в 1990 г., когда в декабре этого года был принят пакет законопроектов о налоговой системе. Среди них: «Об основах налоговой системы в Российской Федерации», «О налоге на прибыль предприятий и организаций», «О налоге на добавленную стоимость» и другие (введён с 01.01.92). Этот закон установил перечень идущих в бюджетную систему налогов, сборов, пошлин и других платежей. Он определяет плательщиков налогов, их права и обязанности, а также права и обязанности налоговых органов. Установление и отмена налогов, сборов, пошлин и других платежей, а также льгот их плательщиков осуществляется высшим органом законодательной власти и в соответствии с вышеуказанным законом. В нем в частности говорится, что под налогами, сбором, пошлиной и другим платежом понимается обязательный взнос в бюджет соответствующего уровня или во внебюджетный фонд, осуществляемый плательщиками в порядке и на условиях, определяемыми законодательными актами.

Сущность налога составляет изъятие государством в пользу общества определённой части валового внутреннего продукта (ВВП) в виде обязательного взноса, который осуществляют основные участники производства ВВП и. Экономическое содержание налогов выражается взаимоотношениями хозяйствующих субъектов и граждан, с одной стороны, и государства, с другой стороны, по поводу формирования государственных финансов.

Таким образом, налоги выражают обязанность всех юридических и физических лиц, получающих доходы, участвовать в формировании государственных финансовых ресурсов. Поэтому налоги выступают важнейшим звеном финансовой политики государства в современных условиях.

2.2. Предпосылки налоговой реформы

Сложившийся в конце 90-х гг. в России экономический и финансовый кризис требовал от Правительства РФ проведения реформ и разработки стабилизационной программы. При этом решающая роль в преодолении кризиса принадлежала налоговой службе, т.к. она обеспечивает более 92% поступлений средств в федеральный бюджет.

Экономисты и занимающиеся налоговой реформой специалисты считают, что состояние бюджета зависит, главным образом, от трех групп факторов. Во-первых, от уровня развития экономики, особенно отечественной промышленности и торговли. Во-вторых, от соответствия налогового законодательства экономической ситуации. И, в-третьих, от того, насколько сильна налоговая служба страны.

Кризис выявил крупные недостатки в налоговом законодательстве России. Такие как: нестабильность, фискальная направленность, не позволяющая стимулировать отечественных производителей, противоречивость отдельных положений законов и инструкций, применение слишком жестких финансовых санкций даже за неумышленные нарушения, наличие «лазеек» для уклонения от налогообложения.

Вместе с тем, действующее налоговое законодательство России сыграло и позитивную роль на начальной стадии перехода экономики к рыночным отношениям.

Объективно анализируя сложившуюся в то время ситуацию в стране, можно сказать, что быстрое и реальное увеличение доходов в бюджет может обеспечить только активная деятельность налоговой службы. Другие группы факторов начнут работать лишь в более или менее отдаленном будущем.[6]