Анализ потребительского кредитованияРефераты >> Банковское дело >> Анализ потребительского кредитования

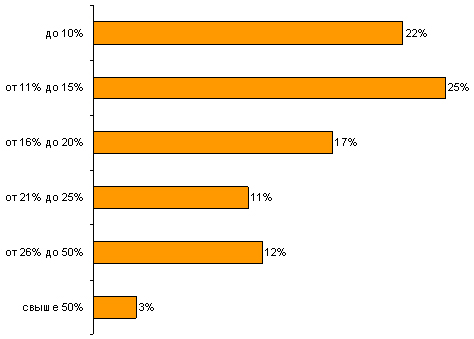

Рис. 4 Доля среднемесячного бюджета гражданина, расходуемая на погашение кредита(программа Excel)

Согласно данным Центрального банка РФ на 2009 год, в виде потребительских кредитов физическим лицам выдано свыше 3 трлн. рублей. Как показывает практика, клиентами банка чаще всего становится наиболее молодая и активная часть населения со средним доходом и выше. Желание приобрести что-либо здесь и сейчас побуждает их к оформлению потребительских займов, с которыми большинство из них старается рассчитаться досрочно. Нередко они готовы отдавать за раз большие суммы, нежели это заложено в договоре. Суммы подобных кредитов, как правило, невелики и сопоставимы с реальными доходами этой части населения.

Таким образом, можно отметить ключевые показатели рынка потребительского кредитования в России:

· 42% процента россиян живут в кредит;

· чаще других потребительские кредиты берут жители РФ в возрасте 25 – 44 лет;

· наиболее распространено потребительское кредитование в Сибирском федеральном округе, где услугой воспользовались 54% жителей;

· в основном покупают в кредит крупную бытовую технику, мебель и мобильные телефоны;

· самые распространённые суммы кредитов – от 5 до 15 тысяч рублей.

· каждый четвёртый россиянин на погашение кредита расходует от 10 до 15 процентов своего бюджета;

· большая часть потребительских кредитов выплачивается менее чем за год.

2.2 Оформление потребительского кредита (на примере Сбербанка РФ)

1)Подготовительный этап

Самый важный и ответственный этап во всей процедуре. От того насколько тщательно заемщик к нему подойдет, будет зависеть успех всего предприятия. В зависимости от целевой направленности желаемого кредита, возможны различные варианты действий.

Во-первых, нужно подумать о необходимости кредита и о наличии средств для его погашения. При покупке товара потребитель не только получает товар, но и несет определенные обязанности. А несоблюдение данных обязательств может грозить не только штрафными санкциями, но даже и уголовной ответственностью.

Во-вторых, определиться, где можно взять потребительский кредит. Товарный потребительский кредит чаще всего берется непосредственно в магазине (торговом центре), где продается желаемый товар. Разные магазины сотрудничают с разными банками, так что в данном случае покупатель и будущий заемщик в большинстве случаев выбирает магазин, а уже после этого узнаёт, с какими банками данный магазин сотрудничает. Это не всегда бывает выгодно для заемщиков. Гораздо выгоднее сначала изучить предложения нескольких банков, выбрать наиболее приемлемое, узнать с какими магазинами данный банк сотрудничает и если среди этого списка есть магазин, в котором продается желаемый товар, поехать за кредитом именно туда. Однако следует учитывать, что у разных магазинов могут быть разные цены на один и тот же товар, а также то, что данный способ отнимает больше времени, хотя с развитием информационных технологий сбор интересующих вас данных стал более быстрым и удобным. В настоящее время каждый банк имеет собственное представительство в интернете. На сайте банка потребитель может найти все его кредитные программы, адреса его магазинов-партнеров, телефоны горячей линии и много другой полезной информации. потребительский кредит заемщик

В- третьих, если потребитель не планирует брать кредит в вышеперечисленных организациях, а будет обращаться за деньгами в банк, необходимо выяснить, не принадлежит ли он к одной из социально-возрастных групп населения, которые могут получить кредит на более выгодных условиях. Например, мать-одиночка, работающий пенсионер, учащийся, молодая семья и т.д. Такие кредиты обычно более выгодные по своим условиям[15].

В-четвертых, если покупатель не принадлежит к такой особой социальной группе, но уже имели дело с потребительскими кредитами и успешно выполнили все обязательства по нему, имеет смысл обратиться в тот же банк. При повторном обращении заемщики чаще всего имею ряд значительных преимуществ: более низкая процентная ставка, отсутствие платы комиссионных за выдачу кредита, упрощенная процедура получения кредита и большая вероятность его предоставления.

В-пятых, необходимо подумать о целевом назначении кредита. Чаще целевые кредиты более выгодны, чем кредиты нецелевые.

В-шестых, необходимо изучить как можно больше предложений различных банков, проанализировать и сравнить их между собой. Для этого очень удобно воспользоваться интернетом. Как уже писалось выше, практически любой банк имеет свой собственный сайт, на котором подробно описаны все программы кредитования, требования к заемщику. Следует выбирать наиболее подходящую вам кредитную программу.

В-седьмых, необходимо подумать над тем, какой вид обеспечения потребитель в состоянии предоставить. Банка больше всего интересует недвижимость, дорогостоящее имущество или поручительства третьих лиц. Поэтому ему нужно приготовить все необходимые документы, подтверждающие права на собственность. Также оцените его платежеспособность, это поможет определиться с суммой и сроком кредита.

2)Подача предварительной заявки

Чтобы начать процедуру получения кредита, нужно подать предварительную заявку на предоставления кредита. Сделать это можно непосредственно в банке или оставить заявку на сайте банка. В течение нескольких часов или даже раньше вам дадут ответ и сообщат, на каких условиях вам смогут предоставить кредит и какие документы вам необходимо будут предоставить.

3)Собеседование в банке и предоставление документов.

При обращении клиента в Банк за получением кредита уполномоченный сотрудник кредитующего подразделения (кредитный инспектор) разъясняет ему условия и порядок предоставления кредита, выясняет у клиента цель, на которую испрашивается кредит, знакомит с перечнем документов, которые будут необходимы для получения кредита. Рассмотрение заявки заемщика, поступившей в банк, всегда начинается с рассмотрения документов. В них содержатся основные сведения о заемщике и испрашиваемом кредите: размер, вид, цель, срок, возможное обеспечение. В то же время для заемщиков, имеющих постоянные кредитные отношения с банком, перечень предоставляемых для кредитования документов может быть банком сокращен.

Для получения кредита Заемщик представляет следующие документы:

· заявление-анкету (см. Приложение №2);

· паспорт Заемщика, его Поручителя и/или Залогодателя (предъявляются);

· документы, подтверждающие финансовое состояние заемщика и его Поручителя:

¾ для работающих - справку предприятия, на котором работает Заемщик и его Поручитель за последние 6 месяцев по форме 2-НДФЛ. Лица, в указанный период времени принятые на новое место работы в порядке перевода, предоставляют справки по форме 2-НДФЛ с настоящего и предыдущего места работы; Если доход подтверждается справкой (справками) по форме 2-НДФЛ, дополнительно предоставляется выписка из трудовой книжки или копия трудовой книжки, заверенная предприятием;