Банки как инвестиционные институты организации эффективного проектного финансированияРефераты >> Банковское дело >> Банки как инвестиционные институты организации эффективного проектного финансирования

Для компаний иных организационно-правовых форм привлечение дополнительных средств, предназначенных для реализации инвестиционного проекта, осуществляется путем инвестиционных взносов, вкладов, паев учредителей или приглашаемых сторонних соучредителей в уставный капитал. Этот способ финансирования характеризуется меньшими операционными издержками, чем дополнительная эмиссия акций, однако в то же время более ограниченными объемами финансирования.

Создание нового предприятия, предназначенного специально для реализации инвестиционного проекта, выступает как один из способов целевого долевого финансирования. Такой способ финансирования может применяться:

· частными предпринимателями, учреждающими предприятие для реализации своих инвестиционных проектов и нуждающимися в привлечении партнерского капитала;

· крупными диверсифицированными компаниями, организующими новое предприятие, в том числе на базе своих структурных подразделений, для реализации проектов расширения производства продукции.

Финансовое обеспечение инвестиционного проекта в этих случаях осуществляется путем взносов сторонних соучредителей в формирование уставного капитала нового предприятия, выделения или учреждения материнской компанией специализированных проектных компаний — дочерних фирм, создания новых предприятий путем передачи им части активов действующих предприятий.

Следующий метод финансирования называется кредитное финансирование. Основными формами кредитного финансирования выступают инвестиционные кредиты банков и целевые облигационные займы.

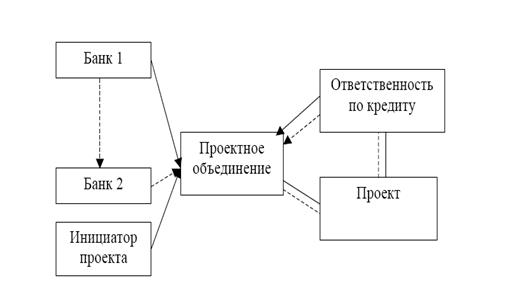

Рисунок 1.1.2. Схема движение средств при проектном финансировании при последовательным финансированием[6]

Инвестиционные кредиты банков выступают как одна из наиболее эффективных форм внешнего финансирования инвестиционных проектов в тех случаях, когда компании не могут обеспечить их реализацию за счет собственных средств и эмиссии ценных бумаг. Привлекательность данной формы объясняется, прежде всего:

· возможностью разработки гибкой схемы финансирования;

· отсутствием затрат, связанных с регистрацией и размещением ценных бумаг;

· использованием эффекта финансового рычага, позволяющего увеличить рентабельность собственного капитала в зависимости от соотношения собственного и заемного капитала в структуре инвестируемых средств и стоимости заемных средств;

· уменьшения налогооблагаемой прибыли за счет отнесения процентных выплат на затраты, включаемые в себестоимость

Инвестиционные кредиты являются, как правило, средне- и долгосрочными. Срок привлечения инвестиционного кредита сопоставим со сроками реализации инвестиционного проекта. При этом инвестиционный кредит может предусматривать наличие льготного периода, т.е. периода отсрочки погашения основного долга. Такое условие облегчает обслуживание кредита, но увеличивает его стоимость, так как процентные платежи исчисляются с непогашенной суммы долга.

Инвестиционные кредиты в практике оформляются, как правило, в виде срочной ссуды со сроком погашения в интервале от трех до пяти лет на основе составления соответствующего кредитного соглашения (договора). В ряде случаев на этот срок банк открывает заемщику кредитную линию.

Для получения инвестиционного кредита необходимо соблюдение следующих наиболее распространенных условий:

· подготовка для банка-кредитора бизнес-плана инвестиционного проекта, который служит инструментом принятия решений по кредитованию проекта исходя из эффективности проекта и возможности возврата кредита;

· имущественное обеспечение возврата кредита;

· предоставление банку-кредитору исчерпывающей информации, подтверждающей устойчивое финансовое состояние и инвестиционную кредитоспособность заемщика;

· выполнение гарантийных обязательств — ограничений, накладываемых на заемщика кредитором;

· обеспечение контроля кредитора за целевым расходованием средств по кредиту, предназначенного для финансирования конкретного инвестиционного проекта.

Также имеется целевые облигационные займы представляющий собой выпуск предприятием — инициатором проекта корпоративных облигаций, средства, от размещения которых предназначены для финансирования определенного инвестиционного проекта. Выпуск и размещение корпоративных облигаций дает возможность привлечь средства для финансирования инвестиционных проектов на более выгодных по сравнению с банковским кредитом условиях:

· не требуется необходимое банкам залоговое обеспечение;

· предприятие-эмитент имеет возможность привлечь значительный объем денежных средств на долгосрочной основе при меньшей стоимости заимствования, при этом оно получает прямой доступ к ресурсам мелких инвесторов;

· погашение основного долга по облигациям, в отличие от традиционного банковского кредита, происходит, как правило, по окончании срока обращения займа, что делает возможным обслуживание долга за счет доходов, генерируемых проектом;

· проспект эмиссии облигаций содержит лишь общее описание инвестиционного проекта, что исключает необходимость представления кредиторам детального бизнес-плана инвестиционного проекта;

· предприятие-эмитент не обязано предоставлять каждому из потенциальных покупателей облигаций внутреннюю финансовую информацию помимо той, которая содержится в проспекте эмиссии, а также отчет о ходе реализации инвестиционного проекта;

· в случае возможных осложнений, связанных с реализацией инвестиционного проекта предприятие-эмитент может осуществить выкуп собственных облигаций, причем цена выкупа может быть меньше сумм, полученных при первичном размещении облигаций;

· в силу раздробленности держателей облигаций минимизируется вероятность вмешательства кредиторов во внутреннюю деятельность предприятия;

· предприятие-эмитент получает возможность оперативного управления задолженностью.

Вместе с тем привлечение средств путем выпуска целевого облигационного займа предъявляет ряд требований к компании-эмитенту. Прежде всего, компания-эмитент должна иметь устойчивое финансовое состояние, обоснованный и рациональный внутренний бизнес-план инвестиционного проекта, нести издержки, связанные с эмиссией и размещением облигаций. Как правило, для прохождения сложной процедуры эмиссии облигаций компании прибегают к услугам профессиональных участников рынка ценных бумаг — инвестиционных компаний и банков, затраты на оплату услуг которых достигают 1–4% номинала выпуска для больших объемов облигационного займа. Кроме того, при выпуске облигаций, являющихся, как и акции, эмиссионными ценными бумагами, эмитенты уплачивают пошлину за государственную регистрацию этого выпуска.

Метод проектное финансирование выступает как основной метод финансирования проектов. Под проектным финансированием понимается финансирование инвестиционных проектов, характеризующееся особым способом обеспечения возвратности вложений, в основе которого лежат инвестиционные качества самого проекта, те доходы, которые получит создаваемое или реструктурируемое предприятие в будущем. Специфический механизм проектного финансирования включает анализ технических и экономических характеристик инвестиционного проекта и оценку связанных с ним рисков, а базой возврата вложенных средств являются доходы проекта, остающиеся после покрытия всех издержек. Особенностью этой формы финансирования является также возможность совмещения различных видов капитала: банковского, коммерческого, государственного, международного. В отличие от традиционной кредитной сделки может быть осуществлено рассредоточение риска между участниками инвестиционного проекта. Проектное финансирование характеризуется широким составом кредиторов, что обусловливает возможность организации консорциумов, интересы которых представляют, как правило, наиболее крупные финансовые институты — банки-агенты. Финансирование капиталоемких проектов связано с повышенными рисками. Как правило, возможности отдельных банков в кредитовании таких проектов ограниченны, и они редко принимают на себя риски их финансирования. Действуя в рамках системы управления рисками, банки стремятся диверсифицировать риски своих инвестиционных портфелей, используя различные организационные схемы, в рамках которых снижение рисков достигается путем их распределения между банками. В зависимости от способа построения таких схем проектного финансирования выделяют параллельное и последовательное финансирование.