Банковская деятельность в сфере ВЭДРефераты >> Банковское дело >> Банковская деятельность в сфере ВЭД

5) После кризиса 1998 г. и девальвации рубля с 6,2 руб. до 20 руб. за доллар ЦБ РФ вводит режим плавающего валютного курса. Кроме прямого воздействия на курс рубля, Банк России существенно повысил эффективность мер валютного регулирования и контроля, что позволило сократить реальный отток капитала за рубеж.

Валютное регулирование и валютный контроль на территории России осуществляются на основе Федерального закона «О валютном регулировании и валютном контроле» от 10 декабря 2003 г. и Федерального закона «О противодействии легализации (отмыванию) доходов, полученных преступных путем» от 07 августа 2001 г. [1].

Закон «О валютном регулировании и валютном контроле» определяет принципы осуществления валютных операций, полномочия и функции органов валютного регулирования и контроля, права собственности на валютные ценности, ответственность за нарушение валютного законодательства.

Органами валютного регулирования являются Банк России и Правительство Российской Федерации. Правительство РФ также является главным контролером за валютными операциями. Органами валютного контроля являются Банк России, федеральный орган (органы) исполнительной власти, уполномоченный Правительством РФ.

Агентами валютного контроля являются уполномоченные банки, подотчетные Центральному банку РФ, профессиональные участники рынка ценных бумаг, подотчетные федеральному органу исполнительной власти по РЦБ, и территориальные органы, подотчетные органам валютного контроля – представителям исполнительной власти. Закон (ст. 23) устанавливает права и обязанности органов и агентов валютного контроля и их должностных лиц.

В сферу валютного регулирования попадают операции, осуществляемые между резидентами и между резидентами и нерезидентами. Текущие валютные операции между резидентами и нерезидентами осуществляются без ограничений. Для операций, связанных с движением капитала (перечень таких операций установлен законодательно), предусматривается резервирование средств и режим специального счета. Вся валютная выручка, полученная резидентами от внешнеторговой деятельности, поступает на банковский счет резидента в уполномоченном банке.

Российские граждане и юридические лица (с июня 2005г.) имеют право без ограничений открывать счета в иностранной валюте в банках государств – членов ОЭСР (Организация экономического сотрудничества и развития) и стран, участвующих в борьбе с отмыванием доходов, полученных преступным путем (ФАТФ).

В соответствии с ФЗ «О противодействии легализации (отмывания) доходов» КО обязаны:

– идентифицировать личность, которая совершает операции подлежащие обязательному контролю;

– документально фиксировать и представлять в уполномоченный орган сведения по операциям с денежными средствами или иным имуществом. Нарушение КО требований Закона может повлечь отзыв лицензии на осуществление банковских операций в порядке, предусмотренном законодательством РФ [2].

Уполномоченные банки осуществляют валютные операции в соответствии с федеральными законами и нормативными документами Банка России.

Принципиальное значение имеет Положение Банка России №39 от 24 апреля 1996 г. «О порядке проведения в Российской Федерации некоторых видов валютных операций и о предоставлении отчетности по некоторым видам валютных операций» и Инструкция №41 от 22 мая 1996 г. «Об установлении лимитов открытой валютной позиции и контроле за их соблюдением уполномоченными банками Российской Федерации» (с изменениями и дополнениями). Цель установления лимита ОВП – снижение валютного риска [3].

Валютная позиция (ВП) – это остатки средств в иностранных валютах: балансовые активы и пассивы, внебалансовые требования и обязательства в соответствующих валютах или драгоценном металле, обеспечивающие банку дополнительные доходы или расходы при изменении обменных курсов валют. ВП возникает на дату заключения сделки, на покупку или продажу иностранных валют. Чистая валютная позиция – разность между суммой балансовых активов и пассивов в одной и той же иностранной валюте (драгоценном металле).

Валютная позиция может быть:

а) закрытая – валютная позиция в отдельной иностранной валюте, по которой активы и пассивы (требования и обязательства) количественно совпадают;

б) открытая – разница остатков средств в иностранных валютах, которые формируют количественно не совпадающие активы и пассивы в отдельных валютах;

в) короткая открытая ВП – пассивы в определенной иностранной валюте количественно превышают активы в этой иностранной валюте;

г) длинная открытая ВП – активы в определенной иностранной валюте, количественно превышают пассивы в этой иностранной валюте.

Позиции по купленной валюте именуются длинными, а по проданной – короткими и обозначаются соответственно «+» и «-».

Так, банк, покупающий доллары США за российские рубли, открывает длинную долларную и короткую рублевую валютные позиции. Банк, продающий доллары и заимствующий рубли, открывает длинную рублевую и короткую долларную валютные позиции.

Лимиты открытых валютных позиций (ЛОВП) – устанавливаемые Банком России количественные ограничения соотношений суммарных открытых валютных позиций и собственных средств (капитала) уполномоченных банков. В настоящее время действует лимит ОВП – 10% собственного капитала.

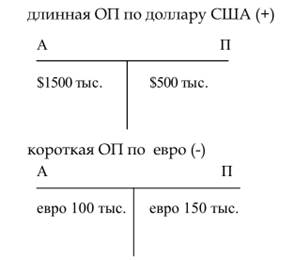

Пример открытой валютной позиции:

ЛОВП – длинные и короткие валютные позиции переводятся по каждой валюте в рублевый эквивалент по официальному курсу Банка России, затем отдельно суммируются. Открытая позиция в рублях определяется расчетным путем как балансирующая статья.

Если бы лимит ОВП был установлен в 30% от капитала банка, а ОП составила 20%, то он мог бы осуществить дальнейшую покупку валюты в пределах 10% от капитала.

Если бы у банка оказалось превышение лимита ОВП, например на 10%, то он обязан был бы ее закрыть, продав избыточное количество иностранной валюты в размере 10% капитала.

Итак, основными участниками валютного рынка являются: центральные банки, коммерческие банки, участники валютных бирж, инвестиционные фонды, брокерские компании, фирмы, осуществляющие внешнеторговые операции, частные лица.

В отличие от рынка ценных бумаг, где инвесторы часто торгуют только с институциональными инвесторами (такими как открытые фонды) или другими индивидуальными инвесторами – на валютном рынке есть дополнительные участники, которые торгуют на валютном рынке по другим причинам чем те, что на фондовом рынке.

Проводят основной объем валютных операций. В банках держат счета другие участники рынка и осуществляют с ними необходимые конверсионные операции. Банки как бы аккумулируют (через операции с клиентами) совокупные потребности рынка в валютных конверсиях, а также в привлечении и размещении средств и выходят с ними на другие банки. Помимо удовлетворения заявок клиентов банки могут проводить операции и самостоятельно за счет собственных средств.

В конечном итоге валютный рынок представляет собой рынок межбанковских сделок, и, говоря о движении курсов валют, следует иметь в виду межбанковский валютный рынок. На мировых валютных рынках наибольшее влияние оказывают международные банки, ежедневный объем операций, которых достигает миллиардов долларов.