Банковская деятельность в сфере ВЭДРефераты >> Банковское дело >> Банковская деятельность в сфере ВЭД

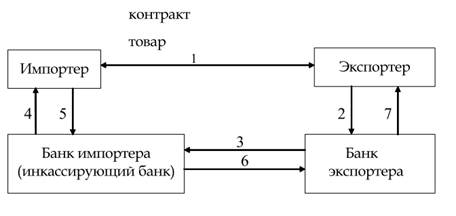

Рис.1 Порядок осуществления инкассовой операции

1. Подписание контракта на поставку товара.

2. Экспортер предоставляет в банк инкассовое поручение и товарно-расчетные документы.

3. Банк проверяет правильность составления документов и передает их инкассирующему банку-корреспонденту.

4. Банк импортера передает импортеру документы против уплаты указанной в них суммы.

5. Инкассирующий банк передает извещение об оплате банку экспортера.

6. Банк экспортера зачисляет средства на расчетный счет клиента и уведомляет его о получении платежа.

Документарный аккредитив – это обязательство банка предоставить согласованную контрагентами сумму в распоряжение продавца от имени покупателя в соответствии со строго определенными условиями. Цель – снижение рисков внешнеэкономической сделки.

Суть операции: экспортер получает гарантию своевременного получения экспортной выручки, импортер осуществляет оплату по факту поставки (рис. 2).

Признаки аккредитива:

– является денежным обязательством, исполнение которого происходит при условии предоставления предусмотренных в аккредитиве документов;

– является сделкой, обособленной от внешнеэкономического контракта, в котором предусмотрена аккредитивная форма расчетов;

– банк осуществляет платеж по аккредитиву от собственного имени, но по поручению своего клиента;

– банк осуществляет платеж за счет собственных средств или средств клиента;

– выставление аккредитива и платеж с аккредитива порождают цепь сделок между участниками кредитно-расчетных отношений.

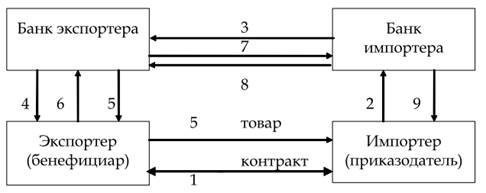

Рис.2. Порядок осуществления аккредитивной операции

1. Контракт.

2. Импортер в договоренные с экспортером сроки дает поручение своему банку об открытии (выставлении) аккредитива (заявления на открытые аккредитива).

3. Банк импортера просит банк экспортера открыть аккредитив в пользу соответствующего экспортера и сразу или в обусловленные сроки осуществляет покрытие, т.е. переводит сумму аккредитива (выставление аккредитива).

4. Банк экспортера направляет извещение клиенту-экспортеру.

5. Экспортер, получив извещение (авизо) от своего банка и проверив условия аккредитива, направляет товар в адрес импортера и оформляет необходимые для получения платежа с аккредитива документы.

6. Экспортер передает в свой банк товаросопроводительные и другие документы, указанные в аккредитиве.

7. Товаросопроводительные и другие документы банк экспортера пересылает банку импортера, который осуществляет платеж.

8. Экспортер получает причитающуюся ему сумму платежа.

9. Банк импортера передает полученные документы импортеру, которые дают ему право получить закупленный товар.

Виды документарного аккредитива:

– на предъявителя;

–оплаченные в срок;

– с отложенным сроком платежа;

– револьверные (возобновляемые)/ неревольверные;

– подтвержденные/неподтвержденные.

Наиболее важный критерий – отзывность аккредитива – предполагает деление на:

– отзывные аккредитивы – обязательство банка, которое может быть аннулировано или изменено без уведомления экспортера;

– безотзывные аккредитивы – твердое обязательство банка, которое выгодно для экспортера и рискованно для банка. На все валютные операции банка распространяются правила валютного контроля (рис. 2, 3, 4).

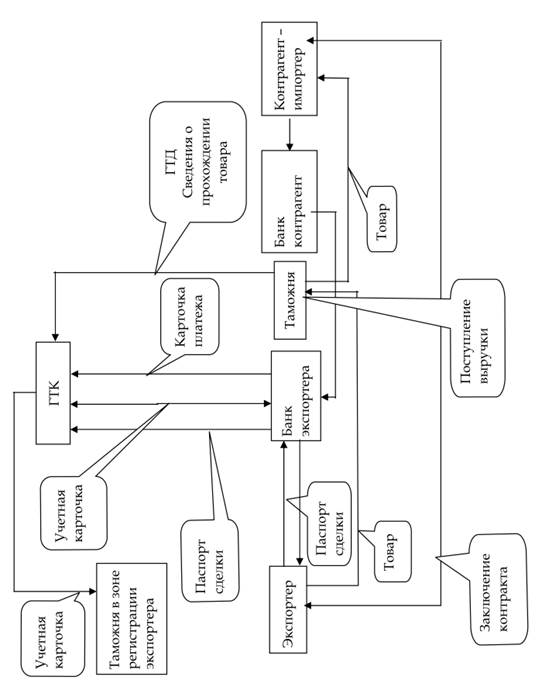

Рис.3 Механизм валютного контроля за экспортными операциями

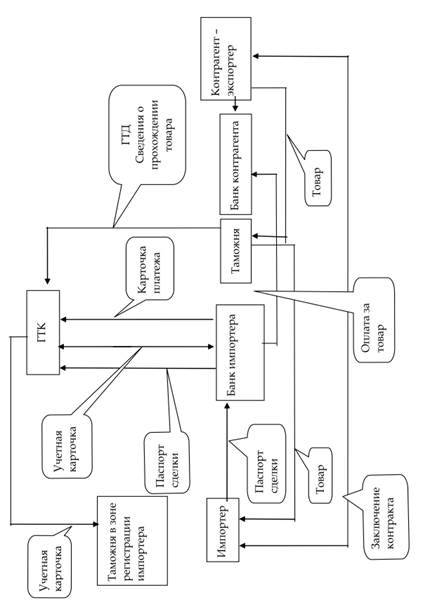

Рис.4 Механизм валютного контроля за импортными операциями

Итак, крупные банки предлагают ряд услуг клиентам-участникам внешнеэкономической деятельности и сами становятся важным связующим звеном в международной торговле. А так же основные цели внешнеэкономической деятельности банков:

– предоставить максимум услуг клиентам-экспортерам/импортерам;

– снизить риски международных сделок;

– обеспечить банку валютный доход.

Эти цели реализуются путем применения различных методов и инструментов, которые согласовываются экспортером и импортером во время заключения торгового контракта.

3.1. Депозитные и кредитные операции в иностранной валюте

Валютные депозиты могут формироваться как за счет внутренних источников: вкладов физических лиц в иностранной валюте, депозитов юридических лиц в иностранной валюте и межбанковских депозитов, – так и за счет депозитов нерезидентов. Кроме того, банки могут выпускать сертификаты в иностранной валюте, привлекать иностранные кредиты или облигационные займы.

Размещение средств на внутреннем и международном валютном рынке происходит в форме размещения средств на межбанковские депозиты в иностранной валюте, кредитования резидентов и нерезидентов, вложения средств в ценные бумаги иностранных эмитентов, лизинга, факторинга и форфейтинга.

Международный кредит (англ. International credit) – форма движения ссудного капитала в сфере международных экономических отношений, связанная с предоставлением валютных и товарных ресурсов на условиях возвратности, срочности и платности [9].

Субъектами международных кредитных отношений выступают банки, государства (правительства) и государственные учреждения, международные финансовые институты и фирмы. Международный кредит выполняет следующие базовые функции: международное перераспределение ссудных капиталов, экономия издержек обращения в сфере международных расчетов, ускорение концентрации и централизации капиталов. Таким образом, банки как участники международных кредитных отношений способствуют процессам глобализации экономики, интеграции национальной экономики в мировое экономическое пространство [11].

Банковские международные кредиты предоставляются экспортерам и импортерам, как правило, под залог товарно-материальных ценностей. Наиболее распространены:

– кредиты в виде выставления импортером или банком импортера долговых обязательств на банк кредитора-экспортера;

– кредит в виде выкупа у экспортера векселей импортеров (учет), банковских гарантий и т.п. Типичной формой такого кредита является форфейтирование – выкуп у экспортера на полный срок кредита векселей или других обязательств;

– акцепт векселей клиентов-экспортеров, в этом случае банк-акцептант берет на себя кредитный риск.

К типичным условиям экспортных контрактов российских предприятий можно отнести:

а) требование 100% предоплаты (сужение рынка сбыта);

б) получение экспортной выручки банковским переводом по факту поставки товаров (риски неплатежа).

в) аккредитивы зарубежных банков-импортеров (встречаются реже).

По импортным контрактам платежные условия обратны экспортным контрактам:

– до 100% предоплата (риск непоставки товара);

– при оплате по факту поставки резко возрастает цена товара, т.к. в нее включается рисковая премия;