Банковская система России современные проблемы и перспективы развитияРефераты >> Банковское дело >> Банковская система России современные проблемы и перспективы развития

Российский банковский сектор по итогам 2008 г. неожиданно достиг вполне приличных для кризиса темпов роста активов в 40%, что ненамного ниже результатов двух предшествующих лет (по 44%). Неожиданным этот результат оказался по нескольким причинам.

Во-первых, в 2008 г. высокие темпы роста за год в целом были достигнуты за счет стремительного роста в последнем месяце – вклад декабрьского прироста в годовой темп увеличения активов (28%) оказался максимальным после кризиса 1998 года (в предшествующие годы на декабрь приходилось около 20% годового роста активов). Во-вторых, годовые темпы роста традиционных источников ресурсов банковской системы характеризовались нисходящим трендом, в том числе и в декабре. Рост же привлеченных средств обеспечили два фактора, определяемых денежными властями: масштабными вливаниями в банковский сектор государственных ресурсов (прежде всего кредитов Банка России) и девальвацией рубля, приведшей к переоценке активов в иностранной валюте.

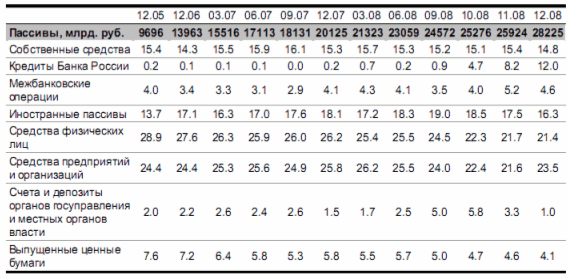

Объем государственной поддержки, оказанной российскому банковскому сектору за период августа-декабря 2008 г., составил 4 трлн. руб. Около 3.5 трлн. руб. пришлось на различные инструменты рефинансирования Центробанка, остальное –на средства федерального правительства (в основном – 400 млрд. руб. из средств Фонда национального благосостояния, размещенных в ВЭБе). В результате доля кредитов Банка России в пассивах банковского сектора превысила 12%, обеспечив более 40% годового прироста совокупных пассивов банков. Отметим, что в отсутствие столь масштабного рефинансирования банковского сектора увеличение объема пассивов в 2008 г. не превысило бы 25%(Таблица 1).

Таблица 1

Структура пассивов банковской системы России (на конец месяца), в % к итогу

Девальвация рубля увеличила «на бумаге» итоговые темпы роста банковского сектора России: только за декабрь 2008 г. переоценка активов в иностранной валюте добавила не менее 500 млрд. руб. к их итоговому объему на конец года. В целом за август-декабрь 2008 г. рост стоимости иностранных валют привел к дополнительному увеличению пассивов банков не менее чем на 1.4 трлн. руб. Это эквивалентно дополнительным 7.5 п.п. годового роста пассивов. С учетом же повышения курса рубля в первом полугодии 2008 г. итоговый вклад девальвации в годовое увеличение пассивов можно оценить в 1.2 трлн. руб., или в 6.3 п.п. роста пассивов.

Таким образом, государственная поддержка банковского сектора и девальвация рубля обеспечили более половины годового прироста пассивов банковской системы. Без этих факторов рост банковского сектора составил бы в 2008 г. менее 18% – наихудший результат за последние десять лет.

Изначально кредиты Банка России предназначались для пополнения банковской ликвидности и выплаты внешних займов. За последние пять месяцев 2008 г. чистое привлечение зарубежных ресурсов сократилось почти на 70 млрд. долл. Помимо выплаты 31 млрд. долл. по внешним долгам банки в конце 2008 г. нарастили иностранные активы на 38 млрд. долл. Кроме того, по нашим оценкам, свыше 25 млрд. долл. было размещено на валютных счетах и депозитах в Банке России. В результате валютные резервы банковского сектора по состоянию на 01.01.2009 можно оценить в 60–65 млрд. долл.

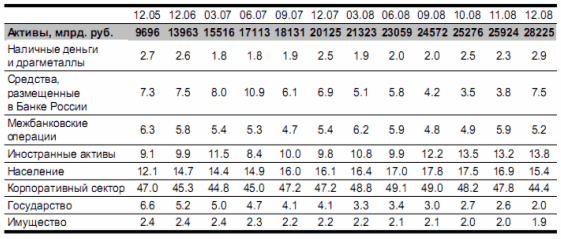

Таблица 2

Структура активов банковского сектора России (на конец месяца), в % к итогу

Этот резерв можно рассматривать как своеобразную подготовку к масштабным погашениям внешних займов в 2009 г. По данным Банка России, банковский сектор должен выплатить в текущем году около 60 млрд. долл. в счет погашения основного долга и процентных платежей по внешним займам.

Однако расценивать прирост иностранных активов банков исключительно как увеличение валютных резервов банковского сектора было бы ошибочным. В конце года резко вырос объем валютных счетов и депозитов корпоративных клиентов, увеличившись за последние месяцы 2008 г. на 35 млрд. долл. Таким образом, почти 50%-ный рост валютных резервов банков был обусловлен наращиванием валютных сбережений их корпоративных клиентов. В этом случае банковские валютные резервы имеет смысл рассматривать как совокупные валютные резервы негосударственного сектора экономики (без учета наличной иностранной валюты).

Дополнительно, в конце 2008 г. население увеличило депозиты в иностранной валюте на 10 млрд. долл. (напомним, что население не имеет внешней задолженности). Тогда совокупный запас банковского и нефинансового секторов для внешних платежей составлял на начало 2009 г. 50–55 млрд. долл. Суммарно весь негосударственный сектор должен выплатить в 2009 г. по внешним займам более 150 млрд. долл. (130.6 млрд. долл. основного долга и 21.9 млрд. долл. процентных платежей). И в этом случае покрытие предстоящих выплат имеющимися резервами составляло около 30%, что далеко от стопроцентного Добавим, что накапливание валютной ликвидности в конце 2008 г. – начале 2009 г. было вынужденной мерой.

Во-первых, как уже отмечено выше, резко возрос объем средств на валютных счетах клиентов. Увеличение внутренних ресурсов в иностранной валюте превысило объем погашений внешних займов, и банки были вынуждены нарастить объем валютных активов только для того, чтобы сохранить сбалансированность валютной позиции.

Во-вторых, резко сузились возможности размещения валютных активов внутри страны (Таблица2). Девальвация рубля значительно сократила возможности клиентов банков обслуживать свои валютные обязательства. Только за второе полугодие 2008 г. курс доллара к рублю (и, соответственно, рублевый эквивалент долларовых инструментов) вырос более чем на 25%. В таких условиях клиенты банков, имеющие преимущественно рублевые доходы (большинство населения и компании, ориентированные на внутренний рынок), предъявляют спрос главным образом на кредиты в рублях. Банки, в свою очередь, также заинтересованы в сохранение платежеспособности заемщиков. Можно привести в качестве примера ряд крупнейших банков, предложивших своим клиентам переоформить валютные ипотечные кредиты в рублевые. В результате рост иностранных активов был для банков единственной возможностью застраховаться от валютных рисков.

В текущем году развитие банковского сектора во многом будет определяться теми же факторами: динамикой курса рубля и политикой государства в данной сфере. До стабилизации обменного курса и, что важно, стабилизации девальвационных ожиданий перейти к устойчивому наращиванию кредитов экономике возможно только директивными методами. В условиях, когда большинство клиентов сберегают свои средства исключительно в иностранной валюте, банковское кредитование связано с повышенными рисками. Рост рублевых активов предполагает повышенные валютные риски для банковской системы, а кредитование в иностранной валюте усиливает риски неплатежеспособности заемщиков.

С этой точки зрения наиболее важным элементом государственной политики в ближайшей перспективе здесь будет обеспечение если не стабильного обменного курса рубля, то хотя бы прозрачного для участников рынка механизма его формирования. В текущей ситуации данное требование выражается в способности Банка России не только удержать курс рубля к бивалютной корзине в пределах объявленного коридора, но и убедить большинство участников рынка в том, что он может осуществить это намерение.