Иновационные банковские продуктыРефераты >> Банковское дело >> Иновационные банковские продукты

В США в условиях развития процесса секьюритизации активов еще одним перспективным направлением становится сектор рынка ценных бумаг, обеспеченных студенческими кредитами. Первым эмиссию таких бумаг осуществил в 1993 г. Society Stundent Loan Trust. За ним последовали другие эмитенты, и к концу 1994 г. рынок ценных бумаг, обеспеченных студенческими кредитами, окончательно сформировался. В период с 1995 по 2000 г. сумма эмиссий достигла 53,6 млрд долл., что составило 8% в общем объеме рынка ценных бумаг, обеспеченных активами[7].

В последние годы начинают проводить эмиссии ценных бумаг, обеспеченных долговыми обязательствами корпораций CDO (Col- lateraliezed debt obligations).Таким образом, процесс секьюритизаци продолжает развиваться, и немалое значение в нем будет иметь секь- юритизация потребительского кредита и других долгосрочных обязательств.

Процесс секьюритизации представляет собой весьма сложную многоэтапную операцию, в которую вовлечено множество финансовых учреждений и используются различные инструменты финансового рынка.

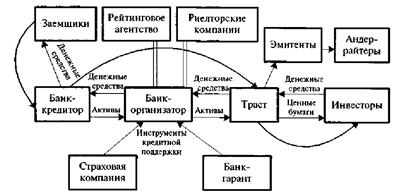

Основные участники наиболее простого процесса секьюритизации — банк-кредитор, являющийся инициатором сделки и предоставляющий заемщику денежные средства в виде ссуды, а также выполняющий функции эмитента по выпуску ценных бумаг, обеспеченных активами; инвестор, покупающий ценные бумаги, что дает ему право на получение и возмещение стоимости ценных бумаг по окончании их срока и процентов по ним; заемщик, получающий кредит, а затем отдающий денежные средства (сумму основного долга и проценты по ссуде) банку-кредитору. Однако на практике процесс секьюритизации часто осуществляется при участии банка- организатора или независимой компании, которая берет на себя функции по выпуску, размещению, гарантированию и погашению ценных бумаг, привлекая для этого посредников или осуществляя эти функции самостоятельно. Схематично процесс секьюритизации изображен на рис. 9.1.

Рис. 9.1. Процесс секьюритизации активов

Рассмотрим более подробно деятельность каждого из участников и этапы процесса на примере секьюритизации ипотеки в США как самого первого появившегося и окончательно сформировавшегося вида секьюритизации (рис. 9.2).

Рис. 9.2. Секъюритизация ипотечных кредитов в США:

![]() — движение денежных средств в счет погашения долговых обязательств

— движение денежных средств в счет погашения долговых обязательств

Основной участник — банк-кредитор, выдавший ссуды заемщику и затем секьюритизирующий задолженность в целях увеличения кредитных ресурсов. Он самостоятельно определяет объем необходимой для секьюритизации задолженности, выпускает на основе этого ценные бумаги, выполняя, таким образом, функции эмитента, пытается найти инвесторов и разместить среди них выпущенные бумаги. Банк-кредитор выполняет функции посредника между заемщиком и инвестором, сохраняя контакт с заемщиком и оставляя за собой право установления процентов и принятия решений в случае невыполнения заемщиком своих обязательств.

Банк-кредитор может сам быть инициатором процесса секьюритизации либо обратиться к банку-организатору или независимой специализированной компании. В последнем случае банк-организатор связывается с заемщиком, ищет эмитента ценных бумаг, решает вопросы, связанные с видом, номиналом, сроком ценной бумаги, определяет круг лиц, которые будут участвовать в этом процессе.

Иногда банк-организатор сам предлагает банку-кредитору секъюритизировать активы. Чаще всего это происходит, когда для бан- какредитора такая сделка является разовой. В случае согласия бан- ка-кредитора банк-организатор помогает ему в проведении этой сделки за вознаграждение. Банку-организатору осуществить секьюритизацию легче и дешевле, поскольку он имеет опыт работы на рынке ценных бумаг, клиентов, которые будут участвовать в процессе секьюритизации, налаженные связи с эмитентами бумаг.

Следующий участник — банк-организатор либо независимая компания. Банк-организатор формирует в пулы долговые обязательства банка-кредитора, которые служат обеспечением выпускаемых ценных бумаг, а также размещает выпущенные ценные бумаги среди инвесторов. На него же возлагаются функции выплаты процентов и погашения ценных бумаг за счет средств, поступающих от заемщика. Банк-организатор может выполнять все операции по выпуску, реализации и погашению ценных бумаг самостоятельно, однако чаще он привлекает посредников — эмитентов ценных бумаг, гарантов, рейтинговые агентства и ряд других институтов, которые в полной мере обеспечивают процесс секьюритизации.

В своей деятельности банк-организатор руководствуется планом поэтапной подготовки сделки секьюритизации. Как показывает практика, продолжительность подготовки такой сделки длится более года, при этом основная часть времени приходится на переговоры с рейтинговым агентством, которое должно оценить кредитоспособность заемщика, устойчивость и финансовое состояние банка-кредитора, чтобы определить рейтинг ценных бумаг.

Далее банк-организатор окончательно согласовывает условия сделки со всеми участниками — банком-кредитором, депозитарием или трастовой компанией, андеррайтером и эмитентом. В некоторых случаях о предстоящей сделке ставится в известность и заемщик, в этом случае и с ним проводятся переговоры об условиях погашения кредита — сроках, сумме и последовательности погашения процентов. На банк-организатор возлагаются также обязанности по назначению ведущего менеджера сделки, который является гарантом займа, с одной стороны, и выражает интересы банка-кредитора — с другой.

Прежде чем передать документы по организации сделки андеррайтеру, рейтинговой компании или эмитенту, банк-организатор изучает деятельность заемщика, цели получения и источники погашения кредита, проводит внутренний аудит заемщика. После переговоров с рейтинговым агентством банк продолжает изучение заемщика: проводит внешний аудит, изучает качество активов, составляет комплект необходимой документации и передает его в специально созданную независимую компанию для осуществления эмиссии ценных бумаг.

Эмитент ценных бумаг, обеспеченных обязательствами заемщика, — следующий участник процесса секьюритизации, который совместно с рейтинговым агентством определяет рейтинг надежности ценных бумаг и размещает их на фондовом рынке. Им может быть специально созданная независимая компания, иногда — инвестиционный банк. Банки-кредиторы редко сами выпускают облигации, обеспеченные пулами кредитов, поскольку такие облигации подпадают под резервные требования центрального банка, влияют на коэффициент достаточности собственного капитала банка и показатель рискованности активов. Для обхода указанных ограничений создается независимая компания, ей продается пул кредитов, на основе которых она выпускает ценные бумаги в виде сертификатов.