Ипотечное кредитование (на примере Сберегательного банка Российской Федерации)Рефераты >> Банковское дело >> Ипотечное кредитование (на примере Сберегательного банка Российской Федерации)

Как видим по срокам кредитования преобладают долгосрочные ипотечные кредиты – от 20 до 30%, хотя наблюдается снижение их доли в общем объеме с 69,38% в 2005 году до 65,66% в 2006 году.

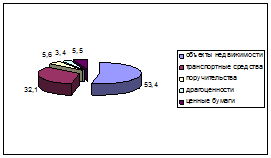

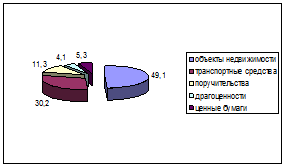

На рис 2.2 и 2.3 представлены виды залогов по ипотечному кредитованию.

Рис. 2.2 Доли различных видов залогов в общей залоговой стоимости ипотечных кредитов в 2005 году, %

Рис. 2.2 Доли различных видов залогов в общей залоговой стоимости ипотечных кредитов в 2006 году, %

Из анализа рис. 2.2 и 2.3 видно, что возросла доля поручительств при ипотечном кредитовании. С одной стороны это облегчает процесс получения ипотечного кредита, но, с другой стороны растут кредитные риски.

3. УЛУЧШЕНИЕ ОЦЕНКИ АКТИВОВ ЗАЕМЩИКА СБ РФ

3.1 Анализ суммарных активов заемщиков СБ РФ

К суммарному активу относятся принадлежащие на праве собственности заемщику, созаемщикам:

· квартиры и индивидуальные жилые дома (в т.ч. коттеджного типа), в которых никто не зарегистрирован;

· дачи;

· земельные участки;

· нежилые помещения (используемые под офисы, склады, торговые точки);

· помещения для кратковременного проживания (гостиницы, мотели, кемпинги);

· автомобили и иные транспортные средства;

· эмиссионные и неэмиссионные ценные бумаги.

Оценочная стоимость ценных бумаг может устанавливаться в зависимости от вида ценных бумаг в соответствии с Регламентом, на основании экспертного заключения специализированного подразделения Банка, а также на основании заключения независимого оценщика.

Оценочная стоимость драгоценных металлов определяется экспертным путем подразделением, осуществляющим валютные и неторговые операции.

Оценочная стоимость объектов недвижимости, оборудования, транспортных средств, товарно-материальных ценностей понимается как наиболее вероятная цена, за которую имущество может быть продано на конкурентном и открытом рынке, и может устанавливаться на основании заключения независимого оценщика, имеющего право на проведение оценки.

Ипотечный кредит с учетом суммарного актива предоставляется на приобретение заемщиком/созаемщиками у продавца следующих объектов недвижимости:

· квартир;

· земельных участков;

· индивидуальных жилых домов (в т.ч. коттеджного типа).

Оценочная стоимость суммарного актива должна составлять не менее 30 000 000 рублей или эквивалента этой суммы в иностранной валюте.

При включении в суммарный актив:

· квартиры, индивидуального жилого дома (в т.ч. коттеджного типа), дачи, нежилого помещения – оценочная стоимость каждой (ого) должна быть не менее 1 000 000 рублей;

· автомобиля и иных транспортных средств – оценочная стоимость каждого должна быть не менее 600 000 рублей при сроке эксплуатации каждого не более 3-х лет.

Максимальный размер кредита определяется без учета платежеспособности заемщика/созаемщиков и не должен превышать одновременно 50% оценочной стоимости суммарного актива и 65% покупной стоимости объекта недвижимости.

К обеспечению ипотечного кредита и кредита «Ипотечный+» с учетом суммарного актива предъявляются требования аналогичные ипотечному кредиту и кредиту «Ипотечный+» соответственно.

Залог приобретаемого объекта недвижимости при предоставлении ипотечного кредита с учетом суммарного актива оформляется только ипотекой в силу закона.

Для получения кредита заемщик/созаемщики предоставляют в Банк:

· заявление-анкету;

· стандартный пакет документов;

· документы по кредитуемому объекту недвижимости в зависимости от цели кредитования;

· свидетельство о браке/брачный контракт (предъявляется);

· свидетельство(а) о расторжении брака(ов) (предъявляется);

· свидетельство(а) о рождении ребенка (детей) (предъявляется);

· документы, подтверждающие право собственности Заемщика/Созаемщиков на включенное в суммарный актив имущество, а также его стоимость.

На основании оценки суммарных активов заемщика ипотечные кредиты Сбербанка РФ разделяются по группам риска (таблица 3.1).

Таблица 3.1

Категории риска и размер расчётного резерва

|

Категория качества |

Наименование |

Размер расчетного резерва в процентах от суммы основного долга по ссуде |

|

1 категория (высшая) –отсутствие кредитного риска |

Стандартные |

0% |

|

2 категория – умеренный кредитный риск |

Нестандартные |

От 1% до 20% |

|

3 категория – значительный кредитный риск |

Сомнительные |

От 21% до 50% |

|

4 категория – высокий кредитный риск |

Проблемные |

От 51% до 100% |

|

5 категория (низшая) – отсутствует вероятность возврата ссуды в силу неспособности или отказа заемщика выполнять обязательства по ссуде, что обусловливает полное обесценение ссуды. |

безнадежные |

100% |

В таблицах 3.1 и 3.2 представлена разделение ипотечных кредитов, предоставленных Юго-Западным Банком СБ РФ по категориям риска.

Таблица 3.1

Расчет совокупного риска кредитного портфеля Банка

на 01.01.2006 г.

|

Группа риска |

Ссудная задолженность, тыс. руб. |

% риска |

Риск, тыс. руб. |

|

1 |

12347 |

1 |

123,47 |

|

2 |

3556 |

20 |

711,2 |

|

3 |

429 |

50 |

214,5 |

|

4 |

– |

– |

– |

|

5 |

– |

– |

– |

|

Итого: |

16332 |

1049,17 |