Методы оценки капиталаРефераты >> Банковское дело >> Методы оценки капитала

Существует также методика Британского инвестиционного банка S.G. Wartburg, которая рассчитывает относительный показатель стоимости предприятия, который в дальнейшем рассматривается как инвестиционная привлекательность акций. [4, 39-40]

Методика факторного анализа фирмы «Дюпон де Немур», для определения инвестиционной привлекательности акций предусматривает расчет таких показателей, как: коэффициент финансовой зависимости, рентабельность собственного капитала и т.д.

Необходимо отметить, что для закрытого акционерного общества не существует корректного экономического понятия «рыночная стоимость акции», так как акции предприятия не могут быть проданы неопределенному кругу лиц и, следовательно, не может быть найдена равновесная рыночная цена между несуществующими спросом и предложением.

Метод дисконтированного потока будущих денежных поступлений.

В данном методе стоимость акции рассчитывается исходя из имеющихся данных по планируемым объемам производства, текущих цен на продукцию, требуемых сроков окупаемости акций.

При этом объемы производства и прибыли для расчета формируются на основании фактических данных за предшествующие годы. В качестве требуемого срока окупаемости в этом и других методах используется общепринятый в международной практике максимально возможный период окупаемости финансовых вложений в акции в странах с нестабильной экономикой и ограниченным экономическим горизонтом – 3 года:

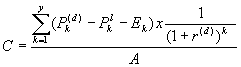

где ![]() - сумма дивидендных поступлений по результатам работы предприятия;

- сумма дивидендных поступлений по результатам работы предприятия;

![]() - прибыль инвестора от реализации продукции, полученной по льготным ценам;

- прибыль инвестора от реализации продукции, полученной по льготным ценам;

Ek - сумма затрат на реконструкцию предприятия;

A - выпущенное количество обыкновенных акций;

k - номер отчетного временного интервала;

Y - срок окупаемости проекта (количество временных интервалов);

![]() - величина относительного обесценивания капитала за отчетный период (инфляция рубля по отношению к валюте инвестирования). [2]

- величина относительного обесценивания капитала за отчетный период (инфляция рубля по отношению к валюте инвестирования). [2]

Оценка по дивидендному доходу.

Рассматриваемый подход предполагает расчет стоимости акции исходя из двух параметров: приемлемого уровня годовой доходности и размера дивидендов за год. В качестве параметра для определения уровня годовой доходности целесообразно использовать годовую процентную ставку на вклады в банках стран со стабильной экономикой – 4%.

Расчет производится по формуле:

![]() (5.13)

(5.13)

где C - расчетная цена акции;

D - объем дивидендов на обыкновенные акции в денежном выражении;

A - количество выпущенных обыкновенных акций;

r - процентная ставка приемлемого уровня доходности – 4%, как указывалось выше.

Оценка по будущим денежным поступлениям.

Данный метод подразумевает исследование перспектив развития компании, поэтому оценка пакета акций производится на основании возможной реализации бизнес-плана, плана реконструкции и/или развития с заданным сроком окупаемости. Анализ дисконтированных денежных потоков, возникающих при исполнении бизнес-плана, позволяет определить максимально возможную стоимость акции.

В качестве срока окупаемости используется общепринятый в международной практике максимально возможный период окупаемости финансовых вложений в акции в странах с нестабильной экономикой и ограниченным экономическим горизонтом – 3 года.

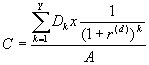

Для расчета используется следующая формула:

где C - расчетная цена акции;

Dk - поступления или затраты на один временной интервал (шаг расчета);

A - количество эмитированных обыкновенных акций;

Y - требуемое количество шагов расчета (срок окупаемости проекта);

k - номер отчетного временного интервала;

![]() - величина относительного обесценивания капитала за отчетный временной интервал - принимается безрисковая ставка дохода – 25%.

- величина относительного обесценивания капитала за отчетный временной интервал - принимается безрисковая ставка дохода – 25%.

Под переменной понимаются поступления и расходы в отношении инвестора, планирующего приобрести акции. Под доходами от владения акциями рассматриваются дивиденды и возможные выгоды, такие, как льготные цены при закупке товара у предприятия-производителя. [4, 68]

Методика Международной ассоциации предприятий с собственностью работников (МАПСР)

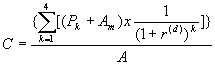

Сущность этого способа оценки акций заключается в том, что стоимость предприятия и его ценных бумаг можно определить исходя из суммы дисконтированных потоков ежеквартальной чистой прибыли и амортизационных отчислений. Формула расчета следующая:

где C - расчетная цена акции;

Pk - сумма ежеквартальной чистой прибыли;

A - количество выпущенных обыкновенных акций;

![]() - величина относительного обесценивания капитала за отчетный период – принимается безрисковая ставка дохода – 25%.

- величина относительного обесценивания капитала за отчетный период – принимается безрисковая ставка дохода – 25%.

Оценка по балансовой стоимости активов

Оценка по балансовой стоимости активов характеризует «подкрепленность» акций активами предприятия. При этом расчеты производятся по формуле:

![]()

C(b) - балансовая стоимость всех активов предприятия, включая основные средства и товарно-материальные запасы;

Am - амортизационные начисления на основные фонды (начисленный износ) – здесь не вычитаются, так как в балансе указана стоимость основных средств без начисленного износа;

O - сумма краткосрочных и долгосрочных обязательств предприятия;

c(p) - суммарная номинальная стоимость всех привилегированных акций – отсутствует;

A - количество выпущенных обыкновенных акций. [9]

Заключение

Данная работа дает общую характеристику и описание существующих методов оценки капитала: чистая балансовая стоимость, скорректированная балансовая стоимость, чистая стоимость замещения, ликвидационная стоимость, срок окупаемости, дисконтирование денежных потоков, внутренняя рентабельность, капитализация прибыли. Особый акцент был сделан на описании методов оценки акционерного капитала с позиций модели Модильяни-Миллера.

Список использованной литературы

1. Григорьев В., Островкин И. Оценка предприятий. Имущественный подход. – М.: Дело, 1998.

2. Ермолаев С.Н. Применение традиционной теории структуры капитала в расчетах финансовых показателей фирмы // www.aup.ru

3. Количественные методы финансового анализа. – М.: ИНФРА-М, 1996

4. Кузнецова О.А., Лифшиц В.Н. Структура капитала, анализ методов ее учета при оценке инвестиционных проектов/ Экономика и математические методы. — 1999. — выпуск 4.