Оптимизация кредитного портфеляРефераты >> Банковское дело >> Оптимизация кредитного портфеля

Таблица 2 - Определение категории качества ссуды с учетом финансового положения заемщика и качества обслуживания долга

|

Обслуживание долга Финансовое Положение |

Хорошее |

Среднее |

Неудовлетворительное |

|

1 |

2 |

3 |

4 |

|

Хорошее |

Стандартные (I категория качества) |

Нестандартные (II категория качества) |

Сомнительные (III категория качества) |

|

Среднее |

Нестандартные (II категория качества) |

Сомнительные (III категория качества) |

Проблемные (IV категория качества) |

|

Плохое |

Сомнительные (III категория качества) |

Проблемные (IV категория качества) |

Безнадежные (V категория качества) |

На этой основе могут быть определены соответствующие размеры (суммы) расчетных резервов (таблица 3).

Таблица 3 – Величина расчетного резерва по классифицированным ссудам.

|

Категория качества |

Наименование |

Размер расчетного резерва, % от суммы основного долга по ссуде |

|

1 |

2 |

3 |

|

I категория качества (высшая) |

Стандартные |

0 |

|

II категория качества |

Нестандартные |

от 1 до 20 |

|

III категория качества |

Сомнительные |

от 21 до 50 |

|

IV категория качества |

Проблемные |

от 51 до 100 |

|

V категория качества (низшая) |

Безнадежные |

100 |

Свои особенности имеют процедуры оценки кредитного риска и определения суммы резерва по ссудам, сгруппированным в однородный портфель. К таким ссудам по усмотрению банка могут быть отнесены, в частности, кредиты физическим лицам, индивидуальным предпринимателям, предприятиям и организациям малого бизнеса.

Реально резерв формируется (кроме ссуд I категории качества) с учетом наличия и категории обеспечения ссуды. При наличии обеспечения I или II категории качества минимальный размер резерва определяется по формуле:

P = PP * (1 - (ki * Обi/Ср)), (1)

где Р — минимальный размер резерва. Резерв, фактически формируемый банком, не может быть меньше данной величины;

РР — размер расчетного резерва;

ki — коэффициент (индекс) категории качества обеспечения. Для обеспечения I категории качества ki принимается равным 1, для обеспечения II категории качества ki — равным 0,5;

Обi — стоимость обеспечения соответствующей категории качества (за вычетом дополнительных расходов банка, связанных с реализацией обеспечения);

Ср — величина основного долга по ссуде.

Если ki * Обi ≥ Ср, то Р принимается равным 0.

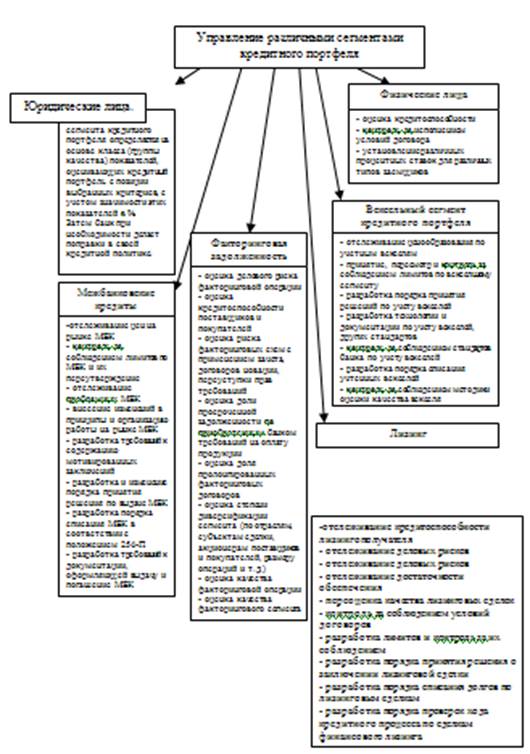

Фактически создаваемый банком, может быть больше, чем минимальный его размер, определенный в соответствии с представленной формулой. Система управления кредитным риском определяется особенностями элементов отдельных сегментов кредитного портфеля. Эти особенности представлены на Рисунке 1.

Рассмотрим методы анализа и оценки кредитного портфеля.

Среди основных задач, стоящих перед аналитиком, при проведении анализа кредитного портфеля банка можно отметить следующие:

- определение и адекватная оценка факторов, влияющих на процессы формирования кредитного портфеля и динамики его составных частей;

- на основе сделанных выводов – определение оптимального состояния и структуры кредитного портфеля с точки зрения состава заемщиков, структуры ссудной задолженности с позиции риска, уровня обеспеченности и т.д.;

- оценка сложившегося уровня риска кредитного портфеля банка;

- оценка диверсификации кредитных вложений банка, определение уровня их доходности;

- определение региональной специфики кредитных операций банка;

- ранняя диагностика "проблемной" части кредитного портфеля, определение "крытых потерь" банка.

На основе результатов проведенного анализа кредитного портфеля и оценки его качества в банке может проводиться разработка новой кредитной политики или с учетом полученных результатов при необходимости – корректироваться уже существующая.

Рисунок 1 – Особенности управления различными сегментами кредитного портфеля

Проведение анализа кредитного портфеля банка на регулярной основе необходимо, прежде всего, органам управления банка (главным образом уровня – топ-менеджеров). Результаты анализа позволяют руководству банка:

- выбирать вариант наиболее рационального (оптимального) размещения имеющихся ресурсов;

- определять (корректировать) основные направления кредитной политики банка;

- впоследствии – снижать риск банка за счет дальнейшей диверсификации кредитных вложений;

- принимать решения о целесообразности кредитования клиентов в зависимости от их отраслевой принадлежности, формы собственности, уровня финансового положения и др.факторов.

При анализе кредитного портфеля банка в предлагаемом нами подходе мы сделаем акцент в оценке 3-х позиций:

- первая – диверсификации кредитного портфеля банка;

- вторая – качество кредитного портфеля банка;

- третья – доходность кредитного портфеля банка.

Основными источниками информации для анализа кредитных операций банка могут служить:

1) ф.№101 "Оборотная ведомость по счетам кредитной организации" и расшифровки к синтетическим счетам;

2) ф.№102 "Отчет о прибылях и убытках";

3) ф. №806 "Бухгалтерский баланс (публикуемая форма)";

4) ф.№115 "Информация о качестве ссуд, ссудной и приравненной к задолженности";

5) ф.№118 "Данные о крупных кредитах";

6) ф.№128 "Данные о средневзвешенных процентных ставках по кредитам, предоставленным кредитной организацией";

7) ф.№ 302 "Сведения о кредитах и задолженности по кредитам, выданным заемщикам различных регионов";