Оценки кредитоспособности банкаРефераты >> Банковское дело >> Оценки кредитоспособности банка

Значения нормативов ликвидности ООО КБ "Агропромкредит", рассчитанные в соответствии с требованиями ЦБ РФ приведены в таблице 12.

Таблица 12 – Нормативы ликвидности ООО КБ "Агропромкредит" на основе требований ЦБ РФ, %

|

Наименование коэффициентов |

Нормативное значение |

01/01/2006 |

01/01/2007 |

01/01/2008 |

|

Коэффициент мгновенной ликвидности (Н 2) |

Не менее 15 |

63,6 |

54,6 |

20,6 |

|

Коэффициент текущей ликвидности (Н 3) |

Не менее 50 |

82,2 |

87,9 |

81,9 |

|

Коэффициент долгосрочной ликвидности (Н 4) |

Не более 120 |

9,2 |

7,3 |

30,8 |

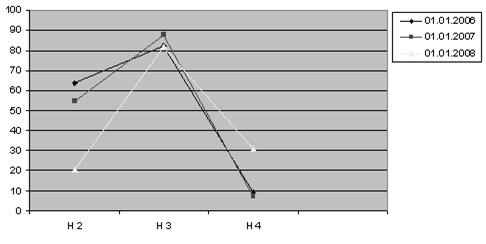

Рисунок 4 Динамика изменения нормативов ликвидности ООО КБ "Агропромкредит" на основе требований ЦБ РФ за 2005-2007 год.

Анализируя данные таблицы 12 и рисунка 4 можно сделать следующие выводы: для ООО КБ "Агропромкредит" на всем протяжении анализируемого периода происходит снижение норматива мгновенной ликвидности Н2 с 63,6 в 2005 г. до 20,6 в 2007 г. на 43 процентных пункта, и составил чуть более нормативно установленного значения.

Значение норматива текущей ликвидности Н3 вполне удовлетворяет нормативно установленному значению, хотя в 2008 году заметно некоторое снижение данного показателя (несмотря на увеличение доли ликвидных активов).

Норматив долгосрочной ликвидности Н4 указывает на то, что сумма долгосрочных кредитов не должна превышать сумму собственных средств и долговых ресурсов, привлекаемых банком свыше одного года более, чем в 1,2 раза. Указанный норматив в рассматриваемых периодах соблюден и не нуждается в корректировке.

Таким образом, можно сделать вывод о том, что ООО КБ "Агропромкредит" выполняет обязательные экономические нормативы ликвидности, установленные ЦБ РФ.

ГЛАВА 3. РЕКОМЕНДАЦИИ ПО УЛУЧШЕНИЮ СИСТЕМЫ КРЕДИТОВАНИЯ В ООО КБ "АГРОПРОМКРЕДИТ"

3.1 Предложения по внедрению автокредитования

Существует ряд вопросов, постановка которых сможет помочь решению проблемы кредитных рисков.

В нашей стране отсутствует пока отлаженная система сбора информации о кредитоспособности клиентов, а также сведений о полученных и не погашенных ими кредитах.

Например, во Франции создана Центральная служба рисков, которая занимается указанной деятельностью. Всякий банк, желающий получить информацию о клиенте, перед тем как выдать или увеличить ему сумму кредита, вправе обратиться за услугами к этой службе. Банк, получающий такую информацию, не уведомляется о том, какой банк уже выдал кредит, и тем более, на каких условиях заключен кредитный договор. Он может осведомиться только о том, какова его общая сумма.

Работа по созданию в нашей стране системы сбора информации о клиентах - потенциальных заемщиках еще только начинается.

Американские корпорации (в частности "Дан и Брэдстрит") рассчитывают выйти на российский рынок и предложить российским коммерческим банкам следующий набор услуг:

- бизнес-справка на отдельную компанию с ее рейтингом на базе оценки финансового положения, практики оплаты счетов, соблюдения прочих этических норм бизнеса, анализа арбитражных дел с ее участием и т.д.;

- маркетинговые исследования в региональном и отраслевом разрезах;

- страновые справочники с полным обзором экономической ситуации, таможенного, валютного регулирования, условий платежа и арбитража;

- отраслевые, региональные и специальные справочники.

Предполагается, что коммерческие банки России, желающие получить информацию о своих клиентах, смогут через соответствующую телекоммуникационную сеть напрямую выходить на базу данных этой корпорации и буквально в считанные секунды получать интересующие их сведения о финансовом состоянии потенциального заемщика.

Проблема заключается в том, что предприятия и организации - клиенты банка - не желают предоставлять информацию о самих себе, что серьезно затрудняет сбор нужных сведений о них. На Западе отказ от предоставления подобной информации является важным показателем, характеризующим данную компанию с отрицательной стороны.

Итак, пока в ООО КБ "Агропромкредит" отсутствует всеобщая информационная сеть по всем предприятиям (потенциальным заемщикам) и пока предприятия будут бояться предоставлять в такую сеть информации о себе, кредитные риски будут еще очень высокие. Необходим комплексный подход к решению указанных выше задач с привлечением законодательных органов с целью создания цивилизованного рынка.

В ООО КБ "Агропромкредит" уделяется недостаточное внимание молодому сегменту рынка, то есть лицам от 18 до 26 лет. Необходимо предложить на рынке банковских услуг кредиты, которые заинтересуют молодое население. Например, кредит на покупку автомобиля.

Рассмотрим условия этого кредита. Кредиты предоставляются гражданам Российской Федерации, имеющим постоянный источник дохода. Кредиты предоставляются в рублях и иностранной валюте. Кредиты выдаются как наличными деньгами, так и в безналичном порядке; кредиты в иностранной валюте - только в безналичном порядке. Максимальная сумма кредита определяется банком, исходя из платежеспособности заемщика и предоставленного обеспечения. Срок действия кредита – до 7 лет. Процентная ставка по кредитам в рублях - 22% годовых; по кредитам в валюте - 14% годовых.

Срок рассмотрения документов на выдачу кредита 5 рабочих дней с момента предоставления заемщиком полного пакета документов.

Документы, предоставляемые в банк для получения кредита:

- заявление;

- паспорта (заменяющие их документы) заемщика, поручителя(-ей) и залогодателя(-ей) (предъявляются);

- документы, подтверждающие величину доходов и размер производимых удержаний Заемщика;

- договор о покупке автомобиля

- договор о страховании автомобиля поручителя (-ей) за последние 6 месяцев;

- анкета(-ы) заемщика и его поручителя(-ей);

- для получения кредита свыше 5 тыс. дол. США или рублевого эквивалента этой суммы - справка из психоневрологического диспансера или водительское удостоверение (предъявляется).

Обеспечение возврата кредита:

- поручительства физических лиц, имеющих постоянный источник дохода;

- поручительства юридических(-ого) лиц(-а) - платежеспособных предприятий и организаций - клиентов банка;