Перспективы развития системы ипотечного жилищного кредитования в РФРефераты >> Банковское дело >> Перспективы развития системы ипотечного жилищного кредитования в РФ

Все это доказывает огромное значение экономического механизма страхования в развитии и росте эффективности рыночной экономики, а следовательно, и ипотечных программ – как экономического метода решения одной из важных социальных задач населения любого государства.

2.4 Управления рисками ипотечных кредитов

Ипотечные риски могут быть вызваны разными причинами – экономическими, инфляционными, валютными, налоговыми, политическими, рисками ценных бумаг, рисками неполучения прибыли, рисками банковской неликвидности (ликвидности), неплатежеспособностью клиента, снижением стоимости недвижимости и т.д. Одни из них являются обобщенными рисками - инфляционный, рыночный; другие – пограничными, комплексными с другими рисками непосредственно или косвенно влияют друг на друга.14

Риски подразделяются на:

Ø Систематические риски – риски, которые не носят специфического (индивидуального) или местного характера. Следует отметить, что именно к ним относятся большинство ипотечных рисков;

Ø Несистематические риски - риски, свойственные конкретной местной экономике.

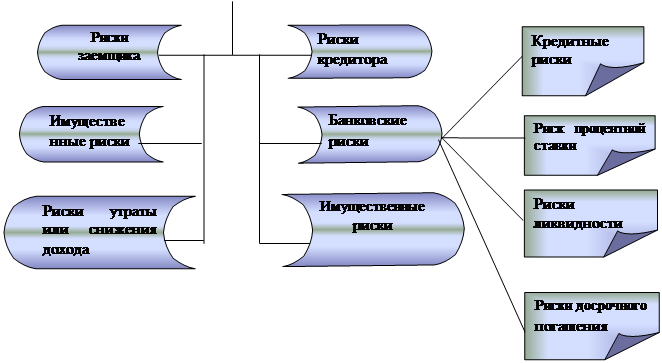

Схема рисков, которым подвергаются участники ипотечной деятельности, представлена на рис. 2.4

| |||

| |||

Рис. 2.4 Риски ипотечной деятельности

Внедрение операций по долгосрочному жилищному ипотечному кредитованию ставит перед банками ряд особых проблем в области управления своими рисками в силу специфики данного вида кредитования, требующая принятия особых мер по управлению рисками, заключается прежде всего в следующем:

Ø долгосрочный характер кредита;

Ø обеспечение возвратности кредитных средств осуществляется в виде залога жилого помещения, приобретенного на средства кредита;

Ø способ погашения кредита, при котором платежи распределяются равными частями на протяжении всего срока кредита.

Рассмотрим наиболее характерные риски, присущие данным кредитным операциям.

Ипотечное кредитование выполняет важные функции в экономике, предоставляет определенные преимущества кредиторам. Однако с данным видом кредитной деятельности связан ряд рисков, основными из которых являются следующие:

1. кредитный риск. Это риск невыполнения или ненадлежащего выполнения заемщиком своих обязательств перед кредитором. Причины возникновения такого вида риска могут носить общеэкономический характер (безработица). Существуют и субъективные причины несистемного характера, связанные непосредственно с заемщиком. Для минимизации кредитного риска, вызванного субъективными факторами, необходимо проводить тщательный андеррайтинг. Также риск неплатежа снижается за счет механизма страхования заемщика и процедуры переселения Заемщика в более дешевую квартиру на условиях коммерческого краткосрочного займа.

2. процентный риск. Вероятность возникновения риска изменения процентных ставок возрастает при предоставлении кредитов с фиксированной процентной ставкой, причем на длительный срок. Кредитор несет риск потерь как при повышении, так и при понижении рыночного процента по кредитам. При повышении ставок потери кредитора очевидны, поскольку ему приходится привлекать обязательства по более высоким ставкам. А при тенденции к понижению процентных ставок на кредитном рынке заемщик может воспользоваться правом досрочного погашения кредита. Процентный риск провоцирует риск досрочного погашения. Основным методом снижения процентного риска является использование моделей ипотечных кредитов с корректируемой ставкой процента.

3. риск досрочного погашения. Этот риск связан с тем, что ипотечный заем может быть выплачен заемщиком заранее, до срока погашения, тогда в период падения процентных ставок кредиторы теряют возможность получить процентный доход, предусмотренный контрактом. При увеличении процентных ставок заем, вероятно, не будет выплачен заранее. В качестве меры защиты кредитора от риска досрочного погашения используется включение в кредитный договор запрета на досрочное погашение в течение определенного срока. Или в кредитном договоре оговариваются штрафные санкции за досрочное погашение. В РФ Закон «О залоге» допускает досрочное исполнение обеспеченного ипотекой обязательства в полном объеме и в любое время, если договор об ипотеке исключает возможность последующего залога имущества.

4. риск ликвидности. Связан с возможностью того, что поступления платежей по кредитам (то есть процентов и выплат в счет основной суммы долга) кредитору будут недостаточны для выполнения его текущих обязательств. Это особенно актуально для займов с отсрочкой платежа (с постепенным увеличением платежей, с выплатой только процентов и др.)

5. законодательный риск. Связан с возможностью изменений в законодательной базе регулирования ипотечного кредитования. Это касается норм, влияющих на статус закладных, на процентные ставки и др.

Одним из существенных условий предоставления Банком Кредита является страхование, которое позволяет максимально снизить риски неплатежеспособности кредитора, а также риски утраты (уничтожения) или повреждения предмета залога.

Ст. 343 ГК РФ предусмотрено, что залогодатель или залогодержатель в зависимости от того, у кого из них находится заложенное имущество обязан страховать за счет залогодателя заложенное имущество. Причем при нарушении залогодателем обязанностей по страхованию заложенного имущества залогодержателю предоставлено право требовать досрочного исполнения обеспеченного ипотекой обязательства.

ГЛАВА III. ПРЕСПЕКТИВЫ РАЗВИТИЯ СИСТЕМЫ ИПОТЕЧНОГО ЖИЛИЩНОГО КРЕДИТОВАНИЯ В РФ

3.1 Нормативно-правовое регулирование ипотечного кредитования в Российской Федерации

Основными положениями, определяющими нормативно-правовую базу ипотечного кредитования в Российской Федерации, являются:

Ø Гражданский кодекс;

Ø Федеральный закон РФ «О залоге» от 29.05.1992г № 2872-1 с изменениями и дополнениями;

Ø Федеральный закон «Об ипотеке (залоге недвижимости)» от 16.07.1998 г.

№ 102-ФЗ

Ø Федеральный закон «Об ипотечных ценных бумагах» от 11 ноября 2003 152-ФЗ с изменениями от 29.12.2004г. ;

Ø Постановление Правительства РФ от 11.01.2000 № 28 « О мерах по развитию системы ипотечного жилищного кредитования в Российской Федерации» с изменениями и дополнениями и др.

Согласно Федеральному закону «Об ипотеке (залоге недвижимости)» по договору об ипотеке одна сторона - залогодержатель, являющийся кредитором по обязательству, обеспеченному ипотекой, имеет право получить удовлетворение своих денежных требований к должнику по этому обязательству из стоимости заложенного недвижимого имущества другой стороны - залогодателя преимущественно перед другими кредиторами залогодателя за изъятиями, установленными законом.