Работа банка в условиях нестабильной экономикиРефераты >> Банковское дело >> Работа банка в условиях нестабильной экономики

Главными источниками развития конкурентных преимуществ Банка в области обслуживания юридических лиц станут сочетание его ресурсной базы и возможностей с использованием потенциала по охвату клиентской базы, построение на базе существующей инфраструктуры и коллектива сотрудников первоклассной системы организации продаж и обслуживания корпоративных клиентов.

Можно сделать вывод, что устойчивость коммерческого банка представляет собой сложную общеэкономическую категорию, работающую только в условиях соблюдения всех ее правил и требующую постоянного наблюдения со стороны банков. Поэтому важным условием существования любого банка является необходимость оценки его финансовой устойчивости с учетом всех вышеперечисленных факторов.

3.2 Совершенствование политики по привлечению средств банка

Специфика ресурсной базы коммерческих банков состоит в том, что ее основную часть составляют привлеченные средства. Из них основную долю формируют депозиты, а меньшую – прочие привлеченные средства (заемные средства). Депозиты по экономическому содержанию можно разделить на такие группы: депозиты до востребования, срочные депозиты, депозиты физических лиц, ценные бумаги.

Проведя маркетинговое исследования банковского рынка по вкладам сроком от 91 дня до одного года, приведенных в таблице 8, необходимо предложить более выгодные условия вкладчикам.

Таблица 8 – Виды и условия вкладов населения

|

Наименование банка |

Сумма вклада (руб.) |

В % годовых |

|

Сбербанк России |

от 1 000 до 100 000 |

5,5 – 7,75 |

|

Росбанк |

от 3 000 до 50 000 |

7,65 – 10,5 |

|

Альфа банк |

от 5 000 000 до 150 000 долл. |

6,5 – 10,0 |

|

ЗАО КБ Кедр |

от 30 000 до 1 000 000 |

8,0 – 10,0 |

По данным таблицы 8, видно, что у Сбербанка России самые низкие проценты по вкладам на срок от 91 дня до 1 года. В целях улучшения политики по привлечению средств банка, необходимо предложить более выгодные условия вкладчикам, т.е. увеличить процентную ставку по вкладам до 7,5 – 10,5%.

За отчетный период 9 месяцев 2009 года, привлеченные средства банка на срок от 91 дня до года составляли 2 310 875 261 рублей. Рассчитаем сколько банк получит прибыли, при увеличении процентной ставки до 7,5 – 10,5%. Вклады населения в 2010 году в среднем увеличатся на 7%. Для расчета возьмем среднюю величину процентной ставки, за отчетный период 6,6%, и предлагаемую 9%.

В связи с изменением процентной ставки по вкладам сумма привлеченных вкладов и процентные расходы банка на выплаты возрастут.

2 310 875 261*7%=161 761 268,27 рублей

2 310 875 261+161 761 268,27=2 472 636 529,27 рублей – сумма вкладов населения при увеличении процентной ставки по вкладам на 9%.

2 310 875 261*6,6%=152 517 767,23 рублей – сумма выплаченных процентов по вкладам за отчетный период.

2 472 636 529,27*9%=222 537 287,63 рублей – сумма выплаченных процентов по вкладам при увеличении процентной ставки, по предлагаемой программе.

Разместим денежные средства, полученные в результате привлечения вкладов по увеличенной процентной ставке, в кредитные операции банка по средней процентной ставке 18,5%.

2 472 636 529,27*18,5%=457 437 757,91 рублей – сумма дохода, полученная по кредитам.

Сравним расходы полученные по вкладам в результате увеличения процентной ставки и доходы полученные в результате размещения привлеченных средств по этим вкладам в кредитные операции банка.

457 437 757,91 – 222 537 287,63=234 900 470,28 рублей.

Из расчетов по предложенной программе, направленной на улучшение политики по привлечению средств банка, видно, что банк затратит больше средств на выплату процентов по вкладам, но при этом привлечет больше клиентов. При размещении привлеченных средств в кредитные операции банк получит доход в размере 234 900 470,28 рублей.

3.3 Направления совершенствования кредитных продуктов малому бизнесу

Восточно-Сибирский банк Сбербанка России ОАО – крупнейший финансово-кредитный институт на территории Красноярского края, Республик Хакасия и Тыва, осуществляющий кредитную политику, направленную на поддержку российских предприятий всех уровней, в т.ч. предприятий малого бизнеса. Сегодня малый бизнес является существенной частью экономики нашей страны. Малые предприятия – это будущее, которое нуждается в поддержке и Восточно-Сибирский банк Сбербанка России ОАО является ему надежной опорой.

С целью поддержки субъектов малого предпринимательства Восточно-Сибирский банк Сбербанка России ОАО на постоянной основе сотрудничает с краевыми, республиканскими и городскими органами власти. В настоящее время продолжается работа по заключению соглашений с администрациями Красноярского края, Республик Хакасия и Тыва, целью которых является создание и эффективное функционирование системы финансово-кредитной поддержки субъектов малого предпринимательства. Итогом совместной работы банка с администрациями Красноярского края, Республик Хакасия и Тыва, стало расширение возможностей у представителей малого бизнеса в получении кредитов за счет государственной поддержки – субсидирования части процентной ставки по кредиту.

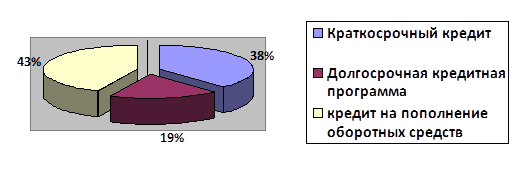

Восточно-Сибирский банк Сбербанка России ОАО занимается кредитованием малых предприятий, работающих в сфере торговли, услуг и производства. Для них банк предлагает следующие кредитные продукты: краткосрочный кредит, кредит на пополнение оборотных средств, долгосрочная кредитная программа. Структура выданных кредитов малому бизнесу в 2008г. представлена на рисунке 4.

Рисунок 4 – Структура выданных кредитов за 2009 год

В настоящий момент Восточно-Сибирский банк предлагает следующие условия для кредитования мало бизнеса: кредит может получить индивидуальный предприниматель или юридическое лицо с минимальным периодом ведения хозяйственной деятельности от 2-х лет с целью пополнение оборотных средств, мелких инвестиций, сроком до 2 лет и в сумме до 1 000 000 рублей или эквивалента в иностранной валюте. Обеспечение не требуется, возможно личное поручительство фактических собственников бизнеса, супруга (супруги) Заемщика.

Разработаем программу по внедрению новых видов кредита с более выгодными условиями для малых предприятий. За основу возьмем 150 начинающих предприятий и 3 вида кредитов, при условиях, что кредит может получить индивидуальный предприниматель или юридическое лицо с минимальным периодом ведения хозяйственной деятельности от 1 года с целью пополнение оборотных средств, расширения своего производства. Максимальная сумма кредита составит 2 000 000 рублей. Ставка по кредиту 18-19 % годовых. Обеспечение не требуется. При следующем составе пакета документов: