Расчетно-кассовое обслуживание корпоративных клиентов коммерческими банками на примере ОАО УралсибРефераты >> Банковское дело >> Расчетно-кассовое обслуживание корпоративных клиентов коммерческими банками на примере ОАО Уралсиб

- порядок заключения операционной кассы;

- порядок формирования и упаковки банкнот и монеты;

- порядок кассового обслуживания кредитных организаций;

- доставка и инкассация денежной наличности и других ценностей;

- хранение денег и ценностей;

- ревизия ценностей и проверка организации кассовой работы;

- совершение операций с наличной иностранной валютой;

- организация работы с неплатежными, сомнительными и имеющими признаки подделки денежными знаками.

Все разделы Положения № 199-П подкреплены соответствующими приложениями – формами документов и разъяснениями отдельных операций.

Еще одним необходимым документом, в числе прочих определяющим нормативно-правовую базу расчетно-кассовых операций банков, является Положение Банка России от 5 января 1998 г. № 14-П «О правилах организации наличного денежного обращения на территории Российской Федерации» [15].

Оно определяет правила:

- организации обращения наличных денег;

- прогнозирования наличного денежного оборота;

- составления и представления «Отчета о кассовых оборотах учреждений Банка России и кредитных организаций»;

- организации анализа состояния наличного денежного оборота.

Согласно данному Положению предприятия и организации представляют в обслуживающий банк:

- расчет на установление предприятию лимита остатка кассы и оформление разрешения на расходование наличных денег из выручки;

- календарь выдачи наличных денег на заработную плату, выплаты социального характера и стипендии.

Также в Положении № 14-П даны рекомендации: по осуществлению банками проверок соблюдения предприятиями порядка работы с денежной наличностью и порядок составления справки о результатах таких проверок; по составлению необходимых расчетов скорости возврата наличных денег, инкассации торговой выручки и т.д.

Все валютные операции в рамках расчетно-кассового обслуживания клиентов осуществляются в соответствии с Федеральным законом от 10 декабря 2003 г. № 173-ФЗ «О валютном регулировании и валютном контроле» [3].

В этом законе определены:

- ключевые понятия, необходимые для осуществления валютных операций: валюты РФ и иностранной валюты; резидентов и нерезидентов; валютных ценностей;

- перечень операций, относящихся к валютным;

- определение «валютной биржи»;

- принципы валютного регулирования и валютного контроля;

- операции, подлежащие валютному регулированию;

- операции, подлежащие валютному контролю;

- права резидентов и нерезидентов в рамках совершаемых валютно-обменных операций;

- порядок оформления необходимых документов, подтверждающих и сопровождающих валютные операции и сделки;

- ответственность за нарушения валютного законодательства.

Так как в рамках расчетно-кассового обслуживания предприятиям (фирмам, организациям) и частным лицам открываются банковские счета, необходимым к исполнению документом является Инструкция Банка России от 14 сентября 2006 г. № 28-И «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам)» (далее – Инструкция № 28-И) [9].

В Инструкции № 28-И определены:

- виды банковских счетов;

- порядок и особенности открытия и закрытия текущих счетов физическим лицам и банковских счетов юридическим лицам и предпринимателями без образования юридического лица;

- правила оформления карточки с образцами подписей и оттиска печати;

- порядок формирования и хранения юридических дела клиентов.

Вот уже более семи лет все расчетно-кассовые подразделения коммерческих банков осуществляют свою деятельность в строгом соответствии с Федеральным законом РФ № 115-ФЗ от 07 августа 2001 г. «О противодействии легализации (отмыванию) доходов, полученных преступным путем и финансированию терроризма» (далее – Закон № 115-ФЗ) [5].

В рамках соблюдения этого закона в кредитных организациях разработан комплекс обязательных к выполнению действий, включающих процедуры обязательного контроля и обязательный контроль.

В соответствии с определенным Законом № 115-ФЗ перечнем организаций, осуществляющих операции с денежными средствами или иным имуществом, банки осуществляют контроль определенного круга операций. К таким операциям, прежде всего, относятся: операции с денежными средствами или иным имуществом на сумму равную или превышающую 600000 рублей либо равную сумме в иностранной валюте, эквивалентную или превышающую 600000 рублей; операции, производимые организациями или лицами, по которым имеются сведения об их причастности к незаконным видам деятельности.

О таких операциях и лицах их совершивших, банки обязаны немедленно информировать уполномоченные органы.

Мы выделили, лишь ключевые, базовые, на наш взгляд, нормативно-правовые документы, регулирующие расчетно-кассовые операции. Однако, можно без преувеличения, заметить, что почти каждая банковская операция подкреплена и регламентирована соответствующей инструкцией: или общей, обязательной к применению всеми банками, или внутренней – разработанной внутри конкретного банка.

1.3 Принципы организации системы расчетов и виды платежных операций

С точки зрения формы денег, используемой для целей платежа, все банковские операции делятся на операции наличными и операции безналичными денежными средствами.

Безналичные операции (платежи) необходимы постольку, поскольку основная масса денег, принадлежащих как самим банкам, так и их клиентам, пребывает в безналичной форме, то есть постоянно находится в движении и числится на счетах других субъектов экономики, которые временно используют их в своей деятельности.

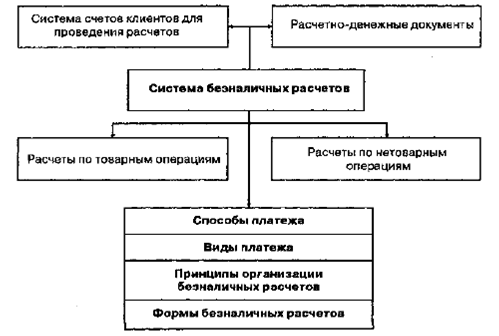

Система организации безналичных расчетов – не просто набор взаимосвязанных элементов. Организация этой системы базируется на трех составляющих [28, с.172]:

1) совокупность принципов организации безналичных расчетов, обязательных для соблюдения всеми её субъектами хозяйственных отношений;

2) система счетов, позволяющая осуществлять платежи и расчеты в безналичной форме;

3) система платежных форм, документов и правил документооборота.

Схематично система безналичных расчетов представлена на рисунке 1.1.

Рисунок 1.1 – Система организации безналичных расчетов

Система расчетов – динамическая система и поэтому должна отвечать требованиям хозяйственной жизни. Безналичные расчеты должны осуществляться таким образом, чтобы платежи совершались в кратчайшие сроки, позволяющие обеспечить непрерывность и ускорение воспроизводственного процесса, кругооборота капитала и оборачиваемости средств. Для нормального функционирования система безналичных расчетов должна базироваться на общих и обязательных для выполнения принципах и нормативных документах. Порядок ведения расчетов в безналичной форме должен быть однообразным для всех кредитных учреждений и хозяйствующих субъектов на всей территории страны и списываться в международные расчетные отношения.

Развитие рыночных отношений в нашей стране обусловило изменение основ системы безналичных расчетов, в том числе и принципов их организации. Основополагающим принципом организации безналичных расчетов является правовой режим осуществления расчетов и платежей. Необходимость его соблюдения обусловлена ролью платежной системы как основного элемента любого современного общества. Сложность и важность расчетных взаимоотношений предопределяют необходимость их регулирования. Базой последнего служит комплекс законодательных и подзаконных актов, нормативных документов тех государственных органов, которым поручено выполнять функцию регулирования расчетов в стране. Основные документы, регулирующие безналичных оборот в РФ, рассмотрены в п.1.2. настоящей работы.