Регулирование и надзор деятельности банков второго уровняРефераты >> Банковское дело >> Регулирование и надзор деятельности банков второго уровня

Итак, высокая норма обязательных резервов устанавливается с целью:

- обеспечить ликвидность банков;

- уменьшить эмиссию кредитов при высокой инфляции;

- расширить финансовые возможности центрального банка в области денежно-кредитного регулирования.

Для банков второго уровня резервирование по высоким требованиям означает удорожание стоимости привлеченных ресурсов. Дорогие ресурсы в свою очередь, могут размещаться только в высокодоходные операции с высокой степенью риска. Постепенное снижение норматива обязательных резервов активизирует возможности по кредитованию экономики, соответственно увеличивает предложение денег. Более высокий уровень резервирования средств связан с проблемой поддержания ликвидности банковской системы и высокими рисками накопления денежного капитала банками.

Последствия изменения норм обязательных резервов неоднозначно. Многократные их изменение центральным банком бумерангом сказываются на ликвидности коммерческих банков и могут привести к значительному нарушению денежного и финансового равновесия экономики. Следовательно, при неумелом использовании эта политика может стать своеобразным генератором нестабильности.

Поэтому изменения норм обязательных резервов, за исключением кризисных периодов, характеризуются невысокими амплитудами (как правило, повышение на один или половину пункта), и, что бы банкир не был застигнут врасплох часто об этих модификациях объявляют заранее.

Регламентация обязательных резервов, виды устанавливаемых норм, их уровень различны в разных странах. В США банки, являющиеся членами ФРС, обязаны держать в ФРС 3% от остатков на счетах до востребования и депозитов. Лишь по некоторым остаткам величина резерва увеличивается до 12%. В Швейцарии норма обязательных резервов – 2,5%. В Казахстане (и, к примеру, в России) норма обязательных резервов сегодня выше, чем в других странах. Вначале она была достаточно высокой в размере 30%, но постепенно снижалась по мере уменьшения денежной массы и уровня инфляции [3, с.17].

12 июля 2006 года Национальным Банком Казахстана было внесено изменение в механизме формирования обязательных резервов. Так, в структуру обязательств банка, которые принимаются для расчета минимальных резервных требований, включается сумма внутренних обязательств банка и иных обязательств банка. Внутренние обязательства банка определяются как сумма обязательств перед резидентами по строго определенному перечню вне зависимости от сроков их погашения. Иные обязательства банка рассчитываются как сумма обязательств банка перед нерезидентами и обязательств по долговым ценным бумагам вне зависимости от признака резидентства. При учете резервных обязательств (как для внутренних, так и для иных обязательств) в расчет берется сумма обязательств банка по основному долгу, вознаграждению и просроченной задолженности по ним. Период определения минимальных резервных требований составляет четырнадцать календарных дней и начинается с первого вторника недели и заканчивается последним понедельником четырнадцатидневного периода определения минимальных резервных требований.

Выполнение нормативов минимальных резервных требований осуществляется путем формирования банками резервных активов, к которым относятся наличные тенге в кассе и деньги на корреспондентских счетах в Национальном Банке в национальной и свободно-конвертируемой валютах. Банк должен размещать деньги в резервных активах таким образом, чтобы средняя величина резервных активов за период формирования резервных активов была не менее среднего размера минимальных резервных требований за период определения минимальных резервных требований.

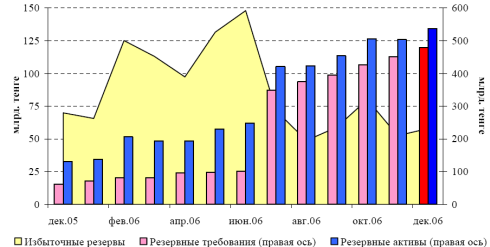

Рисунок 2 – Выполнение норматива минимальных резервных требований БВУ [19]

Период формирования резервных активов составляет четырнадцать календарных дней и начинается с первого четверга недели, в которой начинается период определения минимальных резервных требований, и заканчивается в среду недели, в которой заканчивается период определения минимальных резервных требований.

По состоянию на 01.01.2007 нормативы минимальных резервных требований банкам второго уровня составляют в размере 6% для внутренних обязательств банка и в размере 8% для иных обязательств банка.

В результате изменения механизма формирования и выполнения минимальных резервных требований в 4 квартале 2006 года избыточная ликвидность банков второго уровня оставалась на относительно стабильном уровне. В среднем за данный период резервные активы на 17% превышали необходимый объем резервирования (в 3 квартале 2006 года – на 15%), как показано на рисунке 2.

Постепенно такие методы денежно-кредитного регулирования как рефинансирование и обязательное резервирование утрачивают свое первостепенное по важности значение, и главным инструментом денежно-кредитной политики становятся интервенции центрального банка, получившие название операций на открытом рынке.

Этот метод заключается в том, что центральный банк осуществляет операции купли-продажи ценных бумаг в банковской системе. Приобретение ценных бумаг у коммерческих банков увеличивает ресурсы последних, соответственно повышая их кредитные возможности, и наоборот. Центральные банки периодически вносят изменения в указанный метод кредитного регулирования, изменяют интенсивность своих операций, их частоту.

По форме проведения рыночные операции центрального банка с ценными бумагами могут быть прямыми либо обратными. Прямая операция представляет собой обычную покупку или продажу. Обратная заключается в купле-продаже ценных бумаг с обязательным совершением обратной сделки по заранее установленному курсу. Гибкость обратных операций, более мягкий эффект их воздействия, придают популярность данному инструменту регулирования. Так доля обратных операций центральных банков ведущих промышленно-развитых стран на открытом рынке достигает от 82 до 99,6%". Если разобраться, то можно увидеть, что по своей сути эти операции аналогичны рефинансированию под залог ценных бумаг. Центральный банк предлагает коммерчески банкам продать ему ценные бумаги на условиях, определяемых на основе аукционных (конкурентных) торгов, с обязательством их обратной продажи через 4-8 недель. Причем процентные платежи, "набегающие" по данным ценным бумагам в период их нахождения в собственности центрального банка, будут принадлежать коммерческим банкам.

Таким образом, операции на открытом рынке, как метод денежно-кредитного регулирования, значительно отличаются от двух предыдущих. Главное отличие - это использование более гибкого регулирования, поскольку объем покупки ценных бумаг, а также используемая при этом процентная ставка могут изменяться ежедневно в соответствии с направлением политики центрального банка. Коммерческие банки, учитывая указанную особенность данного метода, должны внимательно следить за своим финансовым положением, не допуская при этом ухудшения ликвидности.

Таким образом, предпринятые Национальным Банком меры по регулированию деятельности банков второго уровня способствуют стабилизации банковского сектора и устойчивости финансовой системы в целом. Деятельность Национального Банка и АФН направлена на решение задач, обозначенных в соответствующих программных документах по развитию секторов финансового рынка, на обеспечение роста и поддержания высокого качества финансовых услуг, а также прозрачность и стабильность финансового рынка.