Системы рефинансирования Центральным банком кредитных организацийРефераты >> Банковское дело >> Системы рефинансирования Центральным банком кредитных организаций

Повышению потенциала данного инструмента в 2009 году способствовало начало проведения операций РЕПО Банка России на Фондовой бирже ММВБ, а также расширение Ломбардного списка Банка России (Приложение В). Кроме того, важным шагом являлось возобновление операций прямого РЕПО на срок 90 дней и начало проведения операций на сроки 6 и 12 месяцев.

За январь – сентябрь 2009 года объем операций по предоставлению кредитов без обеспечения на сроки от 5 недель до 1 года составил 3,1 трлн. рублей. Первый кредитный аукцион на срок 1 год был проведен 8 июня 2009 года, по его итогам было предоставлено почти 48 млрд. рублей. Задолженность банковского сектора по данным операциям на 1 октября 2009 года составила 0,3 трлн. рублей.

Объем операций Банка России по предоставлению кредитов под обеспечение нерыночными активами (векселя, права требования по кредитным договорам организаций) и под поручительства кредитных организаций за девять месяцев 2009 года составил 1,8 трлн. рублей, из них кредитов, обеспеченных поручительствами, – 580 млрд. рублей.

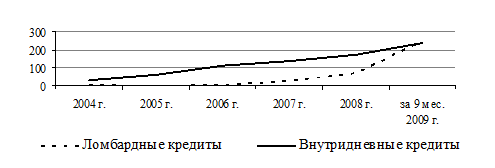

Существенно увеличился спрос на ломбардные кредиты (рисунок 2). За девять месяцев 2009 года общий объем операций по предоставлению кредитным организациям ломбардных кредитов превысил 251 млрд. рублей, увеличившись по сравнению с соответствующим периодом 2008 года в 4,4 раза, при этом 49,6% составили ломбардные кредиты по фиксированной процентной ставке на срок от 1 до 30 календарных дней, в том числе более 16,5 млрд. рублей – через систему электронных торгов ММВБ. Объем операций по предоставлению кредитным организациям ломбардных кредитов на аукционной основе за девять месяцев 2009 года составил 127 млрд. рублей по сравнению с 4,4 млрд. рублей за соответствующий период 2008 года.

В 2009 году Банк России продолжил работу по расширению перечня активов, которые банки могут использовать в качестве обеспечения при проведении операций рефинансирования с Банком России. В I квартале 2009 года в Ломбардный список Банка России (Приложение В) были включены облигации с ипотечным покрытием, обязательства эмитента по которым обеспечены солидарным поручительством ОАО «АИЖК» (ОАО «Агентство по ипотечному жилищному кредитованию»), а также облигации эмитентов, входящих в Перечень системообразующих организаций, утвержденный Правительственной комиссией по повышению устойчивости развития российской экономики, образованной постановлением Правительства Российской Федерации от 15.12.2008 № 957, включенные в котировальный список по крайней мере одной фондовой биржи, действующей на территории Российской Федерации, независимо от наличия у указанных эмитентов международного рейтинга.

Рисунок 2 – Объем ломбардных и внутридневных кредитов, предоставленных Банком России, млрд. руб.

Банк России также предоставлял кредитным организациям кредиты овернайт для завершения операционного дня: объем этих операций за январь – сентябрь 2009 года составил 241 млрд. рублей.

Существенно возрос в январе – сентябре 2009 года объем операций по внутридневным кредитам, предоставляемым Банком России в целях обеспечения бесперебойного функционирования платежной системы, – до 16,6 трлн. рублей, что на 40,7% больше, чем за соответствующий период 2008 года.

В целях регулирования ликвидности банковского сектора Банк России проводил депозитные операции с кредитными организациями – резидентами в валюте Российской Федерации по фиксированным процентным ставкам на стандартных условиях. Общий объем заключенных Банком России депозитных сделок за январь – сентябрь 2009 года составил 13,6 трлн. рублей и увеличился по сравнению с соответствующим периодом предыдущего года на 2,5 трлн. рублей.

В качестве дополнительного инструмента регулирования банковской ликвидности Банк России также использовал операции с облигациями Банка России (ОБР), однако возможности использования данных операций были ограниченны ввиду низкой активности участников и ограниченной ликвидности данного сегмента рынка.

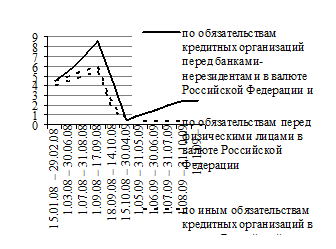

В 2009 году Банк России в качестве инструмента прямого регулирования ликвидности использовал обязательные резервные требования. В январе 2009 года Банк России принял решение о переносе ранее установленных сроков поэтапного увеличения нормативов обязательных резервов с 1 февраля и 1 марта 2009 года на 1 мая и 1 июня 2009 года соответственно, а в апреле 2009 года – о реструктуризации повышения нормативов обязательных резервов с проведением его не в два, а в четыре этапа (на 0,5 процентного пункта на каждом этапе). Нормативы были установлены по каждой категории резервируемых обязательств в следующем размере (рисунок 3): с 1 мая 2009 года – 1,0%; с 1 июня 2009 года – 1,5%; с 1 июля 2009 года – 2,0%; с 1 августа 2009 года – 2,5%.

Рисунок 3 – Динамика нормативов обязательных резервов ЦБ РФ, %

C 1 ноября 2009 года вступило в силу новое Положение Банка России «Об обязательных резервах кредитных организаций», которым уточнены категории резервируемых обязательств, что позволит Банку России устанавливать при необходимости дифференцированные нормативы обязательных резервов. В сентябре 2009 года Банк России принял решение о сохранении ранее установленных нормативов обязательных резервов в размере 2,5% по каждой из категорий резервируемых обязательств (по обязательствам перед юридическими лицами-нерезидентами в валюте РФ и иностранной валюте, о обязательствам перед физическими лицами в валюте РФ и иностранной валюте, по иным обязательствам кредитных организаций в валюте РФ и иностранной валюте).

Кроме того, Банк России до 1 марта 2010 года предоставил возможность использования усреднения обязательных резервов, то есть поддержания части обязательных резервов на корреспондентских счетах в Банке России кредитным организациям, независимо от классификационных групп, присваиваемых им в результате оценки экономического положения в соответствии с требованиями соответствующих нормативных актов Банка России.

Установленный Банком России коэффициент усреднения обязательных резервов (0,6) позволяет кредитным организациям поддерживать на корреспондентских счетах и использовать в расчетах 60% от общей величины обязательных резервов, подлежащей депонированию в Банке России. Усредненная величина обязательных резервов увеличилась с января по сентябрь 2009 года с 37,0 до 199,9 млрд. рублей. Доля кредитных организаций, использующих право на усреднение, также постепенно увеличивалась и в сентябре 2009 года составила 75,2% от общего числа действующих кредитных организаций практически во всех регионах России.

3. ПЕРСПЕКТИВЫ РАЗВИТИЯ КРЕДИТНОЙ ПОЛИТИКИ НА 2010 ГОД И ПЛАНОВЫЙ ПЕРИОД 2011 – 2012 ГОДОВ

3.1 Количественные ориентиры денежно-кредитной политики в 2010 году и на период 2011-2012 годов

В 2010 году ожидается некоторое улучшение внешних условий развития российской экономики после их резкого ухудшения в 2009 году. Международные организации прогнозируют постепенное возобновление роста мировой экономики. По прогнозу МВФ (сентябрь 2009 года) производство товаров и услуг в мире в 2010 году возрастет на 3,1% (в 2009 году – сократились на 1,1%) /20, с. 6/. Однако не исключается возможность более медленного роста мирового ВВП. В 2011 и 2012 годах ожидается повышение темпов роста мировой экономики. Оживление мировой экономики будет способствовать восстановлению отечественного производства и росту экспорта. Инфляция в странах – торговых партнерах России в 2010 году прогнозируется относительно низкой, что не будет создавать дополнительных рисков ускорения роста цен в стране.