Совершенствование управления рисками в коммерческом банкеРефераты >> Банковское дело >> Совершенствование управления рисками в коммерческом банке

На основе проведенной оценки кредитоспособности была составлена карточка финансового состояния ООО «Пивооптторг».

Таблица 2.17 Карточка финансового состояния ООО «Пивооптторг»

|

Показатели |

На 30.06.2009 |

|

Валюта баланса (тыс. руб.) |

25665 |

|

Выручка от реализации (тыс. руб.) |

71621 |

|

Прибыль от реализации (тыс. руб.) |

3282 |

|

Прибыль до налогообложения (тыс. руб.) |

3218 |

|

Чистая прибыль (тыс. руб.) |

2937 |

|

К1 (Коэффициент абсолютной ликвидности) |

0,18 |

|

К2 (Промежуточный коэффициент покрытия) |

0,31 |

|

КЗ (Коэффициент текущей ликвидности) |

4,12 |

|

К4 (Коэффициент наличия собственных средств) |

0,83 |

|

К5 (Рентабельность продукции) |

0,046 |

|

Кб (Рентабельность деятельности) |

0,041 |

|

Чистые активы |

13759 |

|

Класс кредитоспособности |

2 |

Таким образом, на основе рассмотренной методики оценки кредитоспособности можно сделать вывод, что ООО «Пивоторгопт» может кредитоваться в банке «Возрождение» на общих условиях.

В соответствии с проведенными расчетами ООО «Пивооптторг» располагает необходимыми условиями для получения кредита в размере 3 млн. рублей на срок 6 месяцев, поэтому кредитным экспертом банка было принято положительное решение о предоставлении кредита.

3. Меры совершенствования управления кредитными рисками в Домодедовском филиале банка "Возрождение" (ОАО) и оценка их эффективности

Под управлением кредитными рисками в Домодедовском филиале банка «Возрождения» - далее банк «Возрождение» подразумевается система взаимосвязанных и взаимозависимых методов сознательного, целенаправленного воздействия, направленных на недопущение вероятностного отклонения действительности от ожидаемых результатов (наступление рискового события) или извлечение дополнительной выгоды (дохода, прибыли) в сравнении с ожидаемым результатом в условиях преодоления неопределенности в движении кредитов.

Проведенный анализ кредитного портфеля банка показал, что наибольшую долю по состоянию на 01.01.2008 год занимают кредиты, выданные негосударственным коммерческим организациям.

Решение методологических (стратегических) задач в домодедовском филиале банка «Возрождение» возможно при правильно выработанной тактике, которая представляет собой систему методов управления рисками.

Управления рисками создает объективные предпосылки для появления производных (инструментов), к числу которых можно причислить результаты применения того или иного метода. Управление банковскими рисками в этом аспекте выступает как совокупность научно обоснованной методологии, успешно апробированных методов и инструментов минимизации рисков. Прерогативой процесса управления банковскими рисками в домодедовском филиале банка «Возрождение» может стать выделение центров ответственности, каждый из которых выполняет определенную роль в данном процессе.

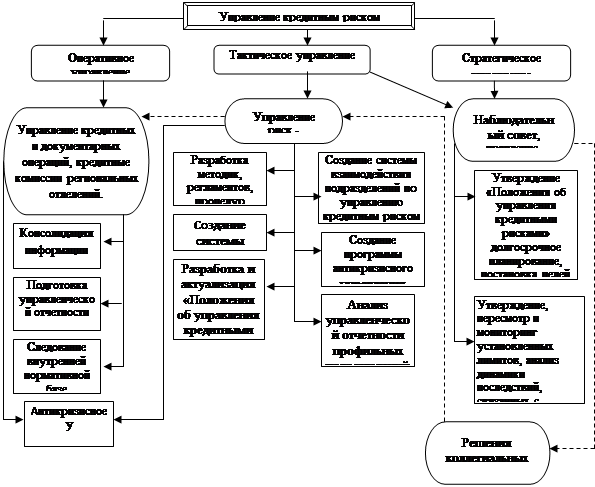

Рис. 3.1 Система управления банковскими рисками

В домодедовском филиале банка «Возрождение» целесообразно выделять три типа центров ответственности: коллегиальные органы, управление риск-менеджментом, структурные подразделения.

Используя данную систему управления банковским рисками в домодедовском филиале банка «Возрождение» позволит определить всю цепочку управления банковским рисками, сделает ее прозрачной и понятной для управленческого персонала и позволит снизить процент просроченной задолженности путем отсеивания недобросовестных заемщиков.

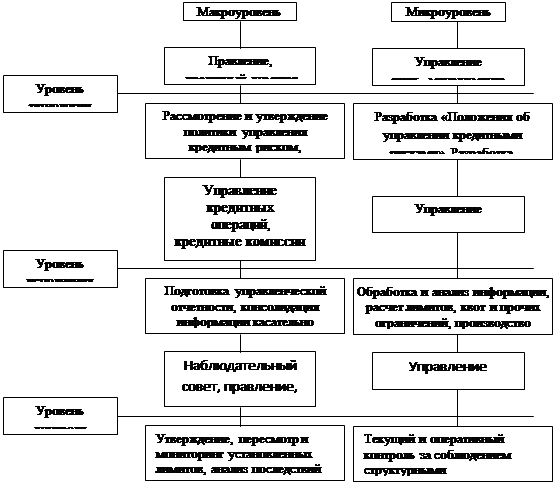

Кроме того, для совершенствования управления кредитным риском домодедовском филиале банка «Возрождение» рекомендуется использовать систему «оперативное управление – тактическое управление – стратегическое управление», рис. 3.2.

Рис. 3.2 Управление кредитным риском в системе «оперативное управление – тактическое управление – стратегическое управление»

Как видно из рисунка 3.2, на подразделение риск-менеджмента возлагается тактическое управление, причем под тактикой мы понимаем конкретные методы и приемы для достижения поставленной цели в конкретных условиях. Для понимания роли и места управления кредитным риском в банковской структуре домодедовском филиале банка «Возрождение» данный процесс должен быть представлен в разрезе управления кредитным риском в системе «оперативное управление – тактическое управление – стратегическое управление» и в системе «технолог – исполнитель – контролер». На рисунке 3.3 модель управления кредитном риском представлена в разрезе распределения функциональных обязанностей подразделений, участвовавших в данном процессе.

Рис. 3.3. Модель управления кредитном риском

Помимо этого подразделение риск-менеджмента реализует стратегию банка посредством разработки внутренней нормативной базы по управлению рисками. Адекватность тактических решений по организации взаимодействия структурных подразделений в процессе управления рисками и внутренней нормативной базы современным реалиям банковской отрасли является одной из главных предпосылок успешного функционирования кредитной организации.

Подразделения делятся на три типа: технолог, исполнитель и контролер. Под исполнителем в данном контексте понимается подразделение, непосредственно задействованное в процессе управления кредитным риском, ответственное за результаты анализа консолидированной информации, касающейся кредитования, за своевременность подачи отчетов установленного образца на рассмотрение соответствующих коллегиальных органов. В качестве технолога выступает подразделение, ответственное за разработку алгоритмов и процедур, за поиск методов и инструментов, за утверждение методик и регламентов, с помощью которых исполнительное подразделение сможет осуществлять свои функции в процессе управления кредитным риском. Контролером в данной модели является подразделение или коллегиальный орган, непосредственно осуществляющий контроль над соблюдением нормативов Центробанка, внутренней нормативной базы и принимающий соответствующие управленческие решения.