Совершенствование управления рисками в коммерческом банкеРефераты >> Банковское дело >> Совершенствование управления рисками в коммерческом банке

Классификация рисков позволяет банкам при определении рисковой политики учитывать объективно существующие внешние риски, оценивать степень их влияния на внутренние финансовые риски и разрабатывать адекватные мероприятия по регулированию их уровня.[13]

В настоящее время в работах зарубежных и российских экономистов существуют различные подходы к определению и классификации рисков коммерческого банка.

Питер С.Роуз выделяет следующие шесть основных видов риска коммерческого банка и четыре дополнительных риска.

К основным видам риска П. Роуз относит следующие риски:

· кредитный риск;

· риск несбалансированности ликвидности;

· рыночный риск;

· процентный риск;

· риск недополучения прибыли;

· риск неплатежеспособности.

Кредитный риск рассматривается как вероятность того, что стоимость части активов, в особенности кредитов уменьшится или сведется к нулю.

Риск несбалансированности активов, как вероятность возникновения недостаточности наличных или привлеченных средств для того, чтобы обеспечить возврат депозитов, выдачу кредитов и т.д.

Рыночный риск рассматривается в связи с проблемами управления портфелями инвестиций (особенно, в правительственные облигации и другие обращающиеся на рынке ценные бумаги).

Процентный риск - риск влияния на маржу банковской прибыли движения процентных ставок.

Риск недополучения прибыли - риск, относящийся к чистой прибыли банка (после вычета всех расходов, в том числе и налогов).

Риск неплатежеспособности (или банкротства) - риск, влияющий на жизнеспособность финансового института в долгосрочном плане.

К другим важным видам риска Роуз П. относит еще четыре вида риска, которые он определяет следующим образом:

· инфляционный риск- вероятность того, что повышение цен на товары и услуги (инфляция) неожиданно сведет к нулю покупательную способность прибыли банка и его выплат акционерам.

· валютный (или курсовой) риск - вероятность того, что изменение курсов иностранных валют приведет к появлению у банка убытков вследствие изменения рыночной стоимости его активов и пассивов.

· политический риск - вероятность того, что изменение законодательных или регулирующих актов внутри страны или за ее пределами может оказать негативное воздействие на прибыль, операции и перспективы банка.

· риск злоупотреблений - возможность того, что владельцы банка, его служащие или клиенты нарушат закон, а это повлечет за собой убытки для банка вследствие мошенничества, растраты, кражи или других незаконных действий.

П. Роузом в эту систему рисков включены как риски возникающие внутри банка, так и риски зарождающиеся вне банка и оказывающие влияние на его деятельность. В работах российских специалистов, занимающихся проблемам управления банковскими рисками также существуют различные подходы к классификации рисков.

Общим во многих из них является разделение (на первом этапе классификации) всех банковских рисков на две большие группы:

· внешние риски;

· внутренние риски.

Под внешними рисками, подразумеваются риски внешней среды, в которой функционирует банк (риски банковского окружения). К данной группе рисков относятся страновые риски, политические риски, инфляционные риски и ряд других аналогичных рисков. Такой подход к классификации рисков можно встретить в работах Соколинской Н., Севрук В.Т., Бор М.З., Пятенко В.В., Пановой Г.С., Печаловой М.Ю., Путнема Б.Х. и у ряда других экономистов. Например, в работе Печаловой М.Ю. «Банковские риски: распознавание и методы оценки» эта группа рисков также выделена в отдельный класс - риски операционной среды.

К данному классу отнесены законодательный риск; правовые и нормативные риски; риски конкуренции; экономические риски; страновой риск/риск, связанный с предоставлением кредита иностранному правительству. В монографии Пановой Г.С. все банковские риски на первом этапе классификации также распределены на две большие категории: внешние (общие) и внутренние (частные)[14].

Аналогичная группа рисков выделяется и в классификации, разработанной Банком России. Данная группа, называемая "риски, предопределяемые внешними по отношению к банку макроэкономическими и нормативно-правовыми условиями деятельности, включает следующие виды рисков:

· не отвечающая интересам банка текущая емкость и доходность отечественных и финансовых рынков, на которых банк проводит операции и сделки;

· негативные общие и структурные (отраслевые и региональные) тенденции экономического развития;

· неблагоприятные изменения государственной экономической политики;

Следует отметить, что любая классификация рисков весьма условна, так как границы между отдельными видами рисков можно провести лишь приблизительно.

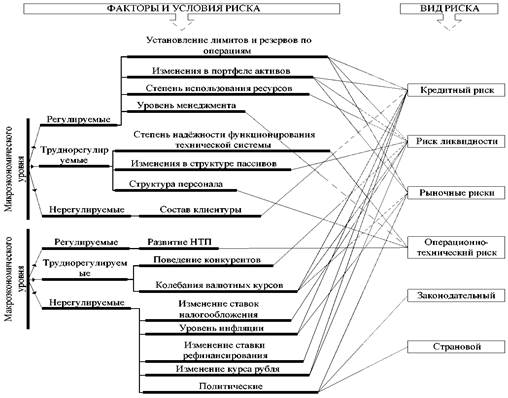

Классификация банковских рисков по сфере их возникновения (рис. 1.1).

|

Рис. 1.1. Классификация банковских рисков

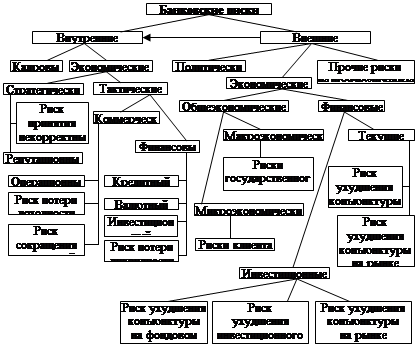

Рис. 1.2. Схема влияния значимых условий и факторов на величину банковских рисков

Многие риски взаимосвязаны, и изменения в одном из них вызывают изменения в другом, но все они в итоге влияют на результаты деятельности банка и требуют оценки и управления.

Важным моментом в управлении рисками является определение условий и факторов, воздействующих на их величину, рис. 1.3.

Классификация рисков представлена в зависимости от их классификация с учётом взаимосвязи и взаимообусловленности, что позволило определить виды рисков, оказывающих наибольшее влияние на банковскую деятельность в целом: риск ликвидности (15-20% общих потерь банка) и риски, связанные с кредитованием (60-65%).[15]

Таким образом, классификация рисков представляет собой распределения всего спектра банковских рисков на два больших класса, что является вполне оправданным. Это позволяет сразу же разделить риски, возникающие вне банка, и оказывающие влияние на операционную деятельность банка и риски, возникающие внутри банка, в процессе осуществления банком своей «производственной» деятельности. Это коренное отличие двух классов рисков определяет отношение к ним со стороны банков, способы контроля и возможности управления.

2. Состояние управления кредитными рисками и оценка их эффективности в Домодедовском филиале банка "Возрождение" (ОАО)

2.1 Характеристика деятельности Домодедовского филиала банка "Возрождение" (ОАО)

Домодедовский филиал банка «Возрождения» - далее банк «Возрождение» - представляет собой персональный банк для корпоративных и частных клиентов, осуществляющий финансовые услуги по всей территории России. Филиальная сеть банка насчитывает 176 офисов продаж и более 600 банкоматов. Банком обслуживаются свыше 1 200 000 клиентов, предлагая разнообразный спектр услуг по депозитам, управлению деньгами, финансированию, ипотечному кредитованию, обслуживанию банковских карт.