Управление рисками в страховой организацииРефераты >> Банковское дело >> Управление рисками в страховой организации

Большое влияние на величину страхового портфеля оказывает размер страховых тарифов.

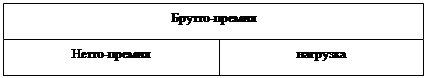

«Страховой тариф – ставка страхового взноса, или выраженный в рублях страховой взнос (страховая премия), уплачиваемый с единицы страховой суммы». [7,с.19] Тариф является важнейшим инструментом минимизации технического риска.

- Завышение тарифа приведет к сокращению объемов продаж, это в свою очередь отразится на сокращении страхового портфеля и как результат – ограничение возможности раскладки ущерба.

- По аналогии, занижение нетто-ставки приведет к недостаточности средств для страховых выплат, следовательно, реализуется технический риск. Занижение нагрузки ухудшит качество обслуживания страхователей, а значит, имеет место потеря премий.

- Кроме того, тарифная политика оказывает влияние и на инвестиционную деятельность страховщика. Дело в том, что часть страховой премии обеспечивает прибыль страховщика (нагрузка в структуре бруттопремии). Уменьшение страховых тарифов соответственно уменьшает нагрузку, что влечет за собой и общее уменьшение прибыли страховой организации; в свою очередь уменьшение прибыли вынуждает страховщика наиболее рационально использовать свои свободные средства, наиболее грамотно их инвестировать. Если же прибыль страховой организации значительна, она скорее всего уменьшит свою инвестиционную активность, так как уже не будет стоять такая острая нужда в денежных ресурсах.

1.2 Показатели надежности страховщика

I. Важными показателями, характеризующими финансовое положение страховой организации, являются платежеспособность и финансовая устойчивость. Под финансовой устойчивостью понимают способность страховой компании выполнять свои обязательства перед страхователями в полном объеме по договорам страхования всем имеющимся у нее имуществом.

Финансовая устойчивость страховой организации обеспечивается экономически обоснованными страховыми тарифами; страховыми резервами, достаточными для исполнения обязательств по договорам страхования, сострахования, перестрахования и взаимного страхования; собственными средствами и в том числе достаточным и оплаченным уставным капиталом, а также принятой системой перестрахования. Использование системы перестрахования предполагает, что на ответственности страховщика остаются только те риски, по которым он может выполнить обязательства исходя из своих финансовых возможностей. За критерий финансовой устойчивости страховщика обычно принимают достаточность средств для выполнения обязательств страховщика.

II. Основой финансовой устойчивости страховой организации является собственный капитал. К собственному капиталу можно отнести следующие компоненты:

1) уставной капитал;

2) добавочный капитал;

3) резервный капитал;

4) нераспределенная прибыль;

5) фонд накопления;

6) фонд социальной сферы;

7) целевые поступления (финансирование).

(данная классификация составляющих собственного капитала страховой организации приведена в учебнике Г.В.Черновой «Основы экономики страховой организации по рисковым видам страхования»)

Собственные средства страховой компании играют важную роль на начальном этапе функционирования страховой организации, когда привлеченных средств может быть недостаточно для покрытия особо крупных рисков.

Так уставной капитал формируется из средств бюджета (для обязательных видов страхования) и за счет средств от продажи акций и иных ценных бумаг (для всех прочих видов страхования). Величина минимального уставного капитала определяется Департаментом страхового надзора для каждого вида страхования отдельно и со временем может пересчитываться.

Источниками добавочного капитала страховой организации являются:

· Средства, полученные в результате переоценки основных активов;

· Эмиссионный доход от размещения акций;

· Средства, безвозмездно переданные другими организациями.

«Резервный капитал страховой компании является дополнением к уставному капиталу и формируется за счет чистой прибыли в соответствии с законодательствами и учредительными документами. Резервный капитал в определенных обстоятельствах может быть использован на покрытие непроизводственных потерь, убытков, а также для погашения облигаций страховой компании (если она является акционерным обществом) и выкупа акций в случае отсутствия иных средств». [5, с.748]

В свою очередь к привлеченным средствам относятся страховые резервы, которые формируются из уплачиваемых страхователями страховых взносов; кредиторская задолженность; кредиты и займы. Важно отметить, что привлеченные средства не являются собственностью страховщика, они только аккумулируются в страховых резервах для дальнейших страховых выплат. Потребность в формировании страховых резервов определяется случайным характером наступления страхового случая и неизвестностью величины страхового ущерба. Поэтому, страховая компания в силу Федерального закона «Об организации страховой деятельности» обязана формировать страховые резервы. Величина страховых резервов определяется главным образом объемом количеством застрахованных объектов, тарифной ставкой по страховому портфелю и не является постоянной величиной. Дефицитность средств страховой компании зависит от величины страхового портфеля, т.е. от количества страховых объектов, которые страховая компания приняла на страхование. Для определения дефицитности средств страховой компании используется коэффициент Коньшина Ф.В.

К=√1-t/n*tгде

t- средняя тарифная ставка по страховому портфелю

n- количество застрахованных объектов

на основе этой формулы можно сделать вывод, что чем меньше коэффициент К, тем выше финансовая устойчивость страховой компании. Следует учесть, что на финансовую устойчивость страховая сумма не влияет.

Важным показателем финансовой устойчивости является платежеспособность.

III. «Платежеспособность страховой организации есть ее способность выполнять свои (страховые) обязательства в любой момент времени.

Условие о платежеспособности страховщика является более сильным, чем условие о финансовой устойчивости, так как оно заключает в себе дополнительное требование к активам организации. Кроме того, что их должно быть достаточно, они должны быть ликвидными в той мере, в какой это необходимо для выполнения страховых обязательств в любой момент времени». [7, с.140] Проблеме платежеспособности страховой организации органами государственного регулирования уделяется особое внимание. Поэтому параметры платежеспособности в большинстве стран регулярно пересматриваются.

IV. Перестрахование – это передача риска страховщика другой страховой компании. Страховая компания перестраховывают риск в том случае, если обязательства по договорам страхования превосходят финансовые ресурсы, но за это она передает вместе с частью риска и часть страховой премии. Таким образом, перестрахование является помимо страховой защиты самих страховщиков еще и видом предпринимательской деятельности в области страхования. Как результат, появились специальные перестраховочные компании, которые занимаются исключительно данным видом деятельности.