Денежный оборот

Табл. 1. Методика исчисления денежных агрегатов в США и РФ

Сравнение денежных агрегатов США и РФ показывает, что денежные агрегаты в России менее ликвидны, чем в странах с развитой рыночной экономикой. Существенно отличается и структура денежных агрегатов. Тем не менее российские денежные агрегаты аналогичны агрегатам стран с развитой рыночной экономикой по степени убывания ликвидности при переходе от одного агрегата к другому.

В РФ используется также денежный агрегат М2Х — «широкие деньги», который равен сумме M2 и всех видов депозитов в иностранной валюте.

Использование денежных агрегатов зависит от цели, с которой они рассчитываются. Если нужно определить количество денег, находящихся вне коммерческих банков, то используется показатель МО, для измерения количества платежных средств —Ml, для измерения функции денег как средства накопления — M2.

В Российской Федерации показатель M2 за 1994 — 1999 гг. увеличился с 33,2 до 705,0 млрд руб., или в 21,2 раза (табл. 2). Однако коэффициент монетизации, определяемый как отношение M2 к ВВП, сократился с 62,4% в 1990 г. до 15,7% в 1999 г. В общей массе денег преобладают безналичные средства, но их доля растет медленными темпами. Велика доля наличных денег в странах с развитой рыночной экономикой она не превышает 15%. В 1997 - 1999 гг. экономика России устойчиво насыщалась деньгами за счет выплаты задолженности по заработной плате и пенсиям. Это проявилось в тенденции замедления скорости обращения денег: к началу октября 1999 г. она снизилась до 7,8 (ВВП/М2) против 10,4 в 1995 г. В 2000 г. ожидаются дальнейшее снижение скорости обращения денег и увеличение степени монетизации ВВП.

|

Показатели |

1994 |

1995 |

1996 |

1997 |

1998 |

2000 |

|

М2 – всего, млрд. руб. В том числе: Доля наличных денег, % Доля безналичных денег, % |

33,2 40,1 59,9 |

97,8 37,3 62,7 |

220,8 36,6 63,4 |

295,2 35,2 64,8 |

384,5 33,9 66,1 |

705,0 37,9 62,1 |

Табл. 2. Структура и динамика денежной массы за 1994-1999 гг. в РФ (на 1 января)[2]

На 1 сентября 1998 г. объем денежной массы М2 составил 343,6 млрд руб. против 384,5 млрд руб. на 1 января того же года. За последние 5 месяцев 1998 г. денежная масса сократилась почти на 30% в реальном выражении. Сокращение агрегата М2 означило перевод денег в иностранную валюту, а также значительный отзыв вкладов из банков, что было вызвано обострением финансового кризиса в августе 1998 г.

В 1999 г. прирост М2 планировался на 18 - 26%, фактический прирост за 9 месяцев 1999 г. составил 33,2%. Более высокий рост М2 был вызван приростом ВВП на 3,2% против- прогноза экономического спада в 2%, ростом цен на экспортные товары и быстрым увеличением остатков средств на счетах экспортеров, увеличением денежных расчетов в общей массе платежей и сокращением неденежных форм расчетов, сокращением просроченной задолженности по заработной плате и пенсиям.

Изменилась также структура М2 за счет роста удельного веса депозитов предприятий, срочных депозитов физических лиц, сокращения удельного веса трансакционных денег.

Для измерения количества денег в обращении используется также «денежная база». В ее состав входят:

• суммы наличных денег в обращении и в кассах коммерческих банков;

• средства в фонде обязательных резервов банков;

• остатки на корреспондентских счетах коммерческих банков в Банке России.

На 1 января 1996 г. денежная база составляла 103,8 млрд руб., на 1 января 1997 г. — 130,9 млрд руб., на 1 января 1998 г. — 164,5 млрд руб., на 10 апреля 2000 г. — 327,3 млрд руб. В составе денежной базы преобладают наличные деньги (более 80%). Денежная база за 9 месяцев 1999 г. возросла на 49,1 млрд руб., или на 23,4%, в основном за счет роста обязательных резервов банков и остатков на корреспондентских счетах банков в Банке России.

2.2 Спрос на деньги. Предложение денег. Равновесие на рынке денег

Рынок денег характеризуется спросом на деньги и предложением денег. Спрос на деньги предъявляется в том случае, если отдается предпочтение наличным деньгам по сравнению с другими видами активов (ценными бумагами, недвижимостью и т. п.) Когда хозяйствующие субъекты выбирают, куда вложить денежные средства, они руководствуются доходностью, ликвидностью, степенью риска, нормой ссудного процента. Деньги обладают универсальной ликвидностью, но степень ликвидности высока и у ценных бумаг, к тому же ценные бумаги приносят доход. Однако у ценных бумаг велик риск. Хозяйствующие субъекты руководствуются нормой ссудного процента: если процент высок, то выгодно отдать деньги в кредит, менее выгодно покупать ценные бумаги или недвижимость. Если ссудный процент низок, то нет смысла отдавать и кредит, лучше купить ценные бумаги или другие активы.

Спрос на деньги подвержен влиянию многих факторов. Представители классической количественной теории денег считали, что такими факторами являются уровень цен, объем производства, скорость обращения денег (М = РQ/V). Дж. М. Кейнс создал свою теорию спроса на деньги, которая получила название «теории предпочтения ликвидности». Согласно этой теории, три мотива побуждают хозяйствующего субъекта хранить свои активы в виде денег:

• трансакционный (потребность в деньгах для покупки-продажи товаров и услуг);

• • мотив предосторожности;

• спекулятивный (хозяйствующие субъекты выбирают, куда вложить деньги, руководствуясь критериями доходности, ликвидности, риска).

Спрос на деньги (md) определяется по формуле

md = l/h • PY + L(r) (3),

где h — скорость обращения денег$

Y — доход;

L — ликвидность;

г — норма ссудного процента.

Другими словами, спрос на деньги есть функция от доход. и нормы ссудного процента: md = f(Y, г).

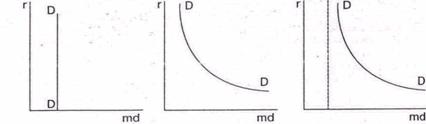

Современные теории спроса на деньги выделяют дополни тельные факторы, влияющие на спрос: богатство, изменения i ожиданиях, инфляцию и т. д. Эти теории определяют общи» спрос на деньги как сумму спроса на деньги для сделок купли продажи товаров и услуг и спроса на деньги со стороны акти bob. Спрос на деньги (D) для сделок купли-продажи товаров и услуг определяется по формуле: md = PQ/V. Графически он изображается в виде прямой, параллельной оси ординат (рис. 2, а).

а) б) в)

Рис. 2. Спрос на деньги для сделок купли-продажи

Спрос на деньги со стороны активов зависит от нормы ссудного процента (рис. 2, б).