Международная торговля инжиниринговыми услугами на примере деятельности Российской госкорпорации Росатом за рубежомРефераты >> Международные отношения >> Международная торговля инжиниринговыми услугами на примере деятельности Российской госкорпорации Росатом за рубежом

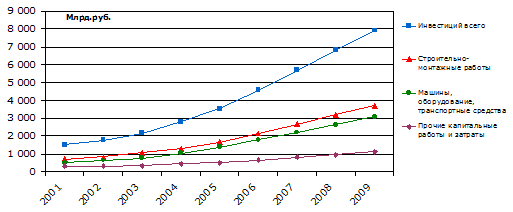

График 3.1.1

Объем инвестиций в основной капитал в России (млрд. руб.)

Источник: 2002-2005 г. – данные Росстата, 2006-2009 – данные МЭРТ

Особенностью современных реалий является то, что за годы развития рыночной экономики российский капитал создал ничтожно малое количество промышленных объектов на условиях «в чистом поле». По большей части компании эксплуатируют советское наследие. Однако, по мнению некоторых экспертов, следующий экономический цикл неизбежно будет связан с целой серией таких проектов[46].

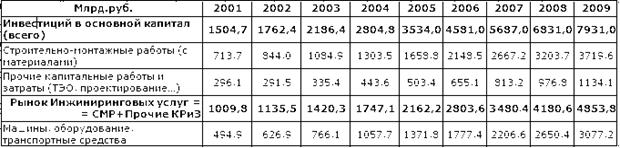

Таблица 3.1.1

Инвестиции в основной капитал в России

Источник: 2002-2005 г. – данные Росстата, 2006-2009 – данные МЭРТ

По причине того, что до кризиса большая часть промышленных объектов нуждалась в реконструкции, а не проектировании с нуля, а также тот факт, что до кризиса рынок был очень перегрет, окупаемость проекта составляла в среднем около пяти лет, хотя нормальным считается срок в 10-12 лет. В условиях кризиса это стало невозможно. Пока рынки не стабилизировались, сделать достоверную экономическую модель проекта, по которой можно рассчитать окупаемость, крайне затруднительно. Это связано с проблемой привлечения необходимого капитала, который ранее могли предоставить кредитные организации.

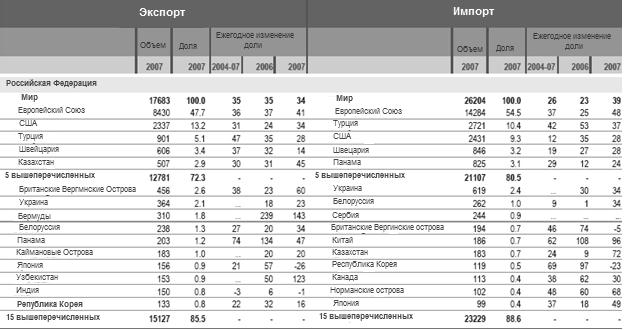

В 2009 году, несмотря на экономический кризис, тенденция роста рынка инженерно-консультационных услуг не меняется и, по данным ВТО, Россия в 2008 году продемонстрировала самый высокий темп роста экспорта в 34%. Благодаря устойчивому росту в 2008 году Россия вошла в десятку самых крупных экспортеров инженерно-консультационных услуг, поднявшись с тринадцатого места в 2007 году. Данные о странах-импортерах российских инжиниринговых услуг представлены в таблице 3.1.2. Как видно из динамики показателей экспорта, на протяжении четырех лет он был достаточно устойчивым, а темпы роста – высокими. Среди основных контрагентов выступают в основном развитые страны, исходя из чего, можно предположить, что объектами торговли являются высокотехнологичные услуги. Объем импорта также увеличиваются, при этом он значительно превышает экспорт, а именно на 8521 млрд. долл. США (32,5%). Кроме того на 5 стран, основных поставщиков инженерно-консультационных услуг в Россию, приходится 80,5% всего импорта, а на 15 стран – 88,6%, для экспорта цифры следующие: 72,3% и 85,5% соответственно. Таким образом, можно отметить, что импорт и экспорт инжиниринговых услуг достаточно концентрирован. Еще один вывод, который можно сделать из данных таблицы, это то, что для Российского рынка наибольшее значение имеет сотрудничество с Европейским союзом.

Таблица 3.1.2

Российский экспорт и импорт инжиниринговых услуг по регионам (млн. долл. США и %)

Источник: WTO, International trade statistics, 2009

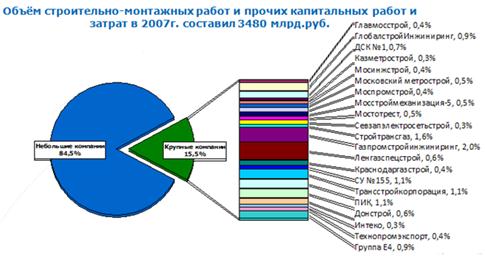

Согласно Диаграмме 3.1.1. объем строительно-монтажных работ и прочих капитальных работ, то есть объем предоставленных инжиниринговых услуг, и затрат в 2007 году составил 3480 млрд. руб. (в 2007 году средний курс доллара США составлял 25 руб., следовательно 3480 млрд. руб. приблизительно равны 139,2 млрд. долл. США). Таким образом, импорт в общем объеме услуг составляет 18,8% предоставленных услуг.

Данные диаграммы также наглядно демонстрируют тот факт, что рынок инженерно-консультационных услуг в России является слабо концентрированным, на крупные компании приходится только 15,5% всего объема услуг, оставшиеся 84,5% приходятся на средний и малый бизнес.

Диаграмма 3.1.1

Структура российского рынка инжиниринговых услуг в 2007 году

Источник: www.e4group.ru/b11Data/TEK-inginiring_- 16.05.2007-4922.ppt

Даже самые крупные компании в отрасли по своей величине уступают компаниям, занимающимся другими видами деятельности. Среди 17 компаний – лидеров отрасли только в пяти компаниях количество сотрудников превышает 1000 человек (табл. 3.1.3).

Таблица 3.1.3

Рейтинг инжиниринговых компаний (2008 г.)

|

№ |

Название компании | Год создания | Выручка, суммарная по инжиниринговой деятельности, руб. | Количество аффилированных компаний в группе | Общая численность сотрудников |

|

1 |

ОАО «Группа Е4» | 2006 | 30 000 000 000 | 13 | 20250 |

|

2 |

ЗАО «Бизнес Компьютер Центр (BCC)» | 1994 | 8 208 200 000 | 7 | 910 |

|

3 |

ЗАО «Русская Энергомашиностроительная Компания (ЗАО «РЭМКО»)» | 2006 | 8 084 988 000 | 4 | 4728 |

|

4 |

ЗАО «Фирма «СТОИК» | 1990 | 6 300 561 845 | 6 | 5010 |

|

5 |

ООО «Оптима» | 1990 | 3 939 046 244 | 5 | 492 |

|

6 |

ООО «ЕвроСибЭнергоинжиниринг» | 2002 | 3 600 000 000 | 9 | 2600 |

|

7 |

Группа компаний «Энергон» | 1998 | 2 674 832 000 | 10 | 287 |

|

8 |

ООО «Инженерно-консалтинговая фирма «Солвер» | 1993 | 1 103 156 449 | 2 | 250 |

|

9 |

ООО «Прогресстех» | 1991 | 1 044 286 000 | 1 | 1100 |

|

10 |

ЗАО «Балтийская инжиниринговая компания» | 2003 | 580 674 616 | 3 | 156 |

|

11 |

ООО «Р. В.С.» | 2004 | 488 889 564 | 1 | 85 |

|

12 |

ЗАО «Союзтеплострой Инжиниринг» | 1998 | 127 848 251 | 2 | 62 |

|

13 |

ЗАО «ЕС-инжиниринг» | 2004 | 92 634 000 | 1 | 14 |

|

14 |

ООО «Тесар-Инжиниринг» | 2005 | 74 116 581 | 1 | 181 |

|

15 |

ООО «Вк-инжиниринг» | 2003 | 60 833 000 | 1 | 30 |

|

16 |

ООО «Первая Инжиниринговая Компания» | 2006 | 46 424 830 | 1 | 21 |

|

17 |

ООО «МСЯ ПРИСТА» | 2008 | 673 000 | 1 | 10 |