Анализ антикризисного управления предприятия ЗАО Арно

- устаревшая технология производства продукции и оказания услуг;

- высокий размер страховых и сезонных запасов, с одной стороны, запасы сырья и материалов и комплектующих обеспечивают ритмичную работу предприятия, а т.ж. определенную страховку от инфляции, издержек; запасы готовой продукции позволяют быстро удовлетворять незапланированный спрос. С другой стороны такие вложения не всегда бывают экономически выгодны и приводят к застою финансового потока;

- недостаточно диверсифицированный ассортимент;

- низкое качество продукции и услуг. Данное условие не дает предприятию получать максимальную прибыль в текущих спросовых ограничениях;

- высокая себестоимость изготовления продукции;

- перерасход ресурсов, наличие брака;

- не эффективный маркетинг по продвижению товаров и услуг на рынок. Если предприятие производит пусть и конкурентоспособную продукцию, пользующуюся спросом, но его маркетинговая политика негативная и бессистемная, это вызывает потерю темпов реализации товаров и услуг, и сбой в кругообороте финансового потока;

- дублирование не эффективное выполнение финансового управления;

- баланс интересов, полномочий и ответственности внутренних социальных групп. Финансовый поток находится под воздействием групп составляющих функционально-управленческую конфигурацию предприятия. Дисбаланс интересов, полномочий и ответственности этих групп ведет к неполному и несвоевременному исполнению платежей, что нарушает платежеспособность;

- нарушение трудовой дисциплины, нерациональная организация труда работников, превышение численности работников;

- несвоевременное поступление сырья и материалов;

- снижение объема продаж, а следовательно снижение выручки.

2. Финансовые:

- неэффективная структура активов (низкая их ликвидность);

- высокая доля заемного капитала;

- высокая доля краткосрочных источников заемного капитала и их малоэффективное использование;

- низкая рентабельность производства;

- неэффективная долгосрочная и краткосрочная финансовая политика;

- высокая доля и рост дебиторской задолженности, в том числе просроченной;

- высокая доля и рост кредиторской задолженности поставщикам, бюджетным и внебюджетным фондам, перед персоналом;

- слабый анализ и учет цен на продукцию и услуги конкурентов;

- рост доли готовой продукции в запасах на складе комплектующих;

- рост расходов на энергоресурсы на единицу готовой продукции;

- недостаток собственного капитала.

При анализе деятельности организации надо учесть внешние неправильно принятых долгосрочных инвестиционных решений:

- незавершенные объекты строительства;

- перерасход инвестиционных ресурсов;

- ошибочно составленный бизнес-план по новым проектам;

- поставки дорого и не оправдавшего технических характеристик оборудования;

- недостаток капитала для модернизации производства;

- количество владельцев акций уставного капитала принадлежащих, как работающим в штате организации, так и сторонним лицам. Если уставный капитал раздроблен на пакеты акций по 10% и менее, текущая деятельность и развитие такого хозяйствующего субъекта, будут ухудшаться из-за проблем связанных с принятием, как тактических, так и стратегических решений, что негативно влияет на платежеспособность.

Следовательно, мы делаем вывод, сто платежеспособность предприятия подвержена влияниям, которые генерируются, как самим хозяйствующим субъектам, так и возникающим из вне. Внешние и внутренние факторы, которые отмечены выше, постоянно дестабилизируются государственные финансы. Выявленные связи отягощаются фактором дисбаланса функционально- управленческой конфигурации предприятия, последствиями технологической старости их основных фондов. Таким образом, платежеспособность хозяйствующего субъекта влияет на всех без исключения внешних субъектов.

1.3 Методика расчета анализа финансового состояния предприятия

В условиях кризиса финансового состояния предприятия требует более детализированного анализа. Это необходимо для выявления даже самых скрытых проблем, в целях принятия наиболее эффектного решения для их устранения.

Финансовое состояние предприятия рассматривается, как результат взаимодействия всех элементов его системы финансовых отношений и определяется всей совокупностью производственно-хозяйственных факторов. По каждому фактору можно судить о возможностях финансового оздоровления предприятия.

Анализ финансового состояния предприятия, находящегося в кризисном состоянии включает в себя следующие группы показателей:

1. показатели финансовой устойчивости и платежеспособности;

2. показатели рентабельности и деловой активности;

3. показатели кредитоспособности;

4. показатели экономической эффективности.

Финансовая устойчивость представляет собой такое финансовое и экономическое состояние предприятия, при котором платежеспособность сохраняет устойчивую тенденцию, т.е. постоянна во времени, а соотношения собственного и заемного капитала находятся в пределах, обеспечивающих эту платежеспособность.

Традиционные методы определения платежеспособности состоят в расчете коэффициентов, которые определяются на основе структуры баланса. Рассчитанные коэффициенты сопоставляются с их нормативным значением, что и составляет заключительный акт оценки. Оценка платежеспособности осуществляется на основе характеристики ликвидности.

Ликвидность – способность чего-либо быстро обращаться в денежную форму. Ликвидность активов – это величина, обратная времени, необходимому для превращения их в деньги, т.е., чем меньше времени понадобиться для превращения активов в деньги, тем активы ликвидные. Ликвидность баланса – степень покрытия обязательств предприятия его активами, срок превращения которых в деньги соответствует сроку погашения обязательств [26, С. 11].

При исследование ликвидности рассчитывают следующие показатели:

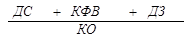

Коэффициент абсолютной ликвидности =  (1)

(1)

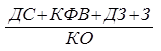

Коэффициент текущей ликвидности =  (2)

(2)

Коэффициент покрытия =  (3)

(3)

Коэффициент общей платежеспособности = ![]() (4)

(4)

Коэффициент автономии = ![]() (5)

(5)

где, ДС – денежные средства; КФВ – краткосрочные финансовые вложения; ДЗ – дебиторская задолженность; З – запасы; ОА – оборотные активы; КО – краткосрочные обязательства; КР – капиталы и резервы; ВБ – валюта баланса.

Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной задолженности предприятие сможет погасить в ближайшее время.

Коэффициент текущей ликвидности отражает прогнозируемые платежные возможности предприятия при условии своевременного проведения расчетов с дебиторами.

Коэффициент покрытия – показывает, в какой степени текущие активы покрывают краткосрочные обязательства. Коэффициент автономии показывает, на сколько предприятие зависимо от кредиторов [15, С. 78].